Глава МЭА предостерег от возвращения к российскому газу

Ресурс YahooFinance недавно посоветовал инвесторам продать наличность и начать покупать облигации с акциями с учетом того, что ФРС взяла паузу. Приведем цитату:

«Продавайте наличные. Воспользуйтесь невероятными возможностями, появившимися на рынках инструментов с фиксированной доходностью, особенно в середине кривой. Воспользуйтесь возможностями, предлагаемыми компаниями, чьи акции по-прежнему можно купить по разумной цене», — советует Гарги Чаудри, директор инвестиционной стратегии в BlackRock iShares Americas.

Эти советы, конечно же, идут вразрез с многочисленными историческими свидетельствами в виде инверсий кривых доходности и понижения ставок ФРС, судя по которым инвесторам сейчас следовало бы продавать акции и искать убежища в деньгах.

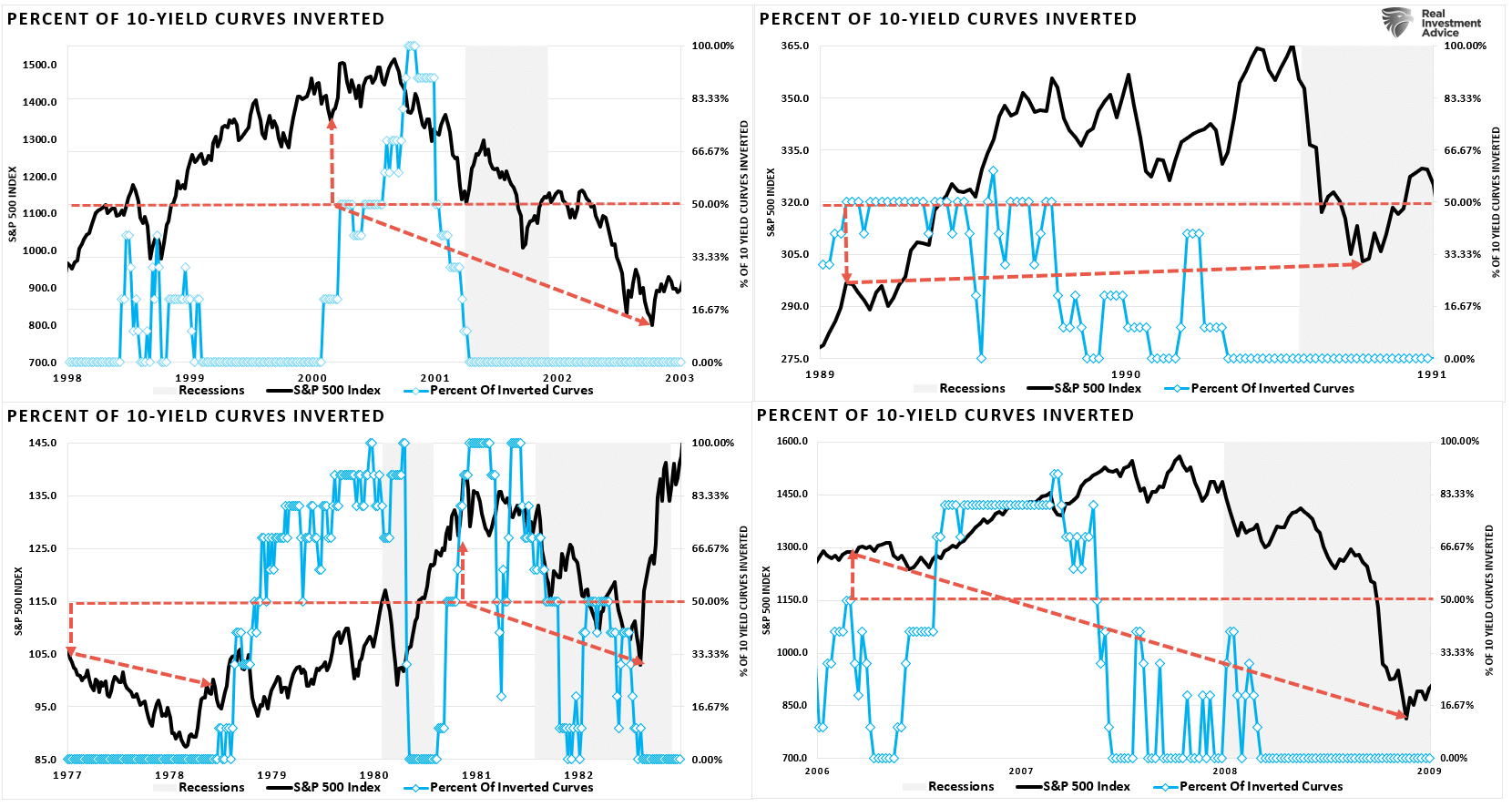

Например, на приведенных ниже четырех графиках отражены предыдущие инверсии кривых доходности, при которых инверсия фиксировалась по более чем 50% из отслеживаемых нами спредов доходности, чувствительных к ситуации в экономике.

Красными линиями отмечено, в каком месте становились перевернутым 50% кривых, и какие результаты показывали инвесторы, пока они разворачивались в обратную сторону. В каждом случае инвесторам было выгоднее сидеть в наличности, за исключением 1990 года, когда результат был практически безубыточным.

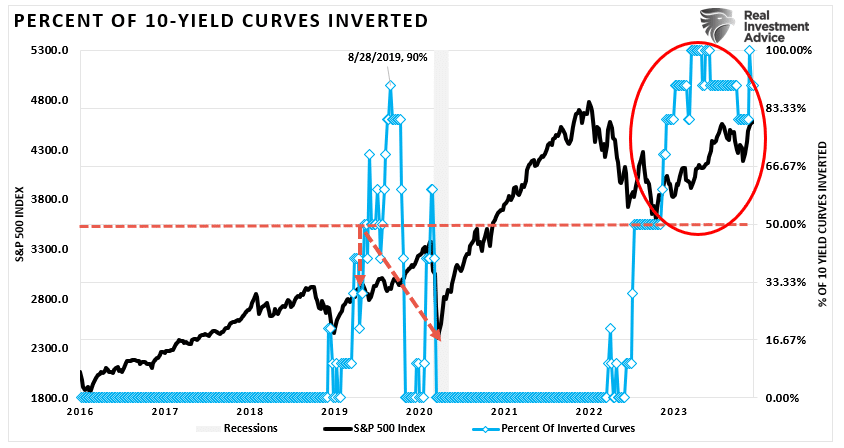

Что касается последних лет, инвесторы хорошо заработали, продав акции и уйдя в наличные в начале 2019 года, что помогло им защитить себя от обвала рынков и рецессии в 2020 году.

Хотя сейчас может показаться, что «кривая доходности» сломлена, и инвесторам пора «выходить из наличных», кривой пока только предстоит развернуться в обратную сторону, а ведь именно тогда становятся заметными рецессии.

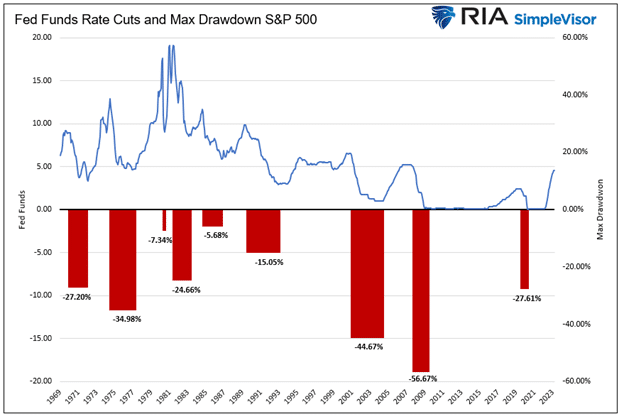

Как отмечалось выше, еще один исторический прецедент, не согласующийся с советом «продавай наличные и покупай акции», — это цикл понижения ставок ФРС. Об этом я уже писал на прошлой неделе.

«С 1970 года ФРС существенно понижала ставку по федеральным фондам девять раз. Средняя максимальная просадка с начала каждого снижения ставок до момента формирования рынком дна составляет 27,25%.

В трех последних случаях просадки были более сильными, чем в среднем. В шести других случаях более сильная, чем в среднем, просадка произошла лишь один раз — в 1974–77 гг.»

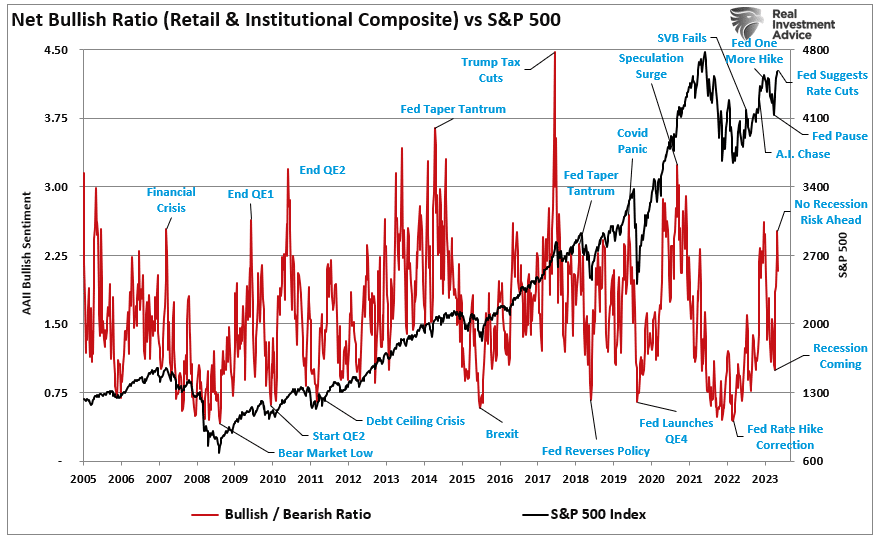

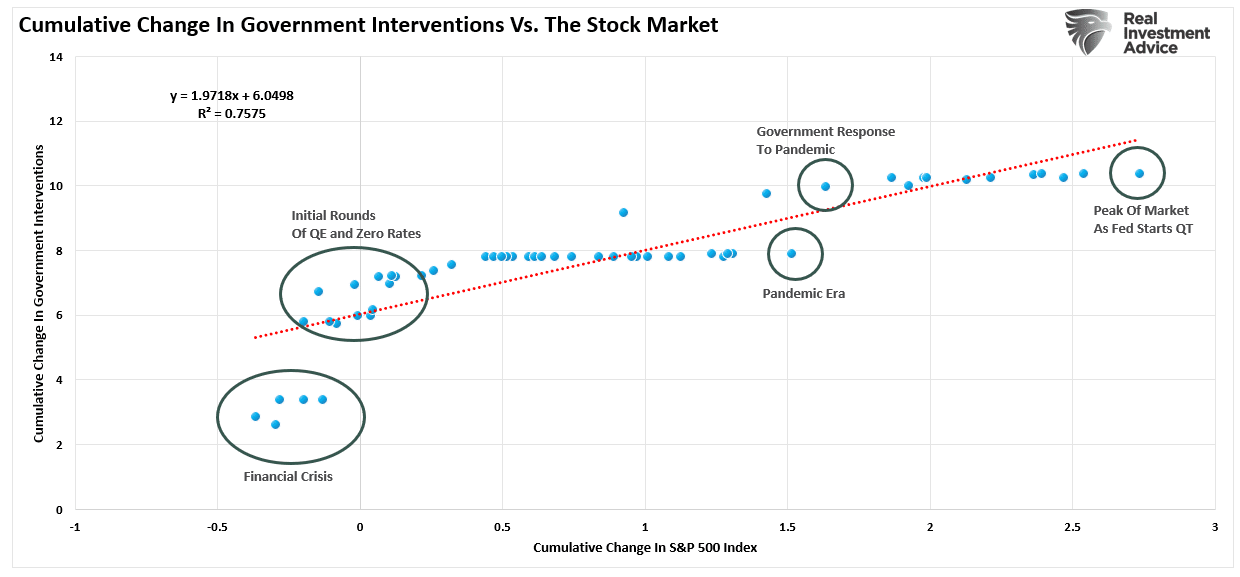

Главная мысль той статьи, разумеется, заключалась в том, что 13 лет масштабных фискальных и монетарных интервенций приучили инвесторов покупать акции при малейших признаках проблем.

И не важно, оказывают ли прямое влияние на цены акций «количественное смягчение» и нулевые процентные ставки. Любое смягчение финансовых условий теперь ассоциируется у инвесторов с поводами для владения акциями.

Стоит ли нам проигнорировать предупреждение?

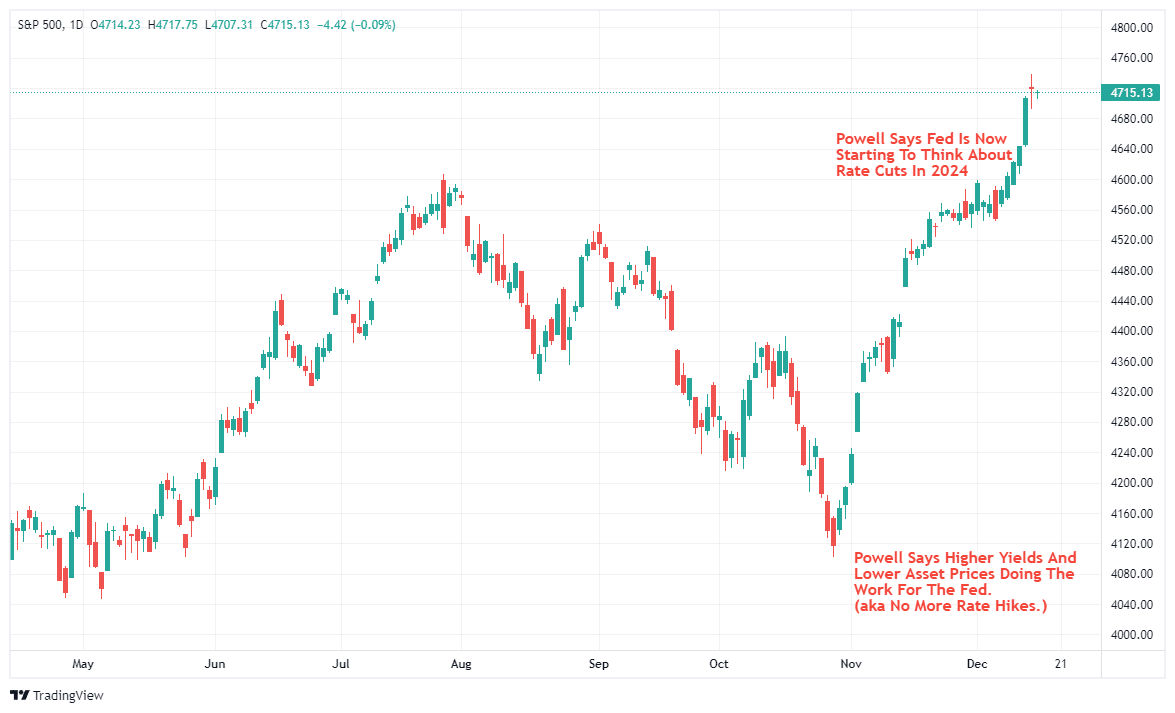

Сила роста цен на активы с ноября поражает, особенно с учетом экстремальной степени «медвежьих» настроений, преобладавших на рынке до конца октября.

Всего за два месяца уверенность в надвигающейся рецессии сменилась верой в то, что сценарий «без рецессии» не только возможен, но и вероятен.

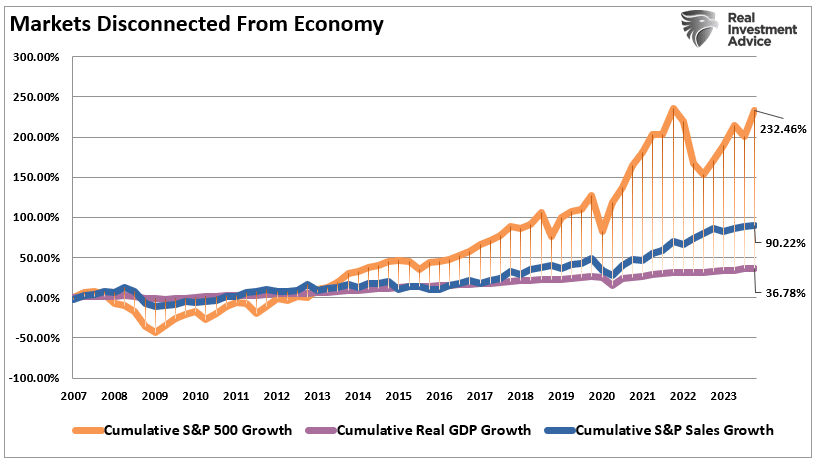

Как я писал в своей последней статье, эти быстрые психологические изменения — результат продолжавшихся больше 10 лет фискальных и монетарных интервенций, из-за которых финансовые рынки оказались оторванными от экономики.

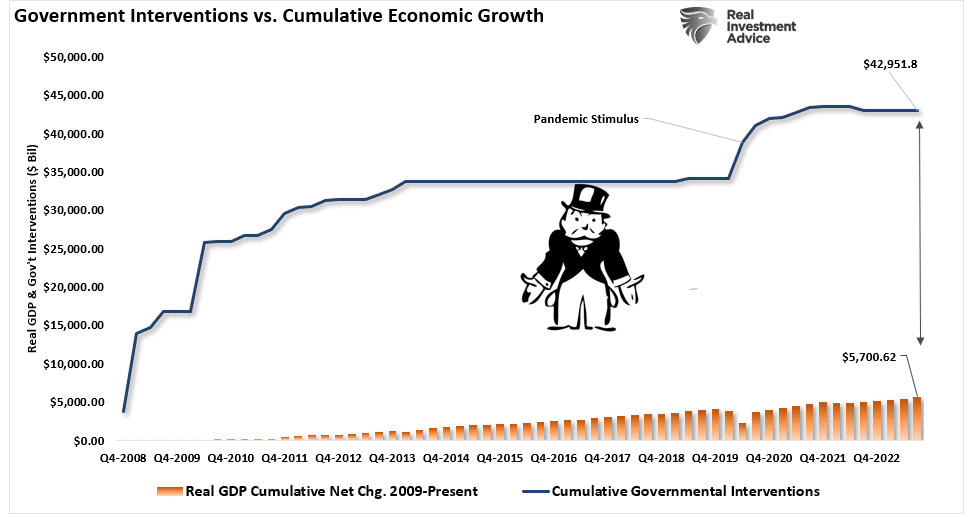

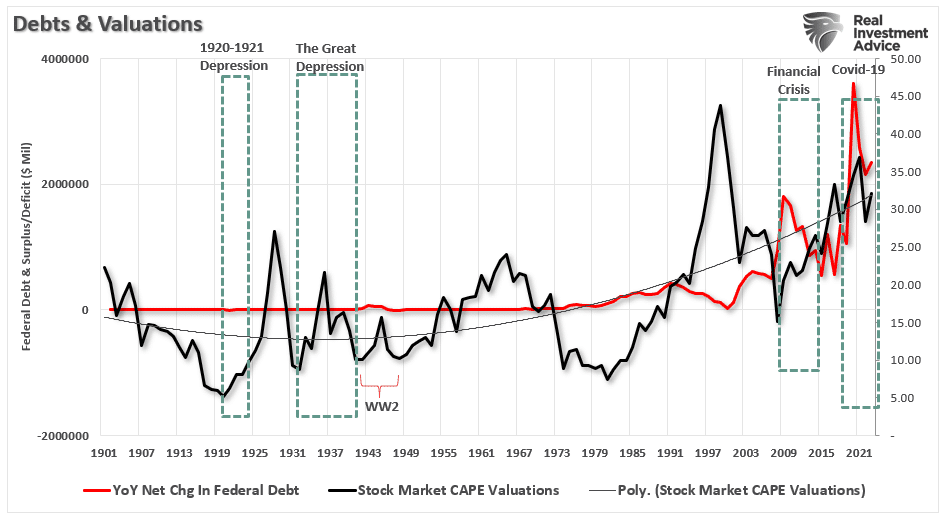

За период с 2007 года ФРС и американское правительство закачали приблизительно $43 трлн ликвидности в финансовую систему и экономику, чтобы поддержать экономический рост.

Эта ликвидность поступила в финансовую систему, поспособствовав росту цен активов и повышению уверенности потребителей, что позволило поддержать экономический рост.

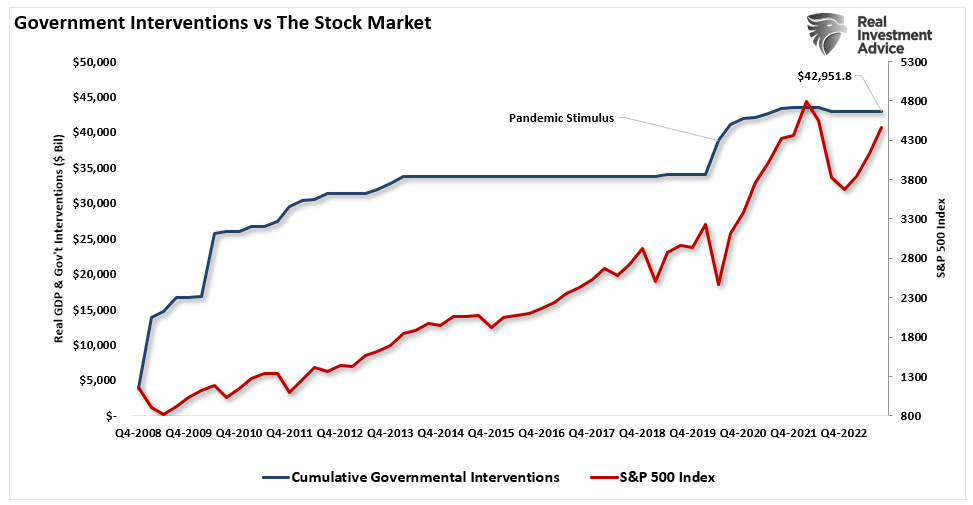

Сильная корреляция между интервенциями и финансовыми рынками очевидна. Единственным исключением был период во время финансового кризиса, непосредственно перед началом первого раунда количественного смягчения, или QE.

Вливания ликвидности в совокупности привели к росту рынка акций на 232%, однако они не обеспечили гораздо более сильный экономический рост. За период с 2007 года реальный экономический рост составляет 37% при увеличении доходов компаний всего на 90%. Иными словами, цены акций выросли в шесть раз сильнее экономики и в 2,7 раза сильнее доходов компаний.

Как мы ранее отмечали, проблема заключается в том, что ФРС приучила инвесторов покупать акции при смягчении финансовых условий. Приведем цитату:

«Ответом на любое угрожающее рынкам финансовое или рецессионное событие стало понижение ставок с мягкой политикой. Окончательно это было оформлено ответными мерами ФРС на приостановку экономической активности во время пандемии, которая повлекла за собой огромные монетарные и фискальные интервенции.

Значительная доля инвесторов на рынке никогда не видела настоящих “медвежьих рынков”. Опыт многих нынешних инвесторов состоит исключительно из непрекращающихся интервенций Федрезерва. Поэтому нет ничего удивительного в том, что инвесторы приучены “бояться упустить возможность” при каждом следующем раунде поддержи от ФРС».

Проблема в том, что в будущем поддержки, вероятно, будет не так много, как в последнем десятилетии.

Стоит ли продавать наличные и покупать акции?

Вполне логично, что после этих 13 лет любой намек на смену курса ФРС будет встречен лихорадочной покупкой акций. Именно это происходит на рынке с тех пор, как он достиг октябрьских минимумов.

Снижение процентных ставок, несомненно, окажет определенную поддержку, поспособствовав повышению уверенности потребителей и росту экономической активности, правда есть один важный нюанс. Как можно видеть выше, с 2008 года снижение процентных ставок способствовало росту цен на активы.

Однако возможностей для сопоставимых по масштабам интервенций на финансовых рынках и в экономике теперь будет меньше из-за текущих уровней госдолга и дефицита. Учитывая существенно более высокие, чем в 2008 году, оценки, рынку акций, вероятно, станет труднее генерировать такую же доходность, как в прошлом.

Стоит признать, что на коротком горизонте, с учетом неопытности большинства инвесторов на рынке, идея «продавай наличные и покупай акции» может показаться очевидной. У меня, как у портфельного управляющего, нет иного выбора. В противном случае может пострадать моя карьера.

И тем не менее, одновременно с этим я осознаю, что существует более чем небольшая вероятность того, что сигналы о рецессии в итоге окажутся верными, сокращение экономической активности скажется на росте прибыли, а оценки снова приобретут значимость.

В заключение

Если рецессия все-таки произойдет, она будет вызвана внешним, неожиданным событием, о котором сейчас никто даже не подозревает. В качестве примера можно привести 2019 год.

ФРС начала понижать ставки и проводить масштабные операции РЕПО на фоне многочисленных сигналов о надвигающейся рецессии. Никто не мог предвидеть пандемию, но она случилась и послужила триггером для рецессии.

Опять же, сегодня у нас уже имеются все необходимые сигналы. Сейчас мало кто верит в надвигающуюся рецессию, и призывы продавать наличные и покупать акции, вероятно, окажутся правильными. То есть они окажутся правильными сейчас, до тех пор, пока что-то не случится.

А что именно случится, я понятия не имею. В текущей обстановке, с учетом «бычьего» тренда и настроений, инвесторам действительно имеет смысл ставить на рост акций.

Но это не означает, что в будущем ситуация на рынках не изменится или не может измениться в худшую сторону.

***

От редакции

Если вы ищете платформу, которая позволит вам с легкостью анализировать рыночные инструменты и отбирать именно те, которые подходят для вашего портфеля и вашего стиля инвестирования, как это делают наши авторы, предлагаем вам воспользоваться InvestingPro.

А мы дарим вам купон на дополнительную скидку 37% на двухгодовую подписку: RUINVESTOR0124.

Не забудьте ввести купон в специальное поле при оформлении и оплате подписки!