Доходы от крупнейшего в РФ нефтяного налога могут удвоиться в марте — Reuters

Рынки продемонстрировали ралли на прошлой неделе после заседания ФРС, которое оставило после себя больше вопросов, чем ответов. В пятницу центробанк попытался ограничить урон с помощью комментариев Джона Уильямса, Рафаэля Бостика и Остана Голсби. Никому из них не удалось улучшить ситуацию, образовавшуюся после пресс-конференции Джерома Пауэлла в прошлую среду.

Предстоящая неделя будет неделей Остана Голсби — у президента ФРБ Чикаго запланировано четыре выступления, с понедельника по среду включительно. Мы уже получили представление о том, что он скажет, из статьи Wall Street Journal за минувшую пятницу, в которой глава ФРБ Чикаго отметил опасения по поводу увеличения безработицы.

Рынки акций на эти пессимистичные комментарии никак не отреагировали. Вместе с тем в пятницу наступила экспирация декабрьских опционов, из-за которой на рынке образовался дисбаланс покупок в $5,8 млрд к закрытию торгов. Предстоящая неделя будет последней полной торговой неделей года, при этом календарь не ограничивается одними только выступлениями Голсби. Нас также ждут аукционы 20-летних трежерис и 5-летних TIPS — в час дня 20 и 21 декабря соответственно.

Помимо этого, будут таже опубликованы окончательные данные по ВВП США за третий квартал и ноябрьский PCE. Годовой PCE, согласно прогнозам, составит 2,8% по сравнению с 3,0% в предыдущем месяце, а базовый PCE — 3,3% по сравнению с 3,5% в октябре.

На фоне снижения инфляции напрашивается вопрос, что же движет рынками помимо механических факторов, о которых я не переставая говорил последние семь недель. Мне кажется, что это ралли, словно карточный домик, опирается на рост мультипликаторов.

Несмотря на ралли, прогнозы по прибыли не выросли. По сравнению с уровнями 31 октября они снизились. Прогноз для прибыли S&P 500 на 2024 год тогда составлял $242,67, а к 15 декабря он опустился до $241,71. Прогноз на четвертый квартал этого года снизился до $54,72 с $56,15.

Поразительно то, что если предположить, что это оценки bottom-up, а я считаю, что так оно и есть, то для расчета прибыли на акцию используется значение индекса S&P 500. Смысл такой: мы суммируем операционную прибыль всех компонентов индекса, умножая количество акций, находящихся в обращении, на медианную оценку прибыли компании.

Затем мы делим рыночную капитализацию индекса на полученную оценочную совокупную прибыль и фактически получаем мультипликатор P/E. Затем мы делим значение индекса на мультипликатор P/E и получаем прибыль на акцию. Теоретически, по мере роста индекса, прибыль должна увеличиваться, чтобы сохранился неизменный мультипликатор P/E.

Но в нашем случае рост мультипликатора говорит о том, что прибыль должна вырасти, чтобы оправдать оценку. На уровне 4117 на сессии 27 октября S&P 500 торговался с мультипликатором 16,95 к прибыли за 2024 год. Сейчас на уровне 4719 он торгуется с мультипликатором 19,5. В соответствии с мультипликатором 16,95 прибыль за 2024 год должна увеличиться до $278,41, или на 15%. Мечтать не вредно.

Прогноз по марже чистой прибыли за четвертый квартал снизился до 10,9% с 11,4%, а в первом квартале этот показатель прогнозируется на уровне 11,6%. За весь 2024 год маржа ожидается на уровне 12,1%, хотя такой высокой с 2019 года она была лишь один раз — в 2021 году. Мечтать не вредно.

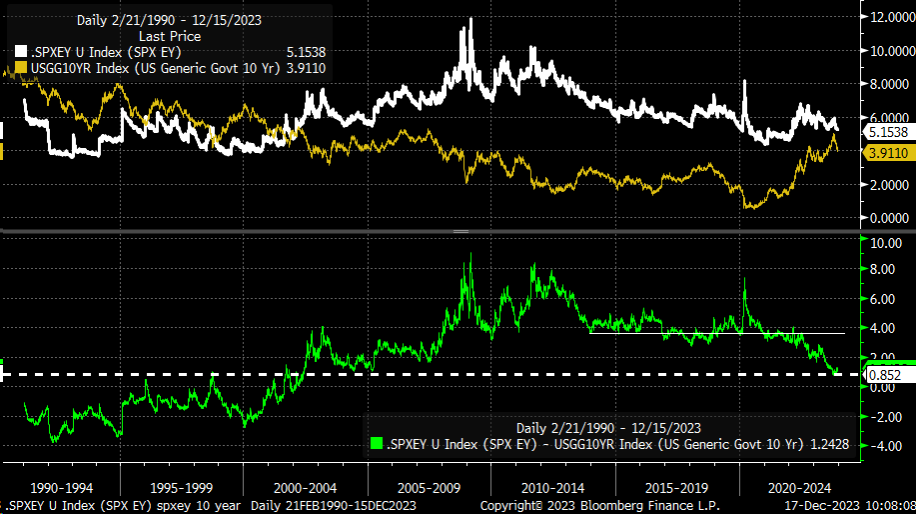

Не сказать также, что ралли было вызвано снижением доходности. Ведь доходность прибыли S&P 500 так и не выросла вместе с доходностью облигаций. Спред между доходностью прибыли индекса и доходностью 10-летних трежерис сократился примерно до 80 базисных пунктов со среднего за последние 10 лет уровня около 3,5%.

Чтобы спред вернулся на уровень 3,5%, доходность прибыли S&P 500 должна увеличиться примерно до 7%, при этом мультипликатор P/E тогда составлял бы 14,3, а индекс торговался бы на уровне 3460. Разница с текущей оценкой очень большая.

Когда ситуацию на рынке невозможно объяснить, опираясь на фундаментальные факторы, это побуждает меня вернуться к моей теории последних нескольких недель. Согласно этой теории, большая отрицательная гамма спровоцировала шорт-сквиз на рынке опционов, который повлек за собой систематическое покрытие коротких позиций и следом за ним перестраивание позиций с открытием лонгов в этих фондах, что затем привело к сдавливанию волатильности и концентрации гаммы перед экспирацией опционов на прошлой неделе.

Экспирация опционов осталась позади, а опционы по VIX истекают в эту среду, так что, если это ралли было действительно не более чем карточным домиком, то откат должен начаться на этой неделе, и «коллар» JPMorgan в районе 4500 может стать отличной зоной притяжения для рынка на последние две недели этого года. Если в начале 2024 года рынок вернется в район 4100, в этом не будет ничего удивительно. Потому что, по крайней мере на данный момент, именно этот уровень, как мне кажется, соответствует справедливой стоимости.

От редакции

Если вы ищете платформу, которая позволит вам с легкостью анализировать рыночные инструменты и отбирать именно те, которые подходят для вашего портфеля и вашего стиля инвестирования, как это делают наши авторы, предлагаем вам воспользоваться InvestingPro.

А мы дарим вам купон на дополнительную скидку 37% на двухгодовую подписку: RUINVESTOR0124.

Не забудьте ввести купон в специальное поле при оформлении и оплате подписки!