Южная Корея усилит борьбу с незаконным экспортом автомобилей в Россию

По мере того, как учащаются разговоры о «мягкой посадке», увеличивается и риск кризисного события в экономике. Спровоцируют ли действия ФРС еще один кризис? Этот риск, хотя его невозможно точно оценить, кажется весьма высоким, поскольку мантра ФРС о «более долгом сохранении более высоких ставок» вызывает сомнения из-за запаздывающих макроэкономических данных.

Именно такие сомнения возникают, если посмотреть на то, как действовала ФРС в прошлом. Я уже писал об этом в 2021 году. Приведем цитату из той статьи:

«С учетом того, что доля заемных средств во всей финансовой системе сейчас выше, чем когда-либо, главным риском становится "нестабильность стабильности".

"Парадокс стабильность/нестабильность" основан на предположении о том, что все игроки рациональны, и подразумевает избежание деструктивных шагов. Иными словами, все игроки будут действовать рационально, и никто не нажмет на "большую красную кнопку".

ФРС в значительной степени зависит от этого предположения. После того, как они на протяжении более чем 13 лет проводили совершенно беспрецедентную для американской истории денежно-кредитную политику, сейчас они пытаются заняться устранением накопившихся в системе рисков».

В прошлом кто-то обязательно нажимал на «большую красную кнопку», когда ФРС повышала ставки и происходила инверсия кривой доходности.

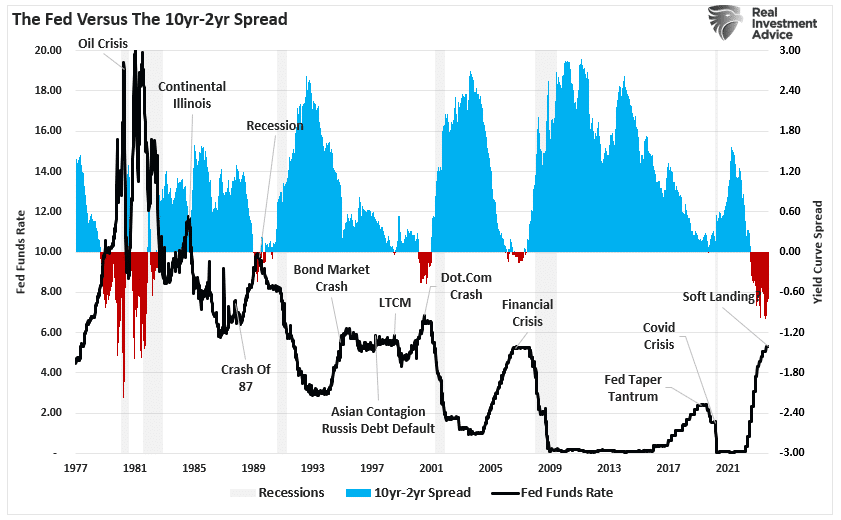

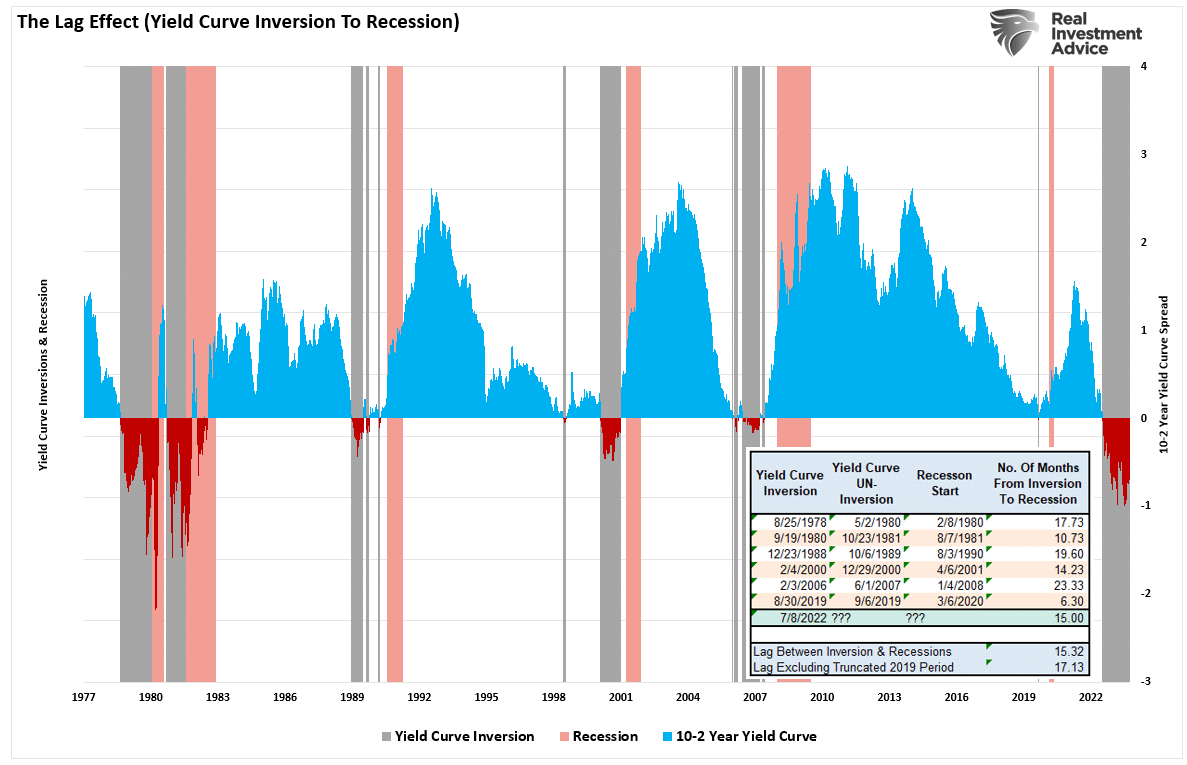

Именно в этом также заключается проблема со сценарием «мягкой посадки» по образу событий 1995 года, на который сейчас так надеются СМИ. Экономика тогда действительно избежала рецессии, но без кризисов не обошлось. Что еще важнее, в 1995 году не было инверсии кривой доходности, но она случилась в 1998 году, а спустя примерно 24 месяца началась рецессия.

Как видно на графике выше, инверсии кривой доходности происходят примерно за 10–24 месяца до того, как официально признается факт рецессии или кризиса. Это связано с «запаздывающим эффектом» — увеличение стоимости заимствований негативно сказывается на экономике не сразу.

ФРС надеется, что инвесторы будут действовать рационально, когда она ужесточает денежно-кредитную политику, но этого, как правило, не происходит. Рынки упускают из виду тот факт, что речь идет не только о денежно-кредитной политике ФРС.

Стечение обстоятельств

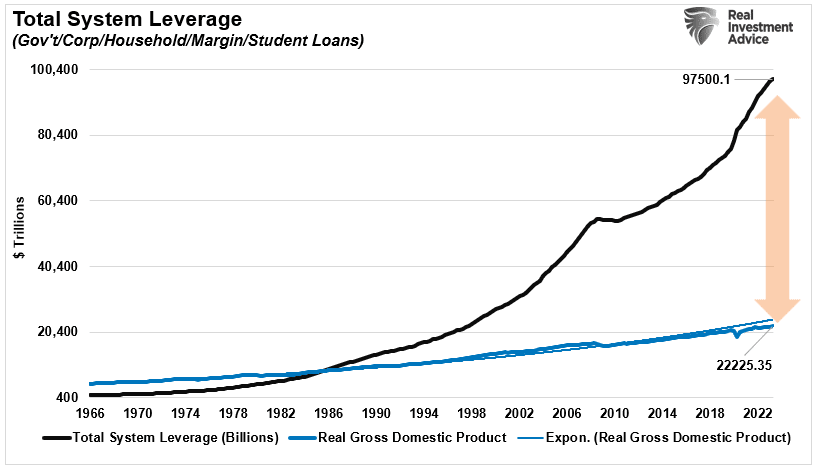

Еще никогда раньше за всю историю США доля заемных средств в экономике не была такой высокой, как сейчас. По состоянию на второй квартал 2023 года совокупный объем заемных средств в экономике достигал $97 трлн. Американский ВВП в настоящее время составляет $22,2 трлн, то есть на каждый доллар экономического роста приходится $4,36 долга.

Что крайне важно, объем заемных средств почти удвоился с 2008 года, когда он составлял $54 трлн, а ВВП достигал примерно $16 трлн. Иными словами, всего за 13 лет доля заемных средств в экономике увеличилась с $3,38 на один доллар до $4,36. Этот резкий рост стал результатом почти нулевых процентных ставок, сохранявшихся в течение данного периода.

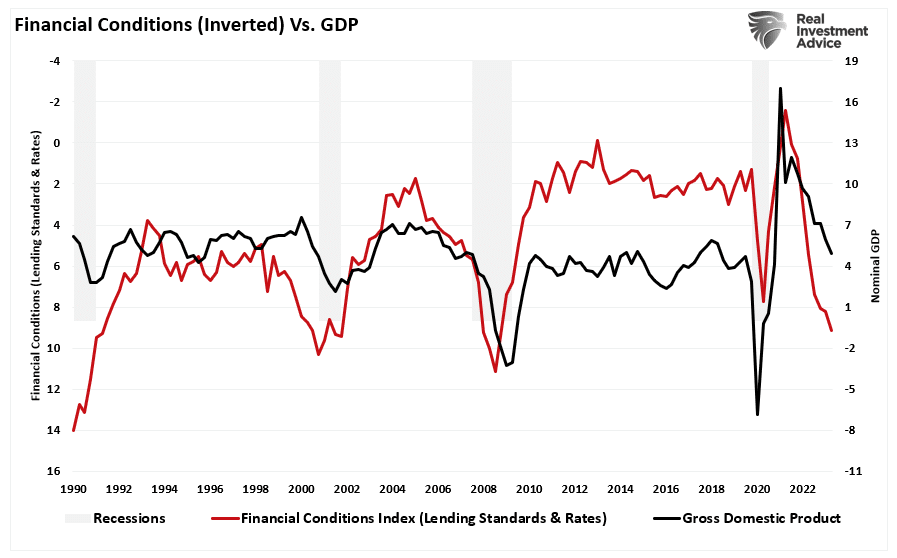

С учетом доли заемных средств в финансовой системе коллизия финансируемой долгом активности с ограничительными финансовыми условиями приведет к снижению темпов экономического роста. В прошлом периоды ужесточения финансовых условий всегда предшествовали началу рецессий и кризисов. Эти события, что немаловажно, всегда происходили при существенно более низком уровне общего долга.

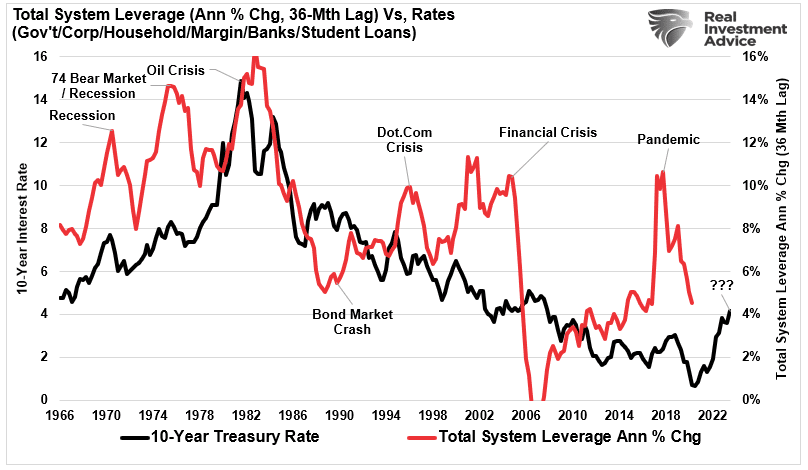

Если сопоставить годовые темпы изменения совокупного объема заемных средств в системе с изменением процентных ставок, выясняется, что отставание по времени между повышением ставок и кризисами составляет 36 месяцев. С учетом того, что ставки начали расти в 2021 году, следующий кризис случится в 2024 году.

Как отмечалось выше, инверсия кривой доходности подтверждает, что следующая рецессия или кризис начнется в 2024 году. СМИ в прошлом объявляли о приближении рецессии при инверсии кривой доходности. Однако в этот раз они посчитали, что все будет иначе, поскольку этого не произошло сразу же. Просто еще не время, ведь пока не проявился «запаздывающий эффект».

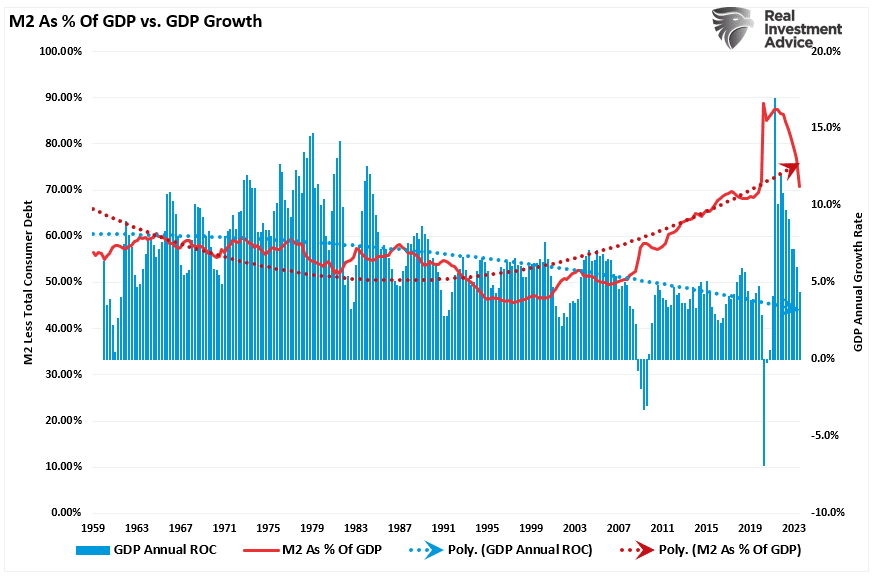

Ввиду масштабов стимулирования экономики и сохраняющихся повышенных уровней денежной массы в процентном соотношении к ВВП, рецессия в этот раз, вероятно, будет напоминать спад 2006 года.

Коллизия увеличившейся стоимости заимствований, сокращения денежной массы и замедления экономического роста пока не вызвала кризис или рецессию, но это вовсе не означает, что этого не произойдет.

Риск ошибки крайне высок

В упомянутой статье от 2021 года я рассуждаю о том, как может возникнуть кризис, если процентные ставки вырастут, ФРС ужесточит денежно-кредитную политику, либо если неуспешным окажется восстановление экономики.

«В краткосрочном периоде экономика и рынки (ввиду текущего импульса) могут не поддаваться законам финансовой гравитации при повышении процентных ставок. Однако, когда ставки оказывают НЕГАТИВНОЕ влияние на экономику с большой долей заемных средств, они становятся «тормозом» для экономической активности.

• Ставки приводят к увеличению требований по обслуживанию долга, уменьшая будущие продуктивные инвестиции.

• Жилищный рынок замедляется. Люди покупают платежи вместо домов.

• Более высокая стоимость заимствований приводит к более низкой марже прибыли.

• Огромные рынки деривативов и кредитных инструментов ощущают на себе негативное влияние.

• Увеличиваются платежи с переменными процентными ставками по кредитным картам и кредитам под залог жилой недвижимости.

• Увеличение числа дефолтов по долгам негативно сказывается на банках.

• Многие корпоративные планы по обратному выкупу акций и выплате дивидендов осуществлялись за счет использования дешевых заемных средств.

• Капитальные расходы компаний зависят от низкой стоимости заимствований.

• На фоне сильного увеличения стоимости заимствований резко повысится соотношение дефицита к ВВП.»

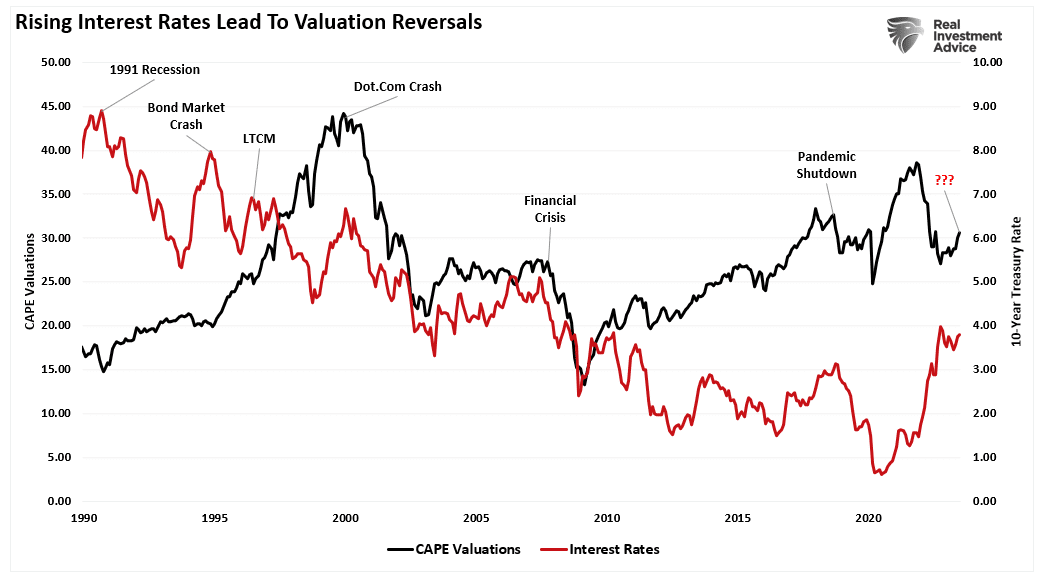

Что важнее всего, главным обоснованием для переплаты за акции в течение последнего десятилетия было утверждение о том, что низкие ставки оправдывают высокие оценки. К сожалению, при повышенной инфляции, которая сокращает маржу прибыли, и высоких процентных ставках оценки, вероятно, станут более серьезной проблемой, чем думают многие.

Как отметил Мохаммед Эль-Эриан:

«Инвесторам стоит помнить о риске того, что рынок может внезапно перейти от относительных оценок к абсолютным. В этом случае вместо того, чтобы беспокоиться о возврате на капитал, вам придется беспокоиться о возврате вашего капитала».

На данный момент нам не известно, когда начнется следующий кризис.

Однако это лишь вопрос времени, ведь рано или поздно ФРС со своими мантрами о «более долгом сохранении более высоких ставок» вынудит кого-нибудь нажать на «большую красную кнопку».