Впереди очень непростой квартал для рынка недвижимости и банков. Дело, как вы могли уже догадаться, в повышении ставки ЦБ. Чуть более чем за месяц она выросла с 7,5% до 13%. Выше ставка → дороже ипотека → падает спрос.

Что происходит сейчас на рынке ипотеки?

По данным, которые приводит Интерфакс, в августе, несмотря на повышение ставки, объём ипотеки вырос на 30% (!) к июлю и достиг рекордных 849 млрд рублей. Связано это с тем, что потребители расценили это как последний шанс взять ипотеку по «нормальной ставке» (несмотря на то, что в сегменте ипотеки с господдержкой на тот момент почти ничего не изменилось).

Но уже в Q4’23 (то есть с октября по декабрь), по прогнозам Германа Грефа, ипотека обвалится «не менее чем на 30%».

Правительство со своей стороны тоже начало давить на рынок недвижимости

Так, первоначальный взнос по программам ипотеки с господдержкой вырастет с 15% до 20%. А господдержка – это 51% от всего объёма выданных ипотек. То есть это существенно повлияет на весь рынок.

Как подсчитали в РБК, из-за новых условий средний размер первоначального взноса по РФ вырастет с 941 тыс. рублей до 1,25 млн рублей.

Кстати, из-за роста рыночной ставки размер среднего ежемесячного платежа тоже увеличится: с 37,4 тыс. рублей в начале 2023 до 52,7 тыс.

А так ли важна ипотека для рынка недвижимости?

Однозначно. В зависимости от города и застройщика, доля ипотеки на первичном рынке недвижимости составляет 60-80%. А на первичном + вторичном, по данным ТАСС, в 2022 было 61%.

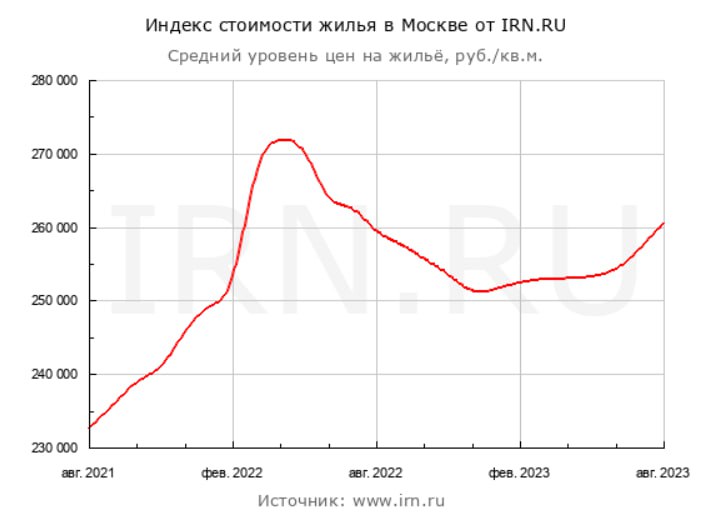

Доля сделок с привлечением ипотеки закономерно снизится. А обвал ипотеки на 30% в Q4’23 приведет к спаду всего рынка недвижимости в России на 18-24%.

Это будет трудный квартал для застройщиков.

Во-первых, снизятся продажи. Даже по льготным ставкам ипотека стала менее доступной.

Во-вторых, застройщики очень зависимы от постоянного финансирования. Больновато будет Самолету (MCX:SMLT), у которого значительная часть кредитов под плавающую ставку. Долг у него даже в конце 2022 был дорогой (11-14%), теперь станет ещё дороже.

Эпоха стремительного роста банков тоже подходит к концу. 2023 год останется рекордным по прибыли за счёт заработанного в Q1-Q3. Одним из главных драйверов было корпоративное кредитование и ипотеки. Теперь они сдуются, прибыли банков снизятся. Фокус портфеля необходимо смещать в сторону нефтегазового сектора.