Промышленное производство в Германии неожиданно рухнуло

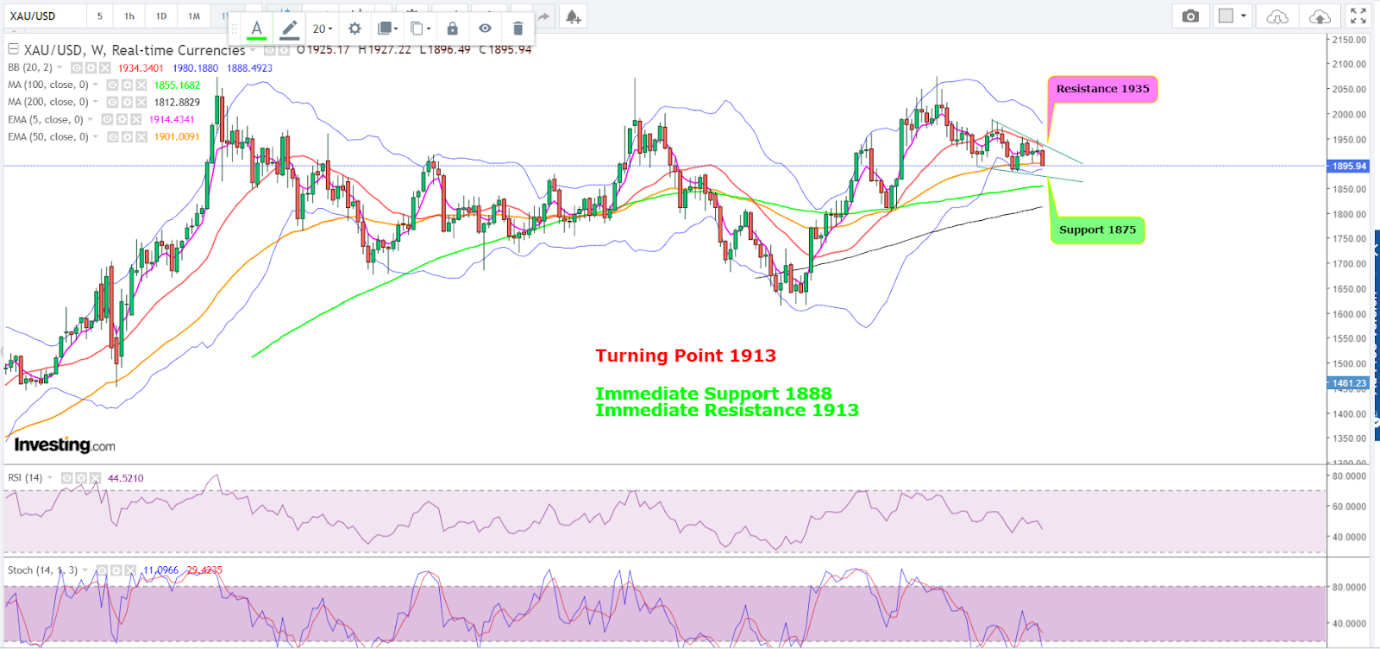

• Ближайшая поддержка для спотовых цен на золото ожидается на отметке $1888; доллар и доходность трежерис оказывают давление на металл.

• Цены на золото могут упасть до $1875 или $1858 без восстановления в краткосрочном периоде.

• Индекс доллара может столкнуться с мощным сопротивлением на 107,18, что позволит золоту сделать передышку.

Похоже, нас ждет частичная приостановка работы американского правительства, плюс снова появились плохие новости о мировой экономике. Однако золото, несмотря на это, не пользуется спросом как актив-убежище, поскольку ему мешает доллар.

После отката до уровня $1900 на торгах 21 августа спотовые цены на золото, за которыми некоторые трейдеры следят более пристально, чем за фьючерсами, достигли 1 сентября месячного максимума $1953, зацепившись за эту поддержку.

Однако на момент написания статьи цены снова составляли чуть менее $1900 после отката ниже этой поддержки при предыдущей попытке.

Сможет ли золото восстановиться, либо же цены упадут до минимумов в середине района $1800–1900 или ниже? Ответ на этот вопрос будет во многом зависеть от динамики доллара.

Контекст

К моменту написания статьи спотовые цены на золото достигли сессионного минимума на отметке $1896,61 на фоне мощного давления со стороны нового ралли доллара и доходности трежерис.

«Откат ниже $1900 может оказаться очень “медвежьим” событием, и внимание в таком случае привлекут августовские минимумы, находящиеся совсем недалеко отсюда, — комментирует Крейг Эрлам, аналитик торговой онлайн-платформы OANDA. — Не исключена, конечно же, и дальнейшая консолидация, при этом мы видели сегодня некоторую поддержку в районе $1900, но этот уровень, безусловно, выглядит уязвимым».

В августе спотовые цены на золото достигли минимума на отметке $1884,35.

Доходность 10-летних трежерис подскочила во вторник до 16-летних максимумов, добравшись до максимальных уровней с июля 2007 года. Индекс доллара, между тем, поднялся до максимальных уровней с ноября 2022 года.

Эти два альтернативных по отношению к золоту актива подскочили вверх после того, как Федеральная резервная система (ФРС) в прошлую среду просигнализировала о еще одном повышении процентных ставок на четверть процентного пункта к концу этого года, хоть и не изменила их уровень по итогам сентябрьского заседания.

Председатель ФРС Джером Пауэлл заявил на пресс-конференции, что одним из главных поводов для беспокойства для центробанка стало ускорение инфляции из-за цен на энергоносители.

«Мы готовы дополнительно повысить ставки в случае необходимости. Тот факт, что на этом заседании мы сохраняем прежний уровень ключевой ставки, не означает, что мы решили, что мы на данном этапе достигли или не достигли желаемой позиции по денежно-кредитной политике».

С февраля 2022 года по июль 2023 года ФРС повысила ставки 11 раз, подняв их на 5,25 процентного пункта с первоначального базового уровня 0,25%.

Экономисты опасаются, что более «ястребиный» настрой ФРС может привести к ослаблению роста мировой экономики, правда многие также сходятся во мнении, что для достижения цели по годовой инфляции в 2% необходимо также ограничить ралли цен на нефть.

Что будет с долларом?

Все графики подготовлены SKCharting.com на основе данных Investing.com

Фьючерсы на индекс доллара, или DXY, двигаются в уверенном восходящем тренде и превысили майский максимум 104,70 без заметного сопротивления. Ралли при этом продолжилось, и фьючерсы без труда поднялись выше уровня Фибоначчи 38,2% на 105,39, достигнув 106,10 — максимального уровня с ноября 2022 года.

Однако, судя по графикам, уровень 107 может оказаться для доллара первым труднопреодолимым сопротивлением.

«Пока индекс доллара уверенно удерживается выше уровня Фибоначчи 105,39, у него будут сохраняться шансы на рост к следующему сопротивлению 107,18 — уровню Фибоначчи 50%, — отмечает Диксит. — А с таким мощным сопротивлением DXY уже давно не сталкивался».

Вместе с тем аналитик допускает вероятность волатильных колебаний, поскольку ралли было по большей части вертикальным.

«Уровень Фибоначчи 50% — это первый важный отправной пункт для еще одного рывка DXY наверх, поскольку это зона последовательной динамики цены. Данная зона, как принято считать, играет направляющую роль — она либо подкрепляет продолжение тренда, либо разворачивает тренд».

Золото будет показывать более низкие минимумы и более низкие максимумы?

Коррекционная волна спотовых цен на золото продолжилась ниже 50-недельной экспоненциальной скользящей средней, или EMA, на $1901 и достигла $1896. По словам Диксита, теперь ближайшая поддержка находится на отметке $1888.

Аналитик добавляет:

«Пробой ниже $1888 позволит ценам продолжить откат в сторону поддержки $1875. Далее котировки могут устремиться в сторону средней линии Боллинджера на месячном таймфрейме $1858».

Если же цены начнут двигаться в противоположном направлении, их рост в краткосрочном периоде будет ограничен уровнем $1940, считает Диксит.

«Ближайшее сопротивление ожидается на $1909–1913, и здесь может находиться поворотная точка. В случае роста выше этой зоны восстановление может продолжиться в сторону района сопротивления $1929–1935».

Всю необходимую вам информацию вы можете найти на InvestingPro!

***

Дисклеймер: Эта статья была написана исключительно в образовательных и информационных целях и никоим образом не является побуждением или рекомендацией к покупке или продаже какого-либо сырьевого товара или связанных с ним ценных бумаг. Автор Барани Кришнан не держит позиций в сырьевых товарах и ценных бумагах, о которых пишет в свои статьях. Он обычно приводит мнения других аналитиков, иногда не совпадающие с его собственной точкой зрения, чтобы представить разносторонний анализ рынка. В целях поддержания нейтральности автор иногда приводит противоположные точки зрения и рыночные переменные.