Текущие макроэкономические реалии требуют от экспортных энергетических компаний перестроения логистических цепочек поставок, а ТМК (MCX:TRMK) пользуется всеми выгодами этой трансформации. По традиции, берем отчет за первое полугодие 2023 года и экстраполируем его на будущие результаты.

Итак, за отчетный период компания снизила выручку на 7,3% до 278,9 млрд рублей, и то лишь за счет выделения части активов АО «ВТЗ» и АО «ЧТПЗ». При этом держит отличные показатели по объемам продаж на уровне 2,1 млн тонн, а если сравнить с докризисным 2021 годом, то выручка и вовсе увеличилась в 1,6 раза.

ТМК — крупнейшая компания в сегменте бесшовных труб и производителей труб большого диаметра (ТБД) с основными поставками на внутренний рынок и экспортом в дружественные страны. Несмотря на сокращение объемов реализации трубной продукции в 1-м полугодии 2023 г., рост цен на нее частично компенсировал потери. По данным информационно-консалтингового агентства (MMI), в 2022 году цены на ТБД поднялись на 11% до 83 тыс. руб. за тонну, на бесшовные трубы – на 14%.

Вдобавок компания работает над сокращением расходной части. Так, себестоимость реализации упала за полугодие на 19%, обеспечив рост операционной прибыли на 35,6%. Курсовые переоценки и процентные расходы на обслуживание долга выросли в рамках ожиданий, а чистая прибыль вообще прибавила 38,7% до 28,3 млрд рублей.

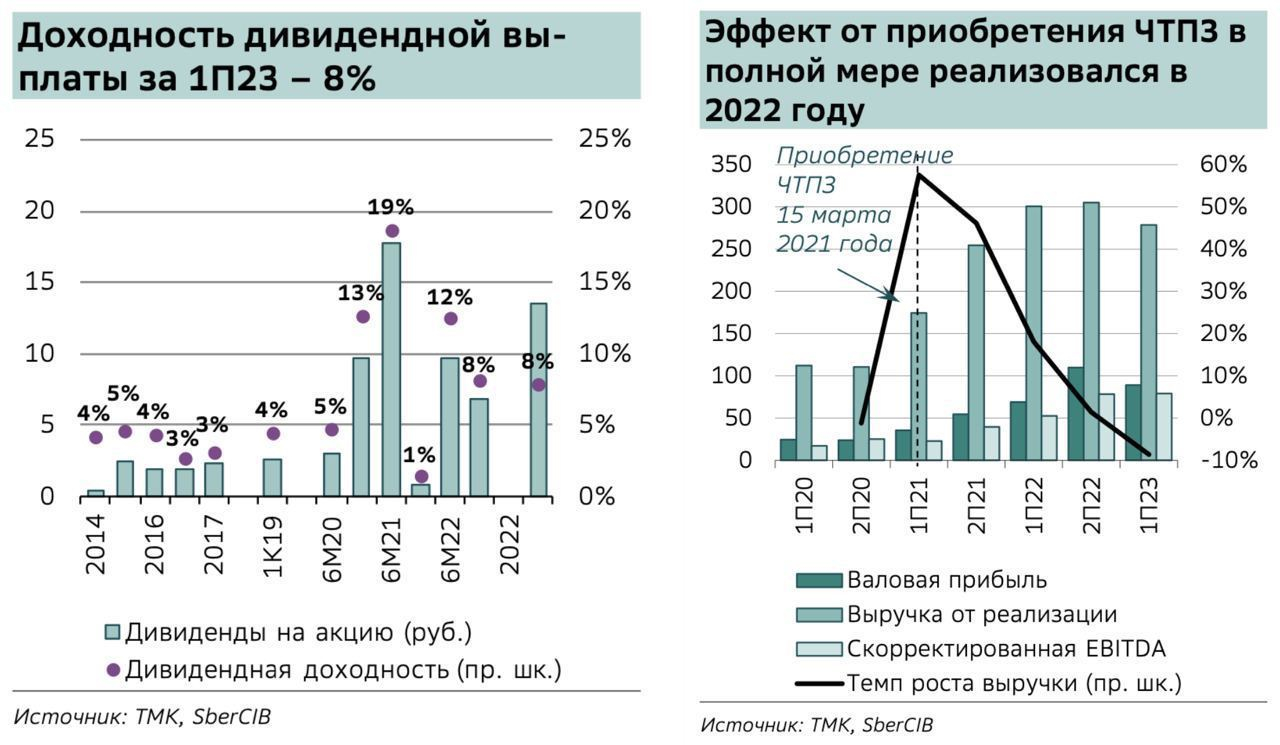

В результате покупки доли в 86,54% «ЧТПЗ» в 2021 году за 69,3 млрд рублей, ТМК наращивала долговую нагрузку в моменте до 3,8x к EBITDA. Однако уже к концу первого полугодия компании удалось достичь сокращения этого показателя до вполне приемлемых 1,6x. Причем тут важнее синергетический эффект от сделки и возможность предложить нефтегазовым компаниям более широкий̆ перечень продукции.

Ну и раз уж мы начали говорить про мультипликаторы, стоит отметить, что ТМК сейчас торгуется с форвардным P/E в 2023 году на уровне 3,2, что говорит о недооценке рынком. К примеру, компании-аналоги торгуются с P/E: 6,8 у НЛМК (MCX:NLMK), 5,6 у Северстали (MCX:CHMF) и 5,6 у ММК (MCX:MAGN).

Что по дивидендам?

По дивидендной политике акционеры могут рассчитывать на выплату не менее 25% от чистой прибыли, а те, кто попал в реестр 5 сентября 2023 года, фактически получили промежуточную выплату в 50% от ЧП, что составляет 13,45 рублей или 5% доходности. ТМК исторически платит больше, чем указано в дивполитике, что не может не радовать.

ТМК вернулся к публикации отчетности, пользуется благами переориентации нефтегазовых компаний на Восток, выплачивает дивиденды с доходностью выше рынка и еще сохраняет потенциал роста акций. Жду запуска строительства «Силы Сибири-2» как ключевого проекта и реализации проектов «Восток ойл» и «Русской нержавеющей компании», которая позволит ТМК выйти на новый для себя рынок нержавеющей стали.

Не является инвестиционной рекомендацией.

Какую акцию купить во время следующих торгов?

Вычислительные возможности ИИ меняют рынок акций. ProPicks AI от Investing.com включает 6 выигрышных портфелей акций, отобранных нашим продвинутым ИИ. Только в 2024 году ProPicks AI выявил 2 акции, которые выросли более чем на 150%, 4 дополнительных акции, которые подскочили более чем на 30%, и еще 3 акции, которые поднялись более чем на 25%. Какая акция будет следующей?

Получить доступ к ProPicks на основе ИИ