Смертельная ловушка: водитель Xiaomi погиб в огне из-за отказа дверных ручек

Чем громче разговоры о мягкой посадке, тем сильнее доллар США. Goldman Sachs снизил вероятность рецессии в течение ближайших 12 месяцев до 15%, что существенно ниже консенсус-прогноза экспертов Bloomberg в 60%. Банк считает, что рост реального располагаемого дохода на фоне сильного рынка труда продолжится.

Он категорически не согласен с предположением, что отложенные эффекты монетарной рестрикции ФРС угробят экономику. Напротив, значимость влияния повышения ставок со временем будет падать. Тем лучше для «медведей» по EUR/USD?

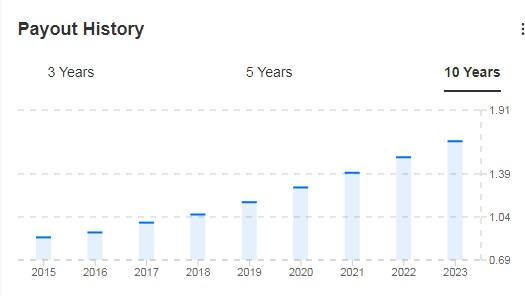

Динамика инфляции и ВВП США

Источник: Bloomberg.

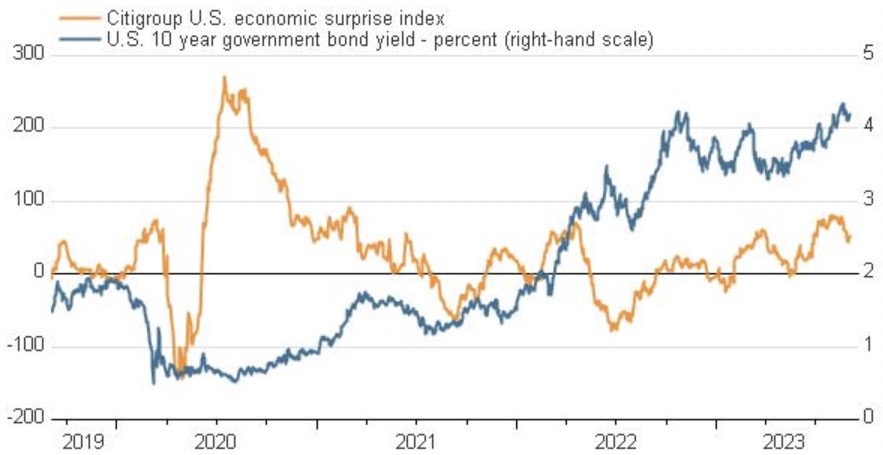

Гринбэк стремительно рос в августе не только потому, что макростатистика по Штатам радовала глаз. Был создан благоприятный для индекса USD фон: акции падали, доходность казначейских облигаций повышалась.

На самом деле сильная экономика двояко воздействует на фондовые индексы. С одной стороны, она приводит к увеличению прибыли корпораций. С другой — ускоряет инфляцию, что увеличивает стоимость заимствований и ухудшает финансовые результаты.

На протяжении двух десятков лет инвесторы не беспокоились об инфляции, поэтому акции росли даже на фоне ралли доходности трежерис. В 2022-2023 между ними установилась обратная корреляция.

Однако после отчета о рынке труда США взлет S&P 500 сопровождался повышением ставок долгового рынка. Трейдеры сосредоточились на сильной экономике и перестали бояться инфляции?

Динамика экономических сюрпризов и доходности трежерис

Источник: Citigroup.

Это было бы ошибкой. Резкое замедление индекса расходов на личное потребление обусловлено, в том числе, снижением цен на активы товарного рынка во главе с нефтью. Однако в последнее время индекс сырьевых товаров от Bloomberg повышается. Это усиливает риски нового пика инфляции.

ФРС прекрасно понимает сложившуюся ситуацию и будет держать руку на пульсе. Центробанк сохранит ставки на уровне 5,5% длительное время и оставит дверь для их повышения до 5,75% открытой.

Более того, текущие рыночные ожидания о снижении стоимости заимствований на 100-125 б.п в 2024 явно неверны. Федрезерв неохотно будет ослаблять денежно-кредитную политику, учитывая силу экономики и риски возвращения высокой инфляции. На таком фоне доллар США получит возможность продлить свою победную серию.

Что поможет евро? Спасение утопающих – дело рук самих утопающих. Без улучшения состояния экономики еврозоны вряд ли что-то получится. А для этого нужно приостановить цикл монетарной рестрикции ЕЦБ.

Неудивительно, что даже некоторые «ястребы» Управляющего совета сохраняют молчание по поводу того, будет ли повышена ставка по депозитам в сентябре или нет. По словам Кристин Лагард, действия говорят больше, чем слова. Европейский центробанк увеличил стоимость заимствований на 425 б.п за 12 месяцев. Рекордные темпы в рекордно короткие сроки. Возможно, пора остановиться?

В таких условиях падение EUR/USD ниже 1,0775 позволит нарастить сформированные в момент выхода в свет статистики по занятости шорты.