Летняя депрессия на фондовом рынке США приводит к медленному пережевыванию информации. S&P 500 не делал однодневного движения на 2% в течение более чем 6 месяцев. Это самый продолжительный отрезок времени с 2018 и один из самых длинных за последние четверть века. Рынок как будто спит.

На самом деле инвесторы опасаются совершить ошибку. Они тщательно изучают предоставленную информацию, и акцент Джерома Пауэлла на сильной экономике может означать зеленый свет для фондовых индексов и для EUR/USD.

Первоначально заявление председателя ФРС, что устойчивость экономики может спровоцировать новый всплеск инфляции, было воспринято как повод для продажи акций и покупки доллара США. Шансы на повышение ставки по федеральным фондам до конца 2023 подскочили до 57%. Напротив, вероятность ее снижения в июне упала до 58% по сравнению с 83% за неделю до Джексон-Хоула. Однако сутки спустя первый показатель снизился до 54%, второй вырос до 62%, что позволило EUR/USD поднять голову.

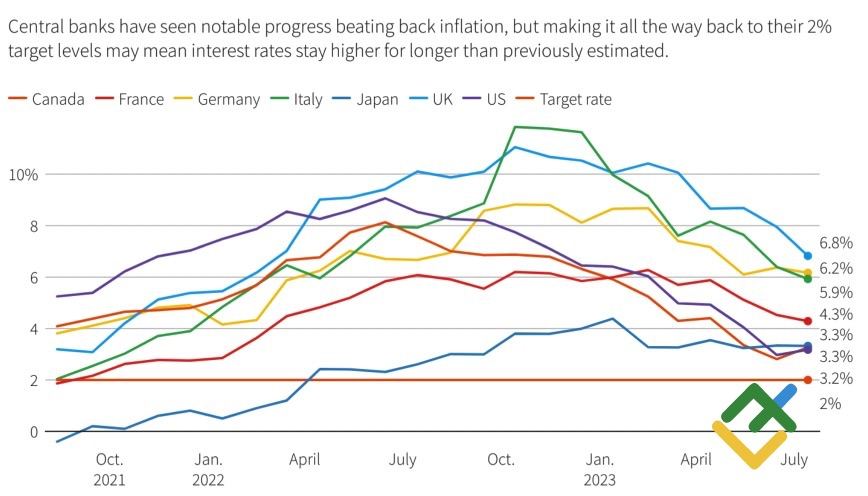

Инвесторы прекрасно понимают, что центробанки во главе с ФРС находятся в эндшпиле своей борьбы с инфляцией. Потребительские цены стремительно снижаются, а экономики начинают чувствовать все больше боли от агрессивной монетарной рестрикции.

Динамика инфляции в странах G7

В таких условиях главное – раньше времени не начать открывать шампанское. Победа над инфляцией не гарантирована, она все еще может вернуться. Следует сохранять «ястребиную» риторику, что регуляторы и делают. Так, глава Банка Австрии Роберт Хольцманн считает, что никакой рецессии в еврозоне не будет. При этом жесткие рынки труда означают, что профсоюзы могут получить значительное повышение зарплат. Если не будет сюрпризов от CPI, нет смысла делать паузу в процессе ужесточения денежно-кредитной политики ЕЦБ в сентябре. Этот спич стал одним из факторов отскока EUR/USD от уровня 1,08.

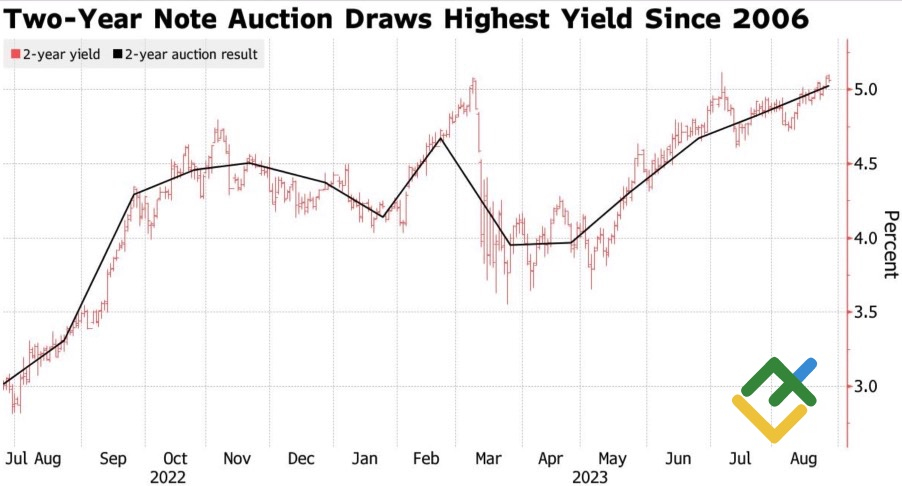

Попутный ветер для основной валютной пары создали результаты аукционов по продаже казначейских облигаций США. По 2-летним бумагам были зафиксированы $45 млрд эмиссия и ставка в 5,024%, самая высокая с 2006. По 5-летним цифры составили $46 млрд и 4,4%. Речь идет о максимальной доходности с 2007. После этого на вторичном рынке последовала покупка долговых обязательств на фактах, что привело к снижению ставок по ним и ослабило американский доллар.

Динамика доходности трежерис

Ралли фондовых индексов, «ястребиная» риторика ЕЦБ и снижение доходности казначейских облигаций – это далеко не полный перечень причин, позволивших EUR/USD нащупать дно. Индекс USD за последние 6 недель поднялся на 5%, бесконечно долго ни один актив расти не может, так что риски коррекции были велики. Спекулянты начали фиксировать прибыль, что привело к укреплению евро.

Другое дело, что при таких ставках долгового рынка США интерес к гринбэку в скором времени вернется. Нам же остается сидеть в сформированных от 1,08 лонгах по EUR/USD с большой осторожностью. Лишь обновление локального максимума в 1,084 позволит их нарастить.