Евро обвалился до минимума середины 2025 года на фоне нефтяного кризиса

На фоне резкого роста ключевой ставки с 8,5% до 12,0% привлекательность дивидендных историй на российском рынке акций потенциально снижается, т.к. нет большого смысла обращать внимание на рискованные финансовые инструменты, когда ОФЗ дают сейчас доходность 10-11%, причём с минимальным риском. Однако тут нужно отдавать себе отчёт, что, во-первых, рано или поздно ключевая ставка обязательно вернётся к более комфортным уровням ниже 10%, а во-вторых, котировки акций так или иначе "впитывают" в себя все инфляционные процессы на долгосрочном горизонте, так же как и девальвационные риски (особенно если речь об экспортёрах).

А потому на рынок акций в любом случае нужно обращать внимание даже сейчас, не забывать про диверсификацию, ну и, конечно же, выбирать в своей портфель бумаги тех эмитентов, потенциальная дивдоходность по которым обещает быть двузначной или околодвузначной. Есть ощущение, что котировки этих акций будут получать дополнительную поддержку и будут менее склонны к снижению.

Какие публичные компании приходят на ум в этом контексте?

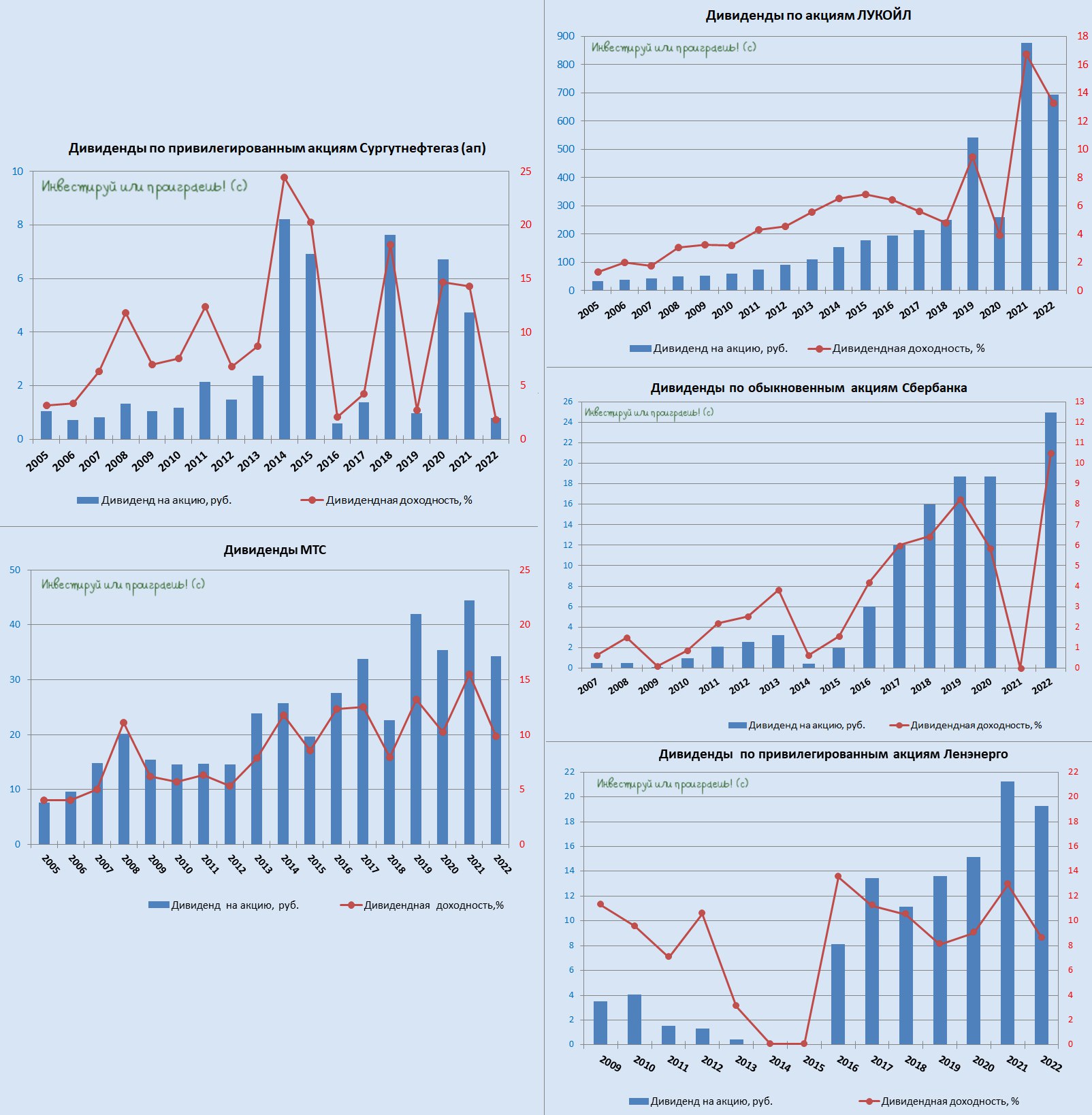

1️⃣ Сургутнефтегаз (ап) (MCX:SNGS_p) — главный герой и главная интрига этого года, дивидендные выплаты которого напрямую зависят от курса рубля: чем слабее отечественная валюта (на момент 31 декабря), тем большую рублёвую переоценку даёт "валютная кубышка". Которая, слава Богу, живее всех живых!

Не зная даже примерно, где окажется курс USD/RUB на конец 2023 года, сложно судить о возможных дивидендах по префам Сургута, но на текущий момент времени мой калькулятор ориентирует на 15 руб. и ДД=30%. Уж извините за такой оптимизм.

2️⃣ МТС (MCX:MTSS) — акционеры этой компании за последние годы успели привыкнуть к стабильному дивидендному потоку, и пока выплатам ничего не угрожает, а ДД даже по текущим котировкам оценивается двузначная. Финансовую отчётность компании за 6m2023 мы недавно разбирали, теперь ждём обновлённую дивполитику (которую компания, кстати говоря, обещала представить ещё весной, но воз и ныне там).

3️⃣ ЛУКОЙЛ (MCX:LKOH) по итогам 2023 года должен неплохо заработать на росте нефтяных цен и девальвации рубля, а также на сужении спреда в ценах на российскую нефть к международным бенчмаркам. Вкупе с привлекательной дивполитикой компании, предполагающей выплату акционерам 100% скорректированного FCF, совокупный размер дивидендов за 2023 год может составить 750–800 руб. на акцию, что ориентирует нас на ДД от 11,4% до 12,2%. Хотя не исключаю и более приятные дивидендные сюрпризы, вплоть до ДД=15%.

4️⃣ Сбербанк (MCX:SBER) — куда ж без него? Если ориентироваться на чистую прибыль за 2023 год в размере 1,4 трлн руб., которую несколько недель назад озвучивал менеджмент Сбера, то, исходя из нормы выплат 50% от ЧП, ориентир на одну акцию получается 31 руб. (ДД=11,9%).

5️⃣ Ленэнерго (ап) (MCX:LSNG_p) — ну а завершу я свой ТОП-5 префами Леночки, которых в моём портфеле уже нет, но это не меняет суть дела. По итогам 2022 года ДД составила 8,6%, но за 2023 год дивиденд на акцию может вырасти до 27 руб., что по текущим котировкам означает форвардную ДД=12,9%. Вполне неплохой вариант для получения стабильного денежного потока в вашем инвестиционном портфеле.