США разрешили продажу российской нефти с танкеров

Друзья, вы знаете мое отношение к синему банку. Системное игнорирование прав и интересов миноритарных акционеров, нецелевое использование капитала, принимаемые в угоду властей решения. Все это сопутствует инвестиционной идее в ВТБ (MCX:VTBR). Инвесторы — народ отходчивый, и в 2023 году их фантазии о фантомных дивидендах снова берут верх. Давайте пробежимся по результатам за 6 месяцев и постараемся объективно взглянуть на ситуацию.

В целом, в банковском секторе наблюдается конъюнктурный позитив. Увеличение объемов средств населения в банках на 2,1%, валютные переоценки и сокращение отчислений в резерв, позволили банкам в РФ получить чистую прибыль за полугодие в размере 1,7 трлн рублей. По итогам всего 2023 года прибыль способна достичь уровней докризисного 2021 года.

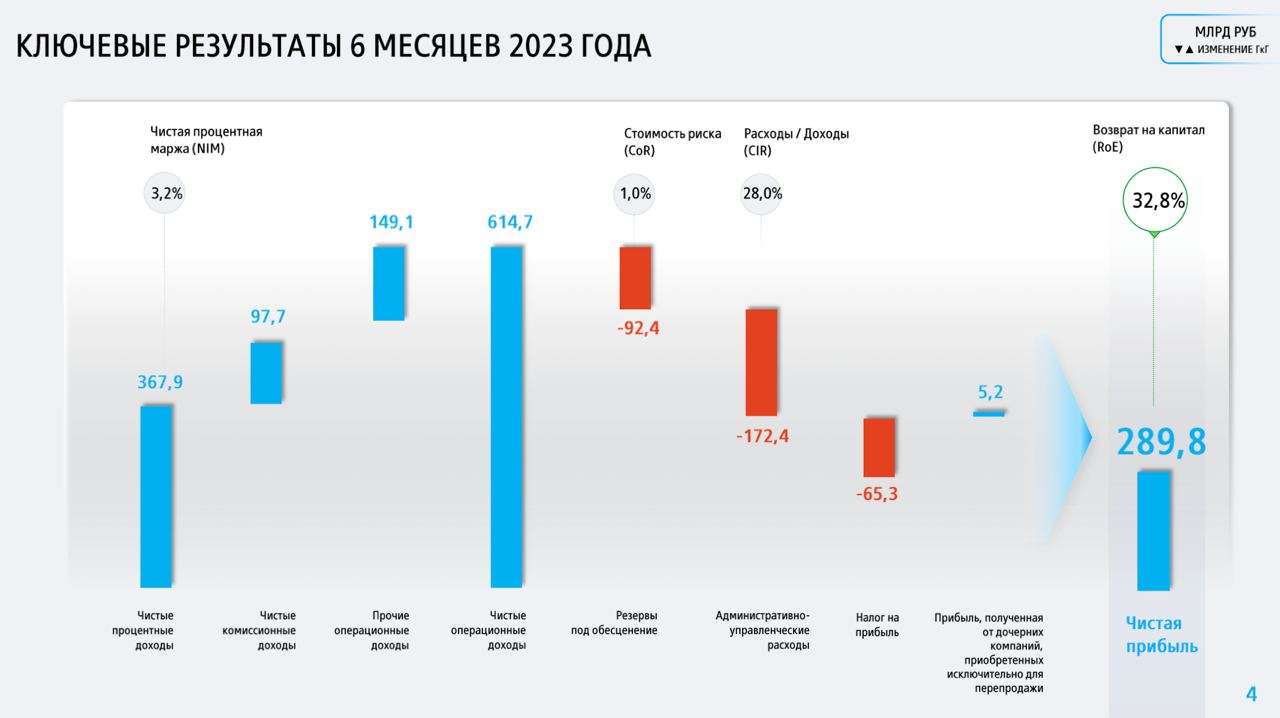

ВТБ за отчетный период нарастил чистые процентные доходы до 367,9 млрд рублей за счет роста кредитного портфеля и средств клиентов на 9,4%. Чистая процентная маржа составила 3,2%. При этом чистые комиссионные доходы и прочие операционные доходы также выросли до 97,7 млрд рублей и 149,1 млрд соответственно.

Резервы под обесценение и административно-управленческие расходы составили 264,8 ярдов и значительно не повлияли на чистую прибыль. В итоге прибыль оказалась на уровне 289,8 млрд рублей. Надо отдать должное банку, ведь за последние 6 лет планку в 290 ярдов за полугодие достичь не удавалось.

В отчете меня смущает сильный рост расходов на содержание персонала и административных расходов. Также в три раза выросли процентные расходы по сравнению с тем же 2021 годом. Сможет ли ВТБ и дальше сохранять высокий уровень рентабельности после прохождения пика цикла?..

В этом ему, конечно, помогут 2 события. Во-первых, это интеграция розничного бизнеса Банка Открытие в 4 квартале 2023 года. Во-вторых, передача ВТБ пакета акций Объединенной судостроительной корпорации. Увы, мы не знаем итоговых параметров, но в целом новость позитивна.

И теперь остается последний вопрос. Получат ли акционеры желанные дивиденды в 2024 году? По итогам 23 года ВТБ прогнозирует 400 млрд рублей чистой прибыли, 50% от которых логично бы было направить на выплату. Однако инвесторам следует помнить о тезисах из начала статьи. У руководства ВТБ всегда запасен туз в рукаве, способный «срезать дивидендно-облагаемую» базу. При живом и таком понятном Сбере (MCX:SBER), сильно сомневаюсь в правильности выбора в пользу ВТБ, хотя отчет последнего выглядит крайне сильным.

Не является инвестиционной рекомендацией.