Группа МТС (MCX:MTSS) представит свои финансовые результаты за 2К 2023 г. во вторник, 22 августа. Мы полагаем, что прошедший квартал был в целом удачным для компании и охарактеризовался ростом всех основных сегментов бизнеса.

В силу разбирательства с ФАС оператор в этом году не проводил повышение тарифов и на выручку продолжает оказывать влияние последнее повышение, произошедшее в сентябре прошлого года. Во многом, положительной динамике направлений способствовал эффект низкой базы сравнения, который наиболее ярко проявился в результатах розничной сети.

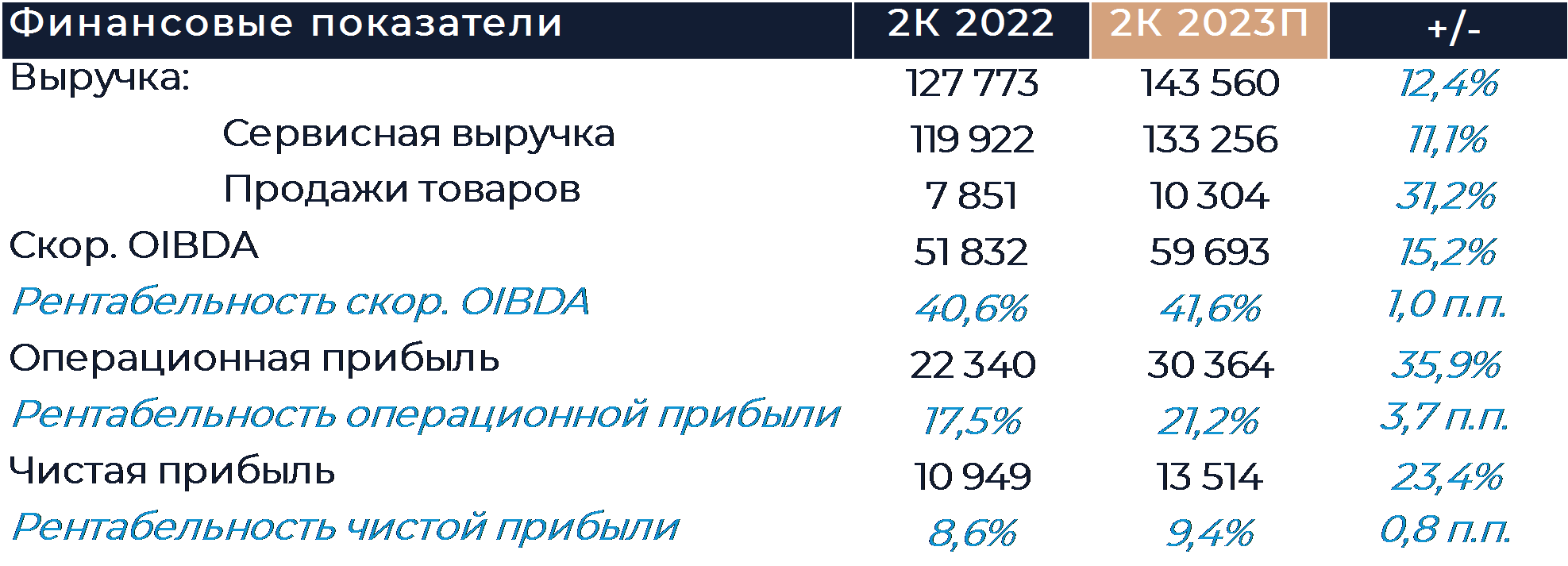

Лучшие показатели банковского бизнеса должны были, на наш взгляд, привести к увеличению рентабельности на уровне OIBDA. По нашим оценкам, выручка компании во 2К увеличилась на 12,4% г/г, а OIBDA более чем на 15% г/г. Наша рекомендация для акций МТС на данный момент - «Покупать» с целевой ценой 340 руб. за бумагу.

Согласно нашим расчетам, выручка МТС во 2К 2023 г. увеличилась на 12,4% г/г, включая рост выручки в России на 12% г/г. Компания по-прежнему полноценно не повышала тарифы, что связано с происходящим сейчас разбирательством с ФАС по поводу прошлогодних изменений. Не так давно МТС проиграла в суде и теперь будет подавать апелляцию. ФАС требует откатить второе повышение тарифов, которое оператор провел в сентябре прошлого года, но пока идет суд, оно остается в силе. Мы полагаем, что за счет повышения цен и продолжающегося расширения использования экосистемных продуктов компании удалось увеличить выручку от сервисов связи почти на 5% г/г. Выручка от рекламы, по нашим расчетам, увеличилась на 40% г/г и в этом сегменте сохраняется сильный тренд.

В банковском бизнесе, как мы ожидаем, темпы роста выручки ускорились относительно начала года за счет более низкой базы сравнения и составили 35% г/г. Во 2К прошлого года резко упала выдача потребительских кредитов на фоне макроэкономических и политических потрясений, но затем кредитование постепенно восстановилось. Также банк во 2К 2022 г. создал крупные резервы, которые оказали сильное негативное влияние на OIBDA всей группы. Сейчас ситуация не подразумевает создание крупных резервов, так что компания может рассчитывать на более высокую рентабельность.

Розничный бизнес МТС понес значительные потери в выручке на фоне проблем с доступностью товаров и снижением спроса в 2022 г. За счет низкой базы сравнения при частичном восстановлении спроса мы ожидаем, что сегмент показал рост продаж более 25% г/г. Влияние розничных продаж на маржу группы, как мы думаем, оставалось ограниченным.

В Армении мог наблюдаться значительный рост финансовых показателей в рублях на фоне динамики валютного курса. При этом на общегрупповые показатели подразделение и его итоги влияют слабо.

Согласно нашим оценкам, рентабельность OIBDA МТС выросла на 1 п.п. г/г, что мы связываем с отсутствием крупных банковских резервов, улучшением динамики выручки и ростом доли в выручке ряда высокомаржинальных направлений. Некоторое негативное воздействие потенциально мог оказать рост расходов на персонал в связи с постоянным набором дорогостоящих специалистов.