Доллар США укрепится на фоне ударов по Ирану

Куда, куда стремитесь вы, безумцы? Какой бы эмоциональной ни была реакция инвесторов на отчет об американской занятости, расстановка сил на рынке ничуть не изменилась. Акции по-прежнему падают, а доходность казначейских облигаций растет.

На таком фоне первоначальный взлет EUR/USD на сообщении, что non-farm payrolls не дотянули до прогнозов экспертов Bloomberg, а данные за май-июнь были пересмотрены в сторону понижения, выглядит холостым выстрелом в воздух. Ничуть не страшным для тех, кто знаком с истинным положением дел.

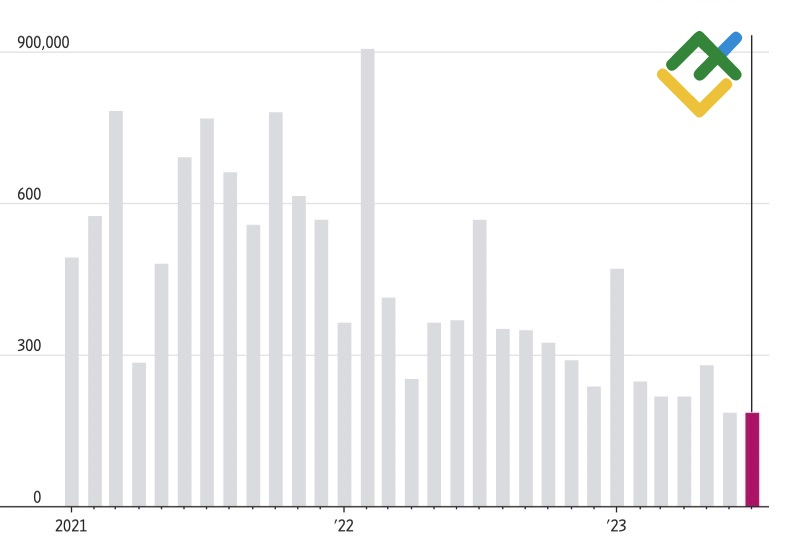

На первый взгляд, рост занятости на 185 тыс. в июне и на 187 тыс. в июле свидетельствует об охлаждении рынка труда. Особенно в контексте резкого замедления показателя по сравнению с прошлогодними +400 тыс. в месяц. Тем более, что президент ФРБ Атланты Рафаэль Бостик напомнил инвесторам, что главное — не одна-две цифры, а тенденция. А она нисходящая, что позволяет чиновнику чувствовать себя комфортно и утверждать, что дальнейшего повышения ставки по федеральным фондам не требуется.

Динамика занятости в США

Однако снижение безработицы до 3,5% и рост зарплат на 4,4% сигнализируют, что работа Федрезерва далеко не выполнена. Центробанк считает, что для возвращения инфляции к таргету в 2% оплата труда должна увеличиваться приблизительно на 3,5%. Сделанный в конце 2022 прогноз Министерства труда и вовсе предполагает, что для поддержания безработицы на текущих отметках требуется прирост занятости на 55 тыс в месяц.

Возможно, рынок труда и охлаждается, но явно не так, как требуется, чтобы не допустить нового экстремума по инфляции. И прогноз ускорения CPI с 3% до 3,3% в июле в этом убеждает.

Он диктует необходимость повышения ставки по федеральным фондам, с чем согласна чиновник FOMC Мишель Боуман. Она голосовала за ее рост до 5,5%, глядя на все еще высокие инфляцию и потребительские расходы, а также сильный рынок труда, который помогает питать цены.

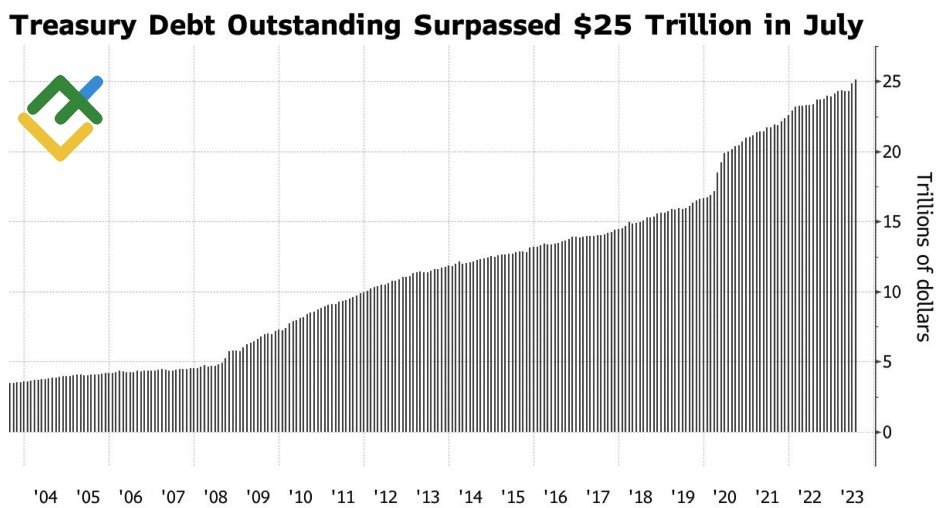

Чем дольше ФРС будет ужесточать денежно-кредитную политику, тем выше риски рецессии. Две третьих из 410 инвесторов-респондентов опроса MLIV Pulse считают, что спад случится до конца 2024, 20% видят его уже в 2023. Вопреки прогнозам Федрезерва. Однако рынки акций и облигаций как будто поменялись местами. Если ранее ралли фондовых индексов свидетельствовало, что рецессии не будет, то нынешняя коррекция говорит об обратном. Напротив, рост доходности трежерис говорит в пользу мягкой посадки. Впрочем, он может быть вызван резким увеличением непогашенной задолженности Казначейства. Она требует новых займов.

Динамика непогашенной задолженности Казначейства

На мой взгляд, при текущей конъюнктуре рынка ценных бумаг США рассчитывать на серьезное ослабление американского доллара не приходится. Разве только в случае существенного замедления инфляции. Стратегия продаж EUR/USD на росте на фоне слабых данных по занятости отработала на 100%. Держим шорты и наращиваем их в случае успешного штурма поддержек на 1,0975 и 1,096.