Россия вошла в топ-5 стран с самыми дорогими автомобилями

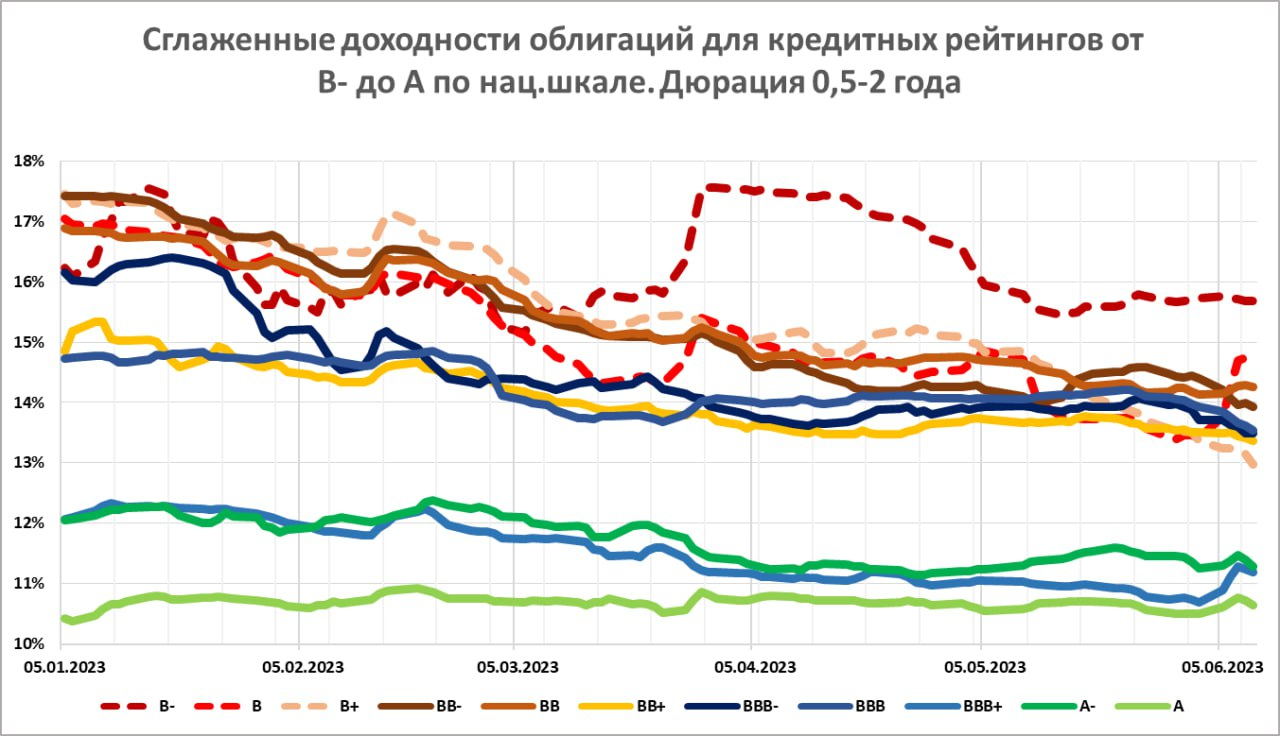

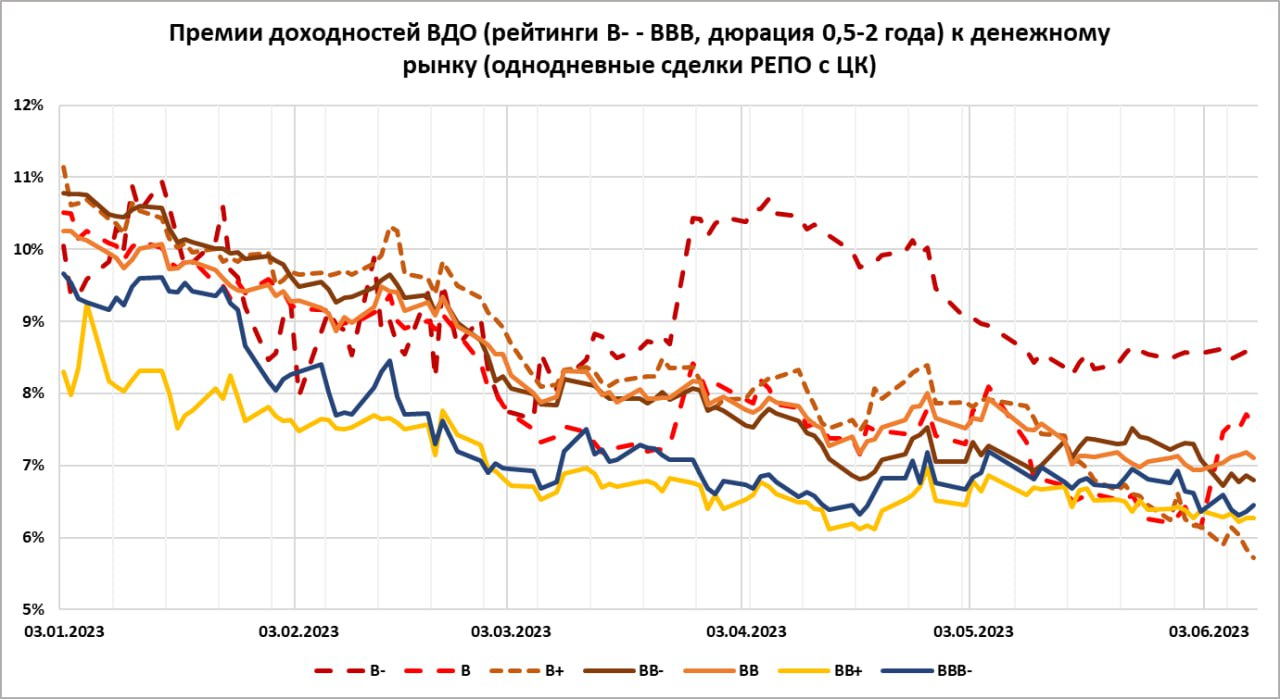

Небольшое расползание доходностей в последние дни – это не стремление рынка в нормальное состояние (когда более качественные бумаги дают меньшую доходность, и наоборот). Это изменение базы расчета доходностей для рейтингов уровня В из-за выбывания ряда бумаг. В целом же доходности ВДО (куда мы относим облигации с кредитными рейтингами не выше ВВВ) продолжают снижаться. Особенно хорошо заметно в сравнении с доходностью денежного рынка, вторая диаграмма.

Отсутствие корреляции между доходностью и рейтингом давно никого не удивляет. Но это симптом, чреватый обострениями. Пока премия к денежному рынку, т.е. по сути, к ключевой ставке, которая сейчас 7,5%, была в диапазоне 7-9%, она защищала ВДО-сегмент сама по себе. Однако сейчас премия плотно приблизилась к 6%. Такая близость уже опасна.

Ажиотаж покупателей на новых первичных размещениях ВДО не добавляет рынку устойчивости.

ВДО долго, всю первую половину нынешнего года точно, были образом устойчивости для финансовых инструментов: волатильность минимальна, доходность не только высокая, но и кажущаяся хорошо предсказуемой. В моих представлениях о рыночной логике, устойчивость и предсказуемость подходят к концу. А надвигающийся третий квартал рискует стать для ВДО коррекционным.