Summary | В двух словах

В первом квартале 2023 года мы посчитали наиболее интересными следующие новости:

• Вводятся новые требования к раскрытию информации для хедж-фондов и private equity-фондов.

• ETF, вкладывающиеся в одну акцию, набирают популярность.

• Переток денег с рынка корпоративных облигаций США в фонды денежного рынка привел к рекордному изъятию средств из Vanguard Short-Term Corporate Bond.

• Хедж-фонд Millennium будет взимать комиссию даже в случае убытков.

• Хедж-фонд Galois Capital закрывается из-за того, что половина его активов хранилась на криптобирже FTX.

• Vision Fund, принадлежащий SoftBank, опять в убытках, а сам банк, остро нуждающийся в деньгах, продает управляющую компанию Fortress суверенному фонду Абу-Даби Mubadala.

• Канадский регулятор закрывает управляющую компанию, продававшую ETF Кэти Вуд.

• Нефтяной хедж-фонд Пьера Андюрана потерял 40% в этом году из-за падения на сырьевых рынках.

Тренды отрасли

Вводятся новые требования к раскрытию информации для хедж-фондов и private equity-фондов

Комиссия по ценным бумагам США (SEC) 3 мая с.г. ввела новые требования к раскрытию информации для хедж-фондов, чистые активы которых превышают 1,5 млрд долл. Раньше фонды отчитывались поквартально. Теперь они должны будут раскрывать большие убытки в течение 72 часов.

Данные требования введены потому, что SEC опасается влияния больших убытков крупных фондов на стабильность финансовых рынков. Под большими понимаются убытки в размере 20% от активов фонда в течение 10 рабочих дней.

Также нужно будет сообщать о 20%-ном росте требований по марже или к залогу. Кроме того, нужно будет отчитываться о важных событиях, например невозможности внести средства в случае margin call, смене брокера, банкротстве контрагента, больших запросах на вывод средств, невозможности удовлетворить запрос на вывод средств.

Существенную дополнительную информацию должны будут также предоставлять фонды типа private equity, правда на квартальной или ежегодной основе. Требование касается фондов с чистыми активами свыше 150 млн долл. Они должны будут каждый квартал раскрывать информацию о своих сделках, которые называются вторичными (secondary deals), то есть таких сделках, когда активы покупаются у другого инвестора. Эти сделки вызывают наибольшую озабоченность SEC, так как, по мнению комиссии, в них часто присутствует конфликт интересов из-за того, что управляющие фонда находятся по обе стороны сделки.

От фондов типа private equity с размером активов более 2 млрд долл. теперь требуется больше информации о стратегиях, использовании заемных средств и компенсации партнеров, в частности о так называемых clawbacks, когда партнер возвращает часть ранее уплаченной ему компенсации, зависевшей от результата.

Раскрытие будет конфиденциальным – только для SEC, широкая публика его не увидит. Голосование членов SEC не было единогласным: три демократа проголосовали за, два республиканца – против.

Analysis of Amendments to Form PF

Ropes & Gray, May 11, 2023

ETF, вкладывающиеся в одну акцию, набирают популярность

В 2022 году в США на рынок был выведен новый финансовый продукт – ETF, вкладывающиеся в одну акцию. Всего за год таких фондов вышло на рынок 30, приток средств инвесторов в них составил 900 млн долл.; и еще 32 ETF запускаются сейчас. Почти все фонды, созданные в прошлом году, вкладывались в Tesla (NASDAQ:TSLA).

Новые фонды планируют работать с American Airlines Group (NASDAQ:AAL), Apple (NASDAQ:AAPL), Coinbase Global (NASDAQ:COIN), Meta Platforms (NASDAQ:META; признана в России экстремистской организацией и запрещена), Rivian Automotive (NASDAQ:RIVN), Lucid Group (NASDAQ:LCID) и той же Tesla.

Смысл таких фондов состоит в том, что они технически облегчают инвесторам некоторые виды ставок. Так, данные фонды позволяют инвесторам либо покупать акцию с плечом, либо шортить, то есть получать результат, обратный тому, что показывает акция. Таким образом, ставки могут делаться и на рост и на падение.

Размер плеча регулируется и составляет у разных фондов от 1,25 до 1,75. У новых фондов плечо может достигнуть 2. Фонды реплицируют доходность акции, покупая опционы на нее – коллы или путы, в зависимости от того, открывает фонд длинные или короткие позиции.

Подобные фонды предпочитают волатильные бумаги: так, 90-дневная волатильность Tesla составляет 65%, Rivian Automotive – 78%, Lucid Group – 100%, Coinbase Global – 113%. Они гораздо быстрее теряют или зарабатывают деньги, в зависимости от того, угадано направление движения или нет, чем классические покупка или продажа акции.

ETF на одну акцию – тот редкий вид финансового инструмента, который пришел в США с европейских рынков, где они были запущены еще в 2018 году.

Single-Stock ETFs Get Vote of Confidence in Huge 32-Fund Filing

Bloomberg, May 11, 2023

Vildana Hajric

Bid to Launch ETFs That Aim to Double Tesla’s Famous Volatility Filed With SEC

Bloomberg, May 03, 2023

Vildana Hajric and Katherine Greifeld

Переток денег с рынка корпоративных облигаций США в фонды денежного рынка привел к рекордному изъятию средств из Vanguard Short-Term Corporate Bond

В этом году Vanguard Short-Term Corporate Bond (NASDAQ:VCSH), текущие чистые активы которого составляют 43,4 млрд долл., вернул инвесторам 5,5 млрд долл. Это самая большая сумма со времени создания фонда в 2009 году.

Фонд показывает нетто-изъятия 15 недель подряд. Он специализируется на корпоративных облигациях американских эмитентов инвестиционного качества со сроками погашения от 1 до 5 лет. На втором месте по изъятиям 36-миллиардный iBoxx $ Investment Grade Corporate Bond ETF (NYSE:LQD), из которого ушли 2,2 млрд долл. Всего в текущем году фонды, вкладывающиеся в корпоративный долг, потеряли на выводах 478 млрд долл.

Параллельно наблюдается приток средств в фонды денежного рынка. Это связано с рекордными за несколько последних десятилетий краткосрочными процентными ставками. Их активы – на пиковом уровне за всю историю рынка; они составляют 5,3 трлн долл.

One of Vanguard’s Biggest Credit ETFs Bleeds Record $5.5 Billion

Bloomberg, May 10, 2023

Katherine Greifeld

Известные фонды

Хедж-фонд Millennium будет взимать комиссию даже в случае убытков

Millennium Management Иззи Ингландера (Izzy Englander) изменил свои условия в отношении комиссий. Теперь клиенты будут платить ежегодные комиссии в размере около 1% от активов или 20% от прибыли от инвестиций – в зависимости от того, что больше.

До текущего момента фонд не брал комиссию за управление. Изменение условий является частью усилий по «отражению текущих стандартных отраслевых подходов», принятых другими коллегами, разрабатывающими различные стратегии, говорится в письме Millennium от 21 февраля. Хедж-фонд Citadel, например, имеет аналогичную структуру комиссий.

Это изменение означает, что даже в случае, если Millennium теряет деньги или получает годовой доход менее 5%, ему по-прежнему гарантированы комиссионные, равные примерно 1% клиентских активов, что составляет сотни миллионов долларов. С момента своего основания в 1990 году Millennium демонстрировал доходность менее 5% только в 2008 и в 2016 годах.

Millennium, как и большинство конкурентов, перекладывает на клиентов расходы, которые включают компенсацию портфельным управляющим, а также юридические и бухгалтерские расходы.

Представитель Millennium Management, в управлении которой на конец февраля находились активы на сумму 58 млрд долл., отказался от комментариев.

Новые условия согласуются с более широким стремлением Millennium создать стабильный бизнес, не обремененный частыми погашениями или значительными сокращениями годового дохода. Изменения по условиям комиссий вступят в силу ориентировочно с 1 июля.

Hedge Fund Millennium Will Charge Fees Even When It Loses Money

Bloomberg, March 08, 2023

Hema Parmar and Nishant Kumar

Хедж-фонд GaloisCapital закрывается из-за того, что половина его активов хранилась на криптобирже FTX

Хедж-фонд Galois Capital, ставший одной из самых громких жертв скандала с FTX, когда половина его активов оказалась в ловушке на рухнувшей бирже криптовалют, решил закрыться и вернуть оставшиеся деньги инвесторам (Movchan’s Group: FTX – одна из крупнейших криптовалютных бирж, объявившая о банкротстве в ноябре прошлого года).

В прошлом году фонд управлял активами на сумму около 200 млн долл. и был одним из крупнейших количественных криптофондов.

«Учитывая серьезность ситуации с FTX, мы не считаем целесообразным продолжать управление фондом», – написал соучредитель Galois Capital Кевин Чжоу (Kevin Zhou).

Многие хедж-фонды рассматривали биржу FTX как одну из наиболее авторитетных торговых площадок в слабо регулируемой отрасли. Ee основатель Сэм Бэнкман-Фрид (Sam Bankman-Fried) должен предстать перед судом в октябре по обвинению в мошенничестве.

В письме Galois говорится, что после закрытия фонда клиенты получат 90% денег, не хранившихся на бирже FTX. Остальные 10% будут временно удерживаться до завершения переговоров с администраторами и аудитором.

Также Чжоу в письме инвесторам указал, что предпочитает продать требования фонда к FTX, а не проходить длительный судебный процесс. Он написал, что процедура банкротства может длиться десять лет или более, и что покупатели таких требований «имеют больше опыта, чем мы, в делах о банкротстве».

По данным Financial Times, после выхода письма Galois продал свои требования к FTX примерно по 16 центов за доллар. Galois не ответил на запрос о комментариях.

Hedge fund Galois closes after half of assets trapped on crypto exchange FTX

Financial Times, February 20, 2023

Laurence Fletche

VisionFund, принадлежащий SoftBank, опять в убытках, а сам банк, остро нуждающийся в деньгах, продает управляющую компанию Fortress суверенному фонду Абу-Даби Mubadala

В первом квартале 2023 года (календарном) Vision Fund, принадлежащий SoftBank (TYO:9984) и вкладывающийся в быстрорастущие технологические компании, включая стартапы, потерял 297 млрд иен (2 млрд долл.).

За 2023 финансовый год в целом (он заканчивается как раз 31 марта 2023-го) потери составили 32 млрд долл., что на 68% больше убытков 2022 года. Softbank Vision теряет деньги из года в год. Убытки имеют место и на фоне растущего индекса технологических компаний NASDAQ, который в первом квартале 2023-го вырос на 20%.

Публичные компании в портфеле фонда за квартал выросли в цене на 1,9 млрд долл., но банк списал 3,9 млрд долл. со стоимости закрытых компаний. Закрытые компании составляют 60% портфеля фонда. Аналитики полагают, что такое большое списание было сделано, чтобы отразить снижение стоимости в прошлые периоды, когда списания были неадекватными.

Фонд приостанавливает новые инвестиции, а также продал крупную позицию в китайской Alibaba (HK:9988). Vision Fund был создан в 2017 году. Первоначально было собрано 100 млрд долл.

Что касается банка, то ему приходится расстаться с крупной управляющей компанией из СШA Fortress Investment Group, под управлением которой находится 50 млрд долл. Компания обсуждала продажу с суверенным фондом Абу-Даби Mubadala, под управлением которого находится 300 млрд долл. Длительные переговоры привели наконец к успеху: достигнуто соглашение по цене, которая составляет 3 млрд долл.

Продажа необходима банку, несущему хронические убытки, чтобы осуществлять выплаты по долгам. Mubadala уже имеет в Fortress миноритарный пакет, также он сотрудничает с крупными управляющими компаниями Apollo Global Management, Ares и KKR.

Fortress была приобретена SoftBank в 2017 году за 3,3 млрд долл. Интегрировать ее в бизнес банка не удалось, так как американский регулятор, а именно Комитет по иностранным инвестициям США, сделал условием сделки по приобретению Fortress операционную независимость компании.

SoftBank Vision Fund Loses Money Again Despite Tech Rebound

Bloomberg, May 11, 2023

Min Jeong Lee and Takahiko Hyuga

SoftBank nears deal to sell Fortress to Mubadala for up to $3bn

Financial Times, May 10, 2023

Antoine Gara, Leo Lewis and Tabby Kinder

Канадский регулятор закрывает управляющую компанию, продававшую ETF Кэти Вуд

Служба по надзору за ценными бумагами Онтарио приостановила регистрацию Emerge Canada Inc., инвестиционной фирмы, известной тем, что она продавала зарегистрированные в Торонто версии популярных биржевых фондов Кэти Вуд (Cathie Wood).

Комиссия по ценным бумагам Онтарио заявила, что фирма не выполняет свои требования к капиталу по крайней мере с сентября, и приказала ей закрыться либо найти другую компанию, которая возьмет на себя ее деятельность. Emerge Canada запрещено быть управляющим инвестиционным фондом, управляющим портфелем или дилером на рынке в соответствии с приказом Комиссии по ценным бумагам Онтарио.

Emerge не смогла представить в срок аудированную финансовую отчетность за 2022 год. В апреле регулирующие органы наложили запреты на торговлю 11 фондами компании, в том числе шестью фондами – партнерами Ark Investment Management, которые следуют инвестиционным стратегиям Кэти Вуд, оставив инвесторов в эти продукты в подвешенном состоянии.

Emerge, основанная Лизой Лейк Лэнгли (Lisa Lake Langley), сообщила регулирующим органам, что это первая в Северной Америке инвестиционная команда, состоящая исключительно из женщин, управляющая социально ответственными стратегиями. Emerge утверждает, что вытеснение компании из бизнеса может нанести ущерб репутации других мелких поставщиков ETF. Однако директор Комиссии по ценным бумагам Онтарио Дебра Фуберт (Debra Foubert) не согласилась с этим аргументом.

«Хотя я приветствую тот факт, что Emerge является первой в Северной Америке инвестиционной командой, состоящей исключительно из женщин, управляющей инновационными и социально ответственными инвестиционными стратегиями, это не является фактором в принятии решения, поскольку нормативные требования в равной степени применяются ко всем зарегистрированным лицам», – написала Фуберт в своем решении.

Cathie Wood-Linked ETF Firm Is Shut Down by Canada Regulator

Bloomberg, May 12, 2023

Paula Sambo

Нефтяной хедж-фонд Пьера Андюрана потерял 40% в этом году из-за падения на сырьевых рынках

Фонд знаменитого нефтетрейдера Пьера Андюрана (Pierre Andurand) на данный момент является одним из наиболее убыточных хедж-фондов в этом году в связи с падением на сырьевых рынках.

По словам людей, осведомленных в этом вопросе, его основной фонд Andurand Commodities Discretionary Enhanced потерял около 40% в текущем году (по данным на 17 марта). Бо́льшая часть убытков произошла в марте, когда фонд упал на 23% (c 1 по 17 марта), сказал один из посвященных людей, попросивший не называть его имени, поскольку подробности являются конфиденциальными.

В марте нефть упала до самого низкого уровня с 2021 года, поскольку опасения по поводу состояния банков, которые начались в связи с финансовой группой SVB, распространились по всему миру, вызвав ожидания экономического спада, который сократит спрос на энергию. Нефть марки Brent 17 марта торговалась на уровне 71,40 доллара за баррель и снизилась примерно на 15% в этом году. Андюран, управляющий фондом без установленных лимитов риска, предсказывал, что цены на нефть в этом году могут превысить 140 долларов за баррель.

Убытков этого года достаточно, чтобы свести на нет достижения 2022-го, когда фонд Andurand Commodities Discretionary Enhanced показал доходность в 59%. В какой-то момент в прошлом году фонд демонстрировал рост на 160%, но во второй половине года потерял бо́льшую часть этого роста, поскольку цена на нефть снизилась. Он также вырос на 154% в 2020 году и на 87% в 2021-м.

Пьер Андюран входит в число нескольких известных управляющих хедж-фондами, которых в этом году застали врасплох рыночные движения. Макрофонд Саида Хайдара (Said Haidar) Jupiter упал в этом году на 44% из-за резких колебаний на рынке облигаций. По словам людей, осведомленных в этом вопросе, макрофонд Криса Рокоса (Chris Rokos) потерял более 15% в марте (по состоянию на 17 марта), из-за чего снизился почти на 10% с начала года.

Andurand’s Oil Hedge Fund Slumps 40% as Commodities Retrench

Bloomberg, March 22, 2023

Saijel Kishan and Nishant Kumar

Данные

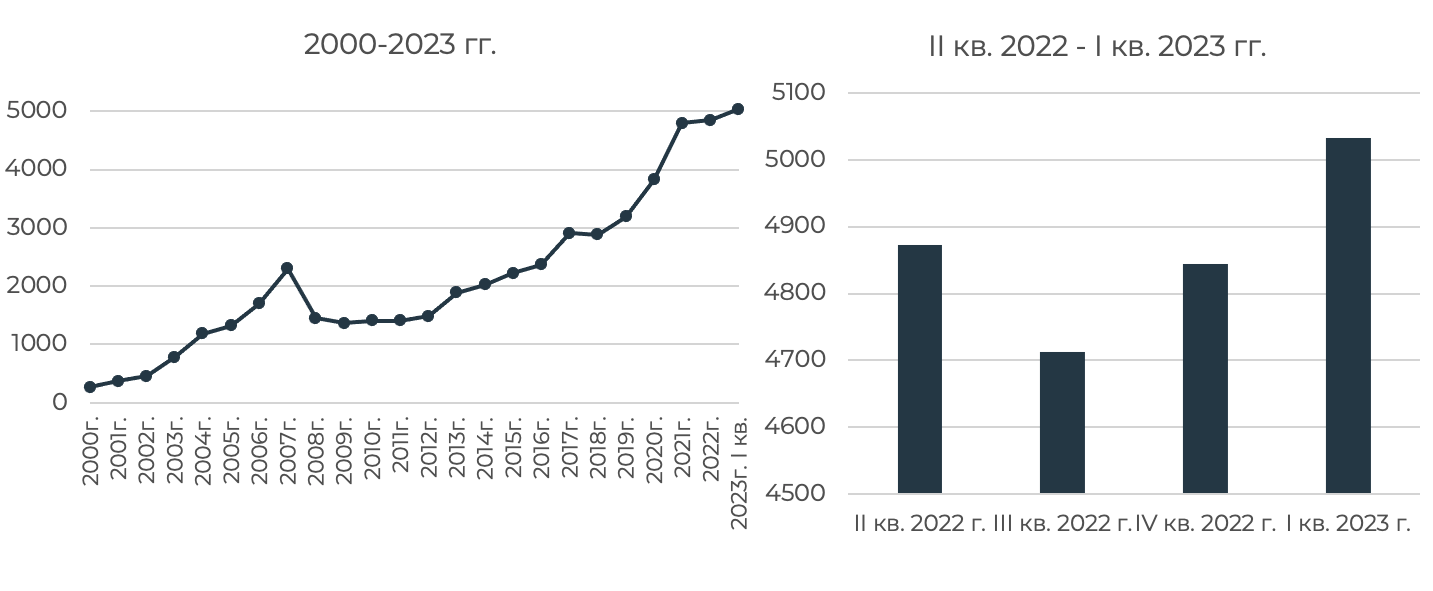

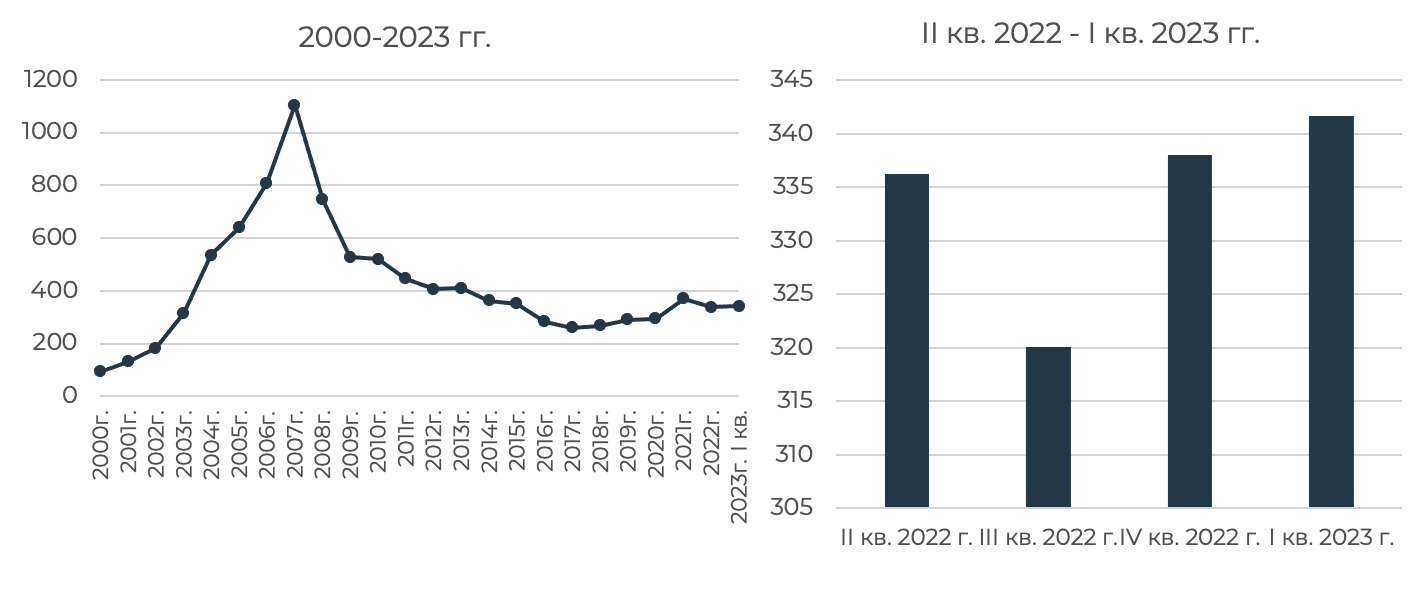

Активы хедж-фондов, млрд долл.

Активы фондов, млрд долл.

Источник: BarclayHedge

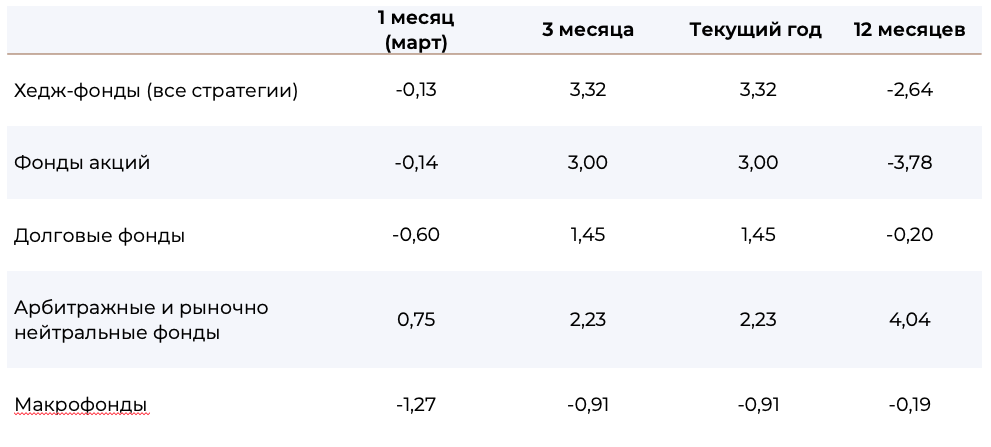

Доходность хедж-фондов по стратегиям на конец I кв. 2023 г., %

Источник: Preqin