Крутое пике Boeing: акции обрушились, но Уолл-стрит ждет взлета на 34%

• Маркет-тайминг — заклятый враг инвестора.

• Лучший же его друг в долгосрочной перспективе — это стратегия «покупай и держи».

• Многие инвесторы, зная это, все равно теряют огромное количество денег.

Несмотря на появление искусственного интеллекта (ИИ), я убежден, что человеческий мозг остается самым поразительным и влиятельным элементом торговли на финансовых рынках.

Чтобы стать компетентным инвестором, вам нужно проводить анализ фундаментальных и технических факторов и изучать поведенческое финансирование. Это крайне важное направление исследований, изучающее, каким образом поведение человека оказывает существенное влияние на динамику рынков.

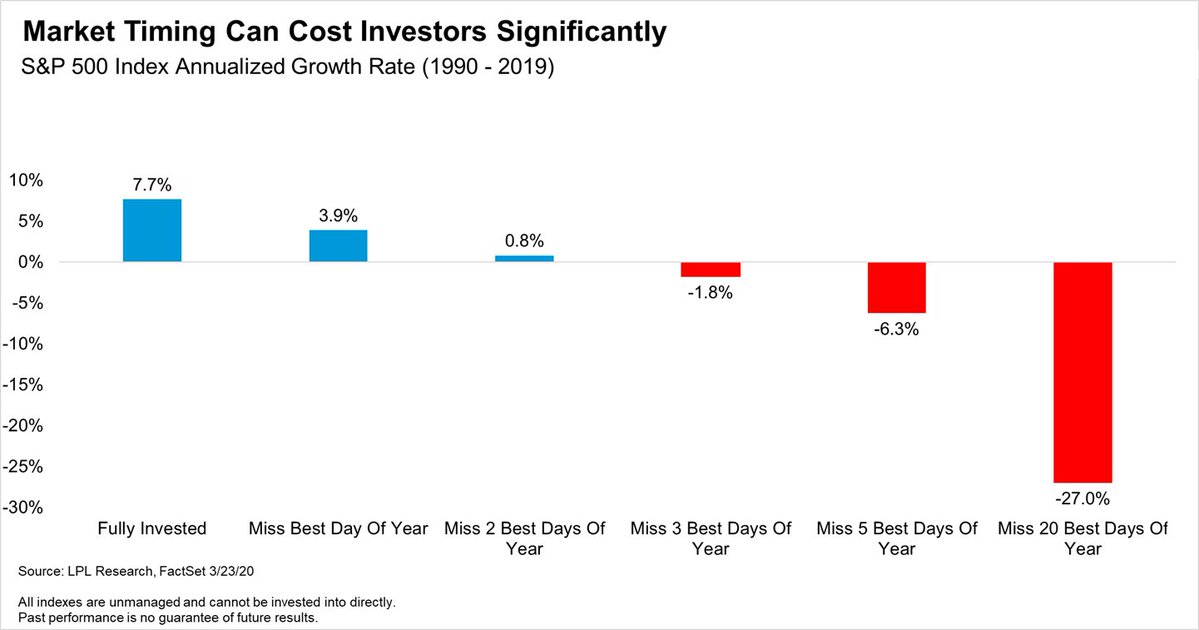

С учетом всего этого давайте поговорим сегодня о стратегии «покупай и держи». Для начала позвольте мне поделиться с вами (см. ниже) одним знакомым графиком, который многие из вас, должно быть, уже видели:

Из этого графика можно сделать один простой вывод: маркет-тайминг неизменно приводит к плохим результатам для среднестатистического инвестора.

Теперь давайте внимательно посмотрим на период для S&P 500 между 1990 и 2019 годом, на который пришлись следующие события:

• пузырь доткомов;

• теракты 11 сентября 2001 года в Нью-Йорке;

• кризис субстандартного кредитования;

• европейский долговой кризис.

Мы также пережили то, что технически называется «потерянным десятилетием». Это был период с 2000 по 2009 год, когда американский фондовый рынок принес инвесторам отрицательную доходность, что случается весьма редко.

Несмотря на это, годовая доходность в сложных процентах составила 7,7%.

Прекрасно, не так ли? Не совсем.

Потому что вам бы пришлось пережить следующие невзгоды, чтобы (почти) в четыре раза преумножить свой капитал:

Пузырь доткомов

• Максимальная просадка: -50,5%

• Продолжительность падения: примерно два года и шесть месяцев

Пузырь на рынке субстандартного кредитования

• Максимальная просадка: -57,5%

• Продолжительность падения: примерно полтора года

Во время этих обвалов инвестору пришлось бы сделать кое-что незамысловатое: все отключить, перестать следить за рынками, ни на кого не ориентироваться и полностью изолироваться.

Это проблематично по эмоциональным и социальным причинам, поскольку вам бы было трудно наблюдать за такими обвалами и не поддаться соблазну следовать за остальными.

Почему инвесторы теряют деньги?

Возьмем период длиной 29 лет. Долгий это период или нет — зависит от вашей личной точки зрения.

С учетом того, что средняя продолжительность жизни сейчас превышает 85 лет, период в 29 лет означает примерно 30–33% (или даже меньше) от общей продолжительности жизни человека.

Кто-то может посчитать это значительной частью жизни, а для других это будет относительно небольшой период.

Инвестирование на горизонт, охватывающий значительную часть вашей жизни, может обеспечить вас весомыми результатами, хотя в сегодняшнем мире, где видео на TikTok игнорируется, если длится больше 30 секунд, подобный период может показаться долгим.

Но именно так работают рынки.

Вы когда-нибудь замечали, открывая новый счет у брокера, что в дисклеймерах всегда присутствует фраза о том, что «70–80% клиентов теряют деньги»?

Главный вопрос столетия, по моему мнению, можно сформулировать следующим образом:

Почему большинство инвесторов, осознавая эти факты, тем не менее упрямо ищут лучшие акции, пытаясь подобрать правильный момент на рынке, и в конечном счете теряют деньги или упускают возможности заработать?

Изучая годами поведение человека, я выявил пять потенциальных мотивов.

1. Самолюбие

Большинство инвесторов ДУМАЮТ, что могут добиться лучших результатов, чем остальные, выбрать наиболее перспективные акции и разобраться в том, когда лучше всего покупать и продавать. ДУМАЮТ! Но потом теряют деньги, или в лучшем случае зарабатывают меньше, чем заработали бы, вложившись в отслеживающий S&P 500 биржевой фонд.

2. Скука

Купить и держать паи ETF в течение 29 лет и игнорировать все вокруг — это скучно. Гораздо интереснее покупать и продавать, возвращаться и уходить и всегда получать адреналин, а это уже скорее азартные игры, а не инвестирование.

3. Социальное доказательство

Инвестор ищет подтверждение для своих действий в действиях окружающих. Мы социальные животные, и, если мы будем покупать и держать, все будут нас критиковать, потому что 99% людей так не поступают. Это нас тревожит. Мы действуем наперекор массам. Этот дискомфорт (если с ним не справиться) заставляет нас примкнуть к остальным и в итоге потерять деньги.

4. Невежество

Посмотрим правде в глаза. Тех, кто зарабатывает приличные деньги на рынке, мало. То же самое можно сказать о тех, кто ЗНАЕТ, как устроены рынки. Все думают, что они разбираются в рынках, но на самом деле таких людей очень мало.

Многие инвесторы инвестируют наобум или отталкиваясь от предположений, под которыми нет никаких оснований, и, как следствие, в долгосрочном периоде несут убытки. Это принято называть эффектом Даннинга-Крюгера. Речь о когнитивном искажении, при котором неподготовленный и некомпетентный в той или иной сфере человек имеет свойство переоценивать уровень своей подготовки, ошибочно считая его более высоким, чем в среднем.

5. Страх/отсутствие страха

Человеческий мозг эмоционально реагирует на чрезвычайные события на рынке. Наш доисторический мозг, как у рептилий, обычно посылает те же сигналы, что посылал много веков назад, обращая нас в бегство, особенно при панике. Именно поэтому инвесторы продают (вместо того, чтобы покупать по более привлекательной цене) при обвалах на рынке, позволяя примитивному человеку в себе взять верх, и пускаются в бегство (при этом упуская большой отскок, который всегда происходит вскоре после худших дней обвала).

Так что умирайте от скуки, и эти 10, 20, 30 лет пролетят как одно мгновение!

Если вы считаете, что на результаты инвесторов влияют другие факторы и причины, не стесняйтесь поделиться своими мыслями в комментариях.

Инструменты InvestingPro помогают искушенным инвесторам анализировать акции. Вооружившись аналитикой экспертов с Уолл-стрит и комплексными моделями оценки, инвесторы могут принимать обдуманные решения, максимизируя свою доходность.

Оформите бесплатную пробную 7-дневную подписку на InvestingPro сегодня!

***

Дисклеймер: Эта статья была написана в информационных целях. Она не представляет собой запрос, предложение, совет, консультацию или рекомендацию об инвестировании, поэтому она не преследует цель побудить читателя к покупке активов. Не забывайте о том, что любой актив оценивается исходя из различных параметров и подвержен существенным рискам; читатель должен сам принимать решения об инвестировании и брать на себя сопряженные с ними риски.