Wolfe: Трамп готовится к выходу из войны раньше ожидаемого

Я буду не первым, кто укажет на расхождение в поведении фондового рынка с его невообразимыми мультипликаторами и сырьевых рынков, посылающих сигналы о неминуемом экономическом спаде. В этом нет никакого смысла, если только мы не представим, что «рынок» страдает от раздвоения личности, если вам угодно его очеловечивать. Правда подобное случается все время, в той или иной форме.

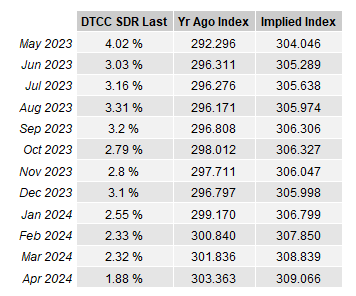

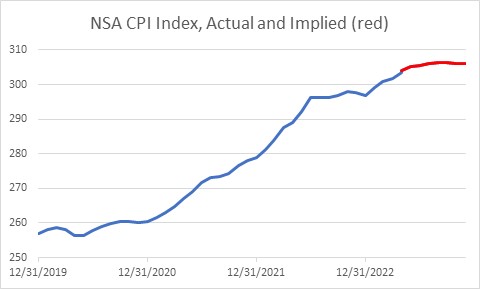

Но все же один момент мне сейчас кажется странным. Судя по краткосрочным инфляционным свопам на межбанковском рынке, темпы роста общего показателя инфляции без поправки на сезонные колебания (NSA) в течение оставшейся части 2023 года не будут превышать 0,9% (или 1,45% годовых). И львиная доля этого роста придется на следующие два месяца. Согласно рынку, в период между публикациями июньского и декабрьского ИПЦ общий уровень цен повысится на 0,2%, что означает меньше 0,5% годовых!

Наблюдательные читатели заметят, что и в 2022 году был флэтовый период, который пришелся примерно на то же время. В прошлом году общая инфляция с июня по декабрь выросла всего на 0,16%, что привело к разочаровывающим купонным выплатам по iBonds и заявлениям о том, что мы почти побороли инфляцию.

Дело тут вот в чем. То, что общий показатель инфляции почти не изменился во второй половине 2022 года, было вполне логичным явлением. Цены на нефть тогда упали со $120 за баррель в первую неделю июня до $75 к середине декабря. Средняя цена неэтилированного бензина понизилась за этот период с $5 до $3,25.

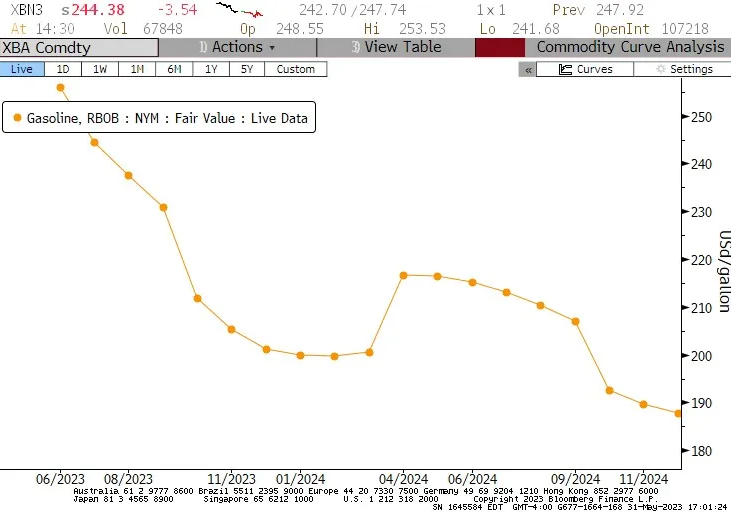

Сопоставимое падение в процентах сейчас означало бы, что ценам нужно упасть с текущих $3,58 до $2,32. Надо отметить, что на рынке фьючерсов на бензин наблюдается гораздо более сильная, чем обычно, бэквордация — примерно 44 центов с текущего времени по декабрь по сравнению с 28 центами с июня по декабрь 2024 года*. Так что это не может быть источником такого беспечного отношения к инфляции.

Если цены на бензин так сильно снизятся, кривая инфляции окажется верной, правда есть более простой способ торговать на этой теме — это продажа ноябрьских или декабрьских фьючерсов на бензин RBOB.

Так что у этого флэтового участка, должно быть, иная причина. Это не газ, поскольку цены на природный газ уже обвалились до чуть более низких уровней, чем норма за последние 10 лет. Цены на продукты питания могут понизиться сильнее, что может помочь с компонентом «еда дома», но не с компонентом «еда вне дома», который изменяется в зависимости от зарплат, так что эта категория вряд ли окажет столь сильное влияние.

А значит, причина, должно быть, кроется в базовых компонентах. Правда есть одно «но». Торговать базовую инфляцию можно по сути только на одном рынке — это биржа Kalshi, где текущие уровни для месячной базовой инфляции составляют 0,35% на май, 0,32% на июнь, 0,57% на июль, 0,45% на август, 0,35% на сентябрь, 0,18% на октябрь и 0,22% на ноябрь. (Стоит отметить, что ликвидность, особенно на более поздние месяцы, по-прежнему достаточно низкая, хоть и улучшается). Эти цифры не сильно отличаются от среднего показателя 0,41% за последние шесть месяцев.

Участники рынка, конечно же, торгуют на уровнях приемлемого риска и вовсе не обязательно на тех уровнях, где, по мнению рынка, должна находиться цена. Правда мне не совсем понятно, у кого может быть такая заинтересованность в снижении цен в краткосрочном периоде, чтобы так агрессивно продавать краткосрочную инфляцию... Если только это не крупные институциональные инвесторы в TIPS, которые делают тактическую ставку на то, что краткосрочные показатели будут плохими. Если это так, для них это будет большой удачей.

Вероятность того, что инфляция сейчас внезапно станет флэтовой, разумеется, существует. Только мне эта сделка кажется нечестной. Ведь ключевая функция рынков заключается в том, чтобы предлагать привлекательные сделки инвесторам без естественных предубеждений касательно данного рынка, с тем чтобы компенсировать действия тех, кто готов заплатить за сокращение рисков в том или ином направлении. (И я здесь вовсе не хочу сказать, что у меня на этом рынке нет естественных предубеждений. Они у меня есть.)

Все это сейчас очень важно вот по какой причине. В последнее время инвесторы начали закладывать в котировках вероятность того, что Федеральная резервная система (ФРС) может продолжить повышение процентных ставок, несмотря на достаточно четкие сигналы о готовящейся паузе, сделанные председателем на последнем заседании. Мне это кажется вполне логичным, поскольку между 25 базисными пунктами и 50 базисными пунктами почти нет никакой разницы.

После одного из самых агрессивных циклов повышения ставок за всю историю, в результате которого ставки на коротком конце оказались примерно на долгосрочном нейтральном уровне, было бы, пожалуй, разумно хотя бы оглядеться вокруг. Если, оглядевшись вокруг, центробанк заметит, что рынок в целом указывает на вероятность того, что инфляция может мгновенно стать полностью инертной, мысль о том, что FOMC снова запустит машину повышения ставок еще на несколько раундов, покажется еще более странной.

* Период с июня по декабрь на фьючерсной кривой дает не совсем точное сравнение, поскольку цены на заправочных станциях отстают от оптовых срочных цен, тем не менее, на эти цифры можно ориентироваться.