Саудиты спешно перенаправляют нефть — хранилища в Персидском заливе заполнены

В последнее время мы сосредоточили внимание на макротемах, включая «гонку ИИ», но для управления краткосрочными рисками нам будет полезно обратиться к графикам. Сейчас ведутся споры о ралли с октябрьских минимумов. Что это — возобновление «бычьего» рынка, начавшегося в 2009 году, или продолжение ралли «медвежьего» рынка?

Ответ на этот вопрос мне, к сожалению, не известен.

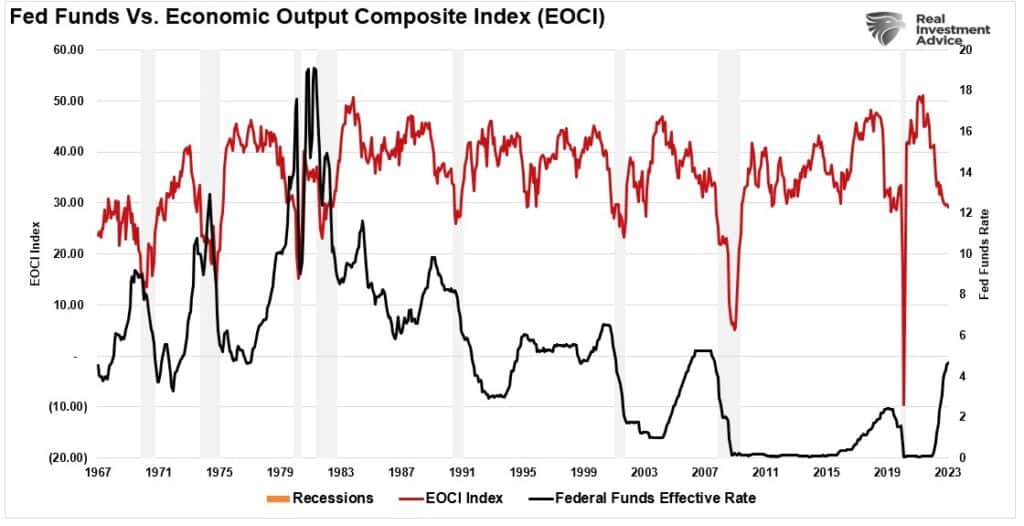

«Медвежий» вариант кажется убедительным с учетом повышения процентных ставок, увеличившихся уровней задолженности и замедления экономической активности. Наш составной экономический индекс, состоящий из более чем 100 показателей, указывает на начало рецессии в экономике в следующие шесть месяцев.

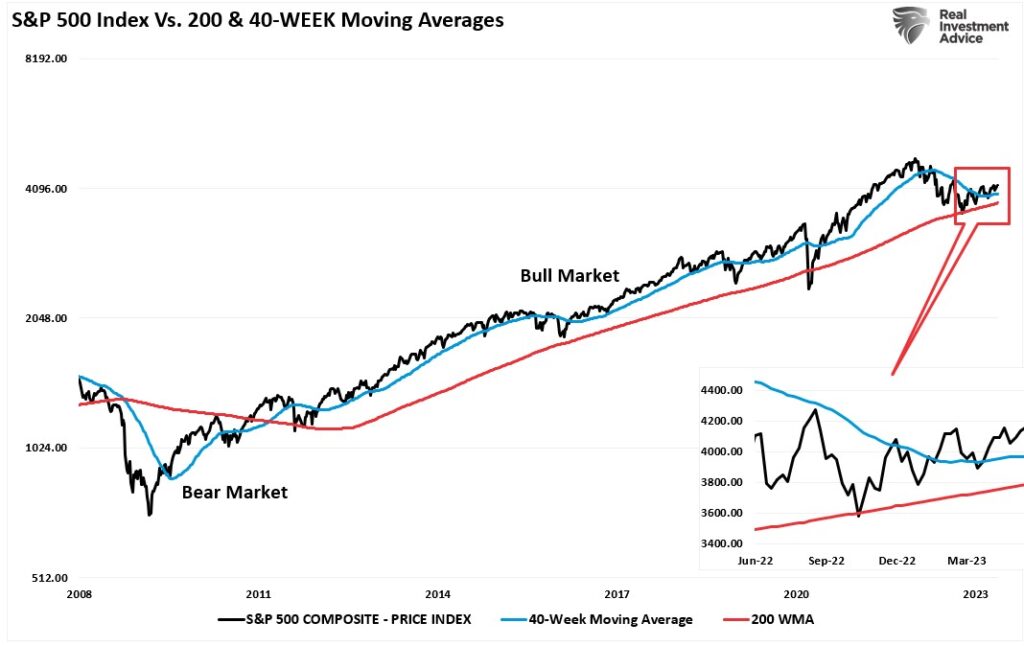

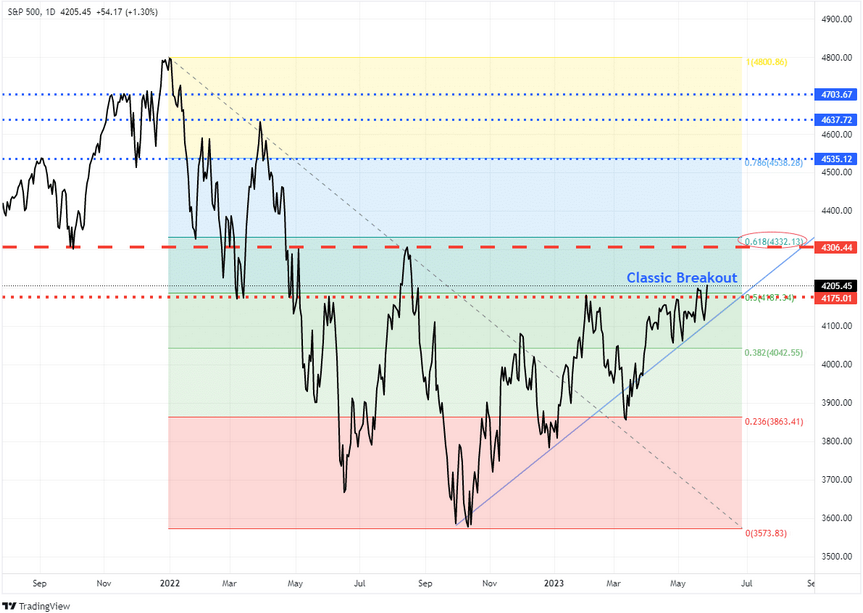

Правда и «быки» могут привести убедительные аргументы в пользу своей правоты. Графики и рост прибыли компаний совершенно точно поддерживают ралли. Если говорить о технической картине, коррекция с января 2022 года к линии долгосрочного «бычьего» тренда в виде 200-недельной скользящей средней подошла к концу. Рынок удержался на этой поддержке и поднялся выше 50-недельной скользящей средней, что послужило дополнительным подтверждением.

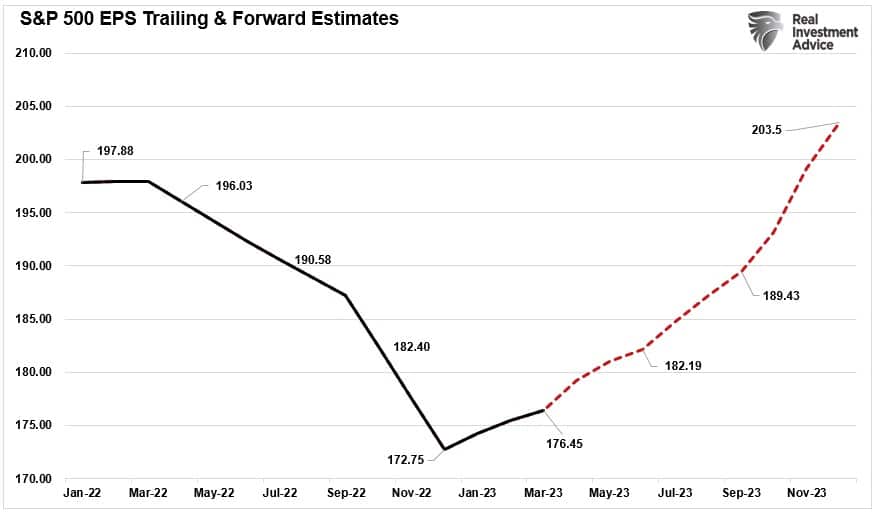

Если говорить о фундаментальной картине, прибыль, как ожидается, будет стремительно расти на протяжении всего 2023 года и превысит пик 2022 года.

Такое сильное техническое и фундаментальное восстановление прибыли, конечно же, должно быть результатом увеличения экономической активности. Проблема в том, что это противоречит текущим экономическим данным.

Так что же из этого правда?

Я, опять же, не имею понятия. Поэтому нам лучше сосредоточиться на краткосрочных технических перспективах рынка для управления инвестиционными рисками.

«Быки» контролируют ситуацию, но впереди — сопротивление

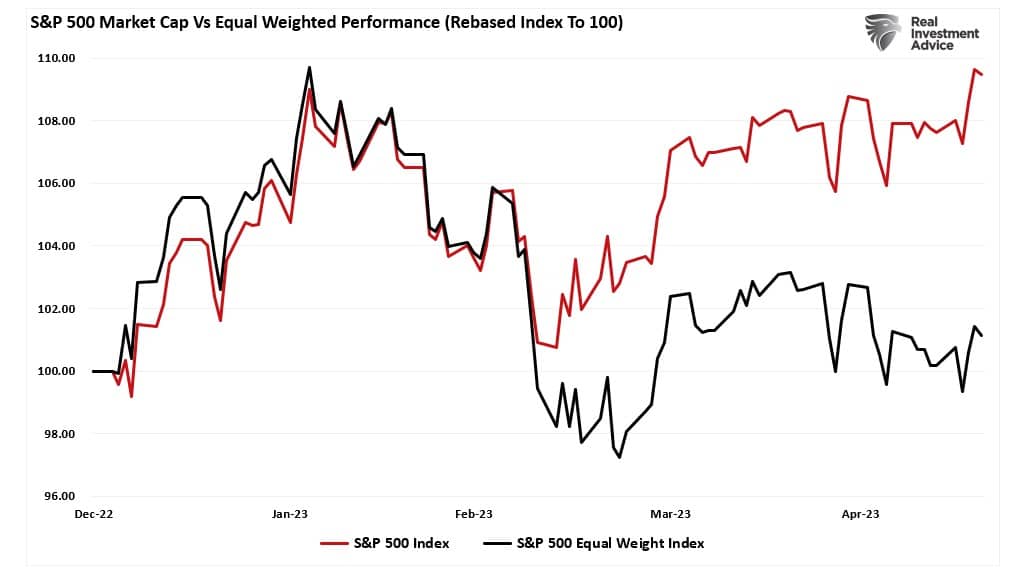

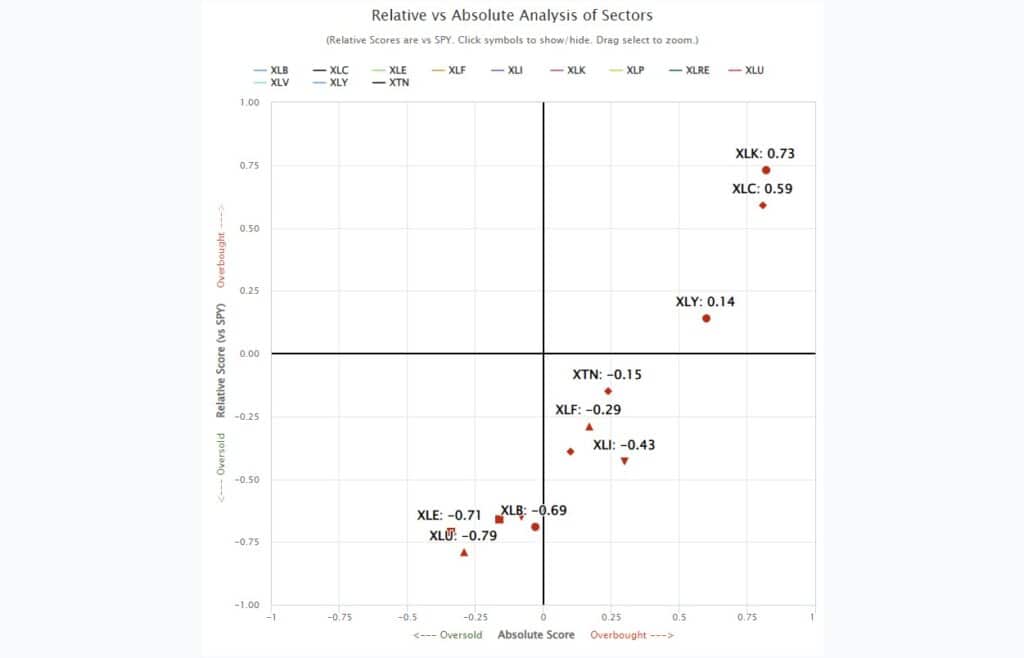

Ситуацию на рынке сейчас явно контролируют «быки». Однако, как я отмечал на прошлой неделе, рынком сейчас движет узкое ралли компаний с мегакрупной капитализацией. Неравное участие разных секторов можно отчетливо визуализировать, если взять взвешенный по капитализации S&P 500 и равновзвешенный индикатор.

Узкая база ралли, если она не расширится, может превратиться в проблему. Однако продлиться это ралли может дольше, чем ожидают многие, поскольку страх упустить возможность влияет на «медвежьи» настроения. Чем больше растет рынок, тем больше он сказывается на «медведях», пока они в конечном счете не капитулируют.

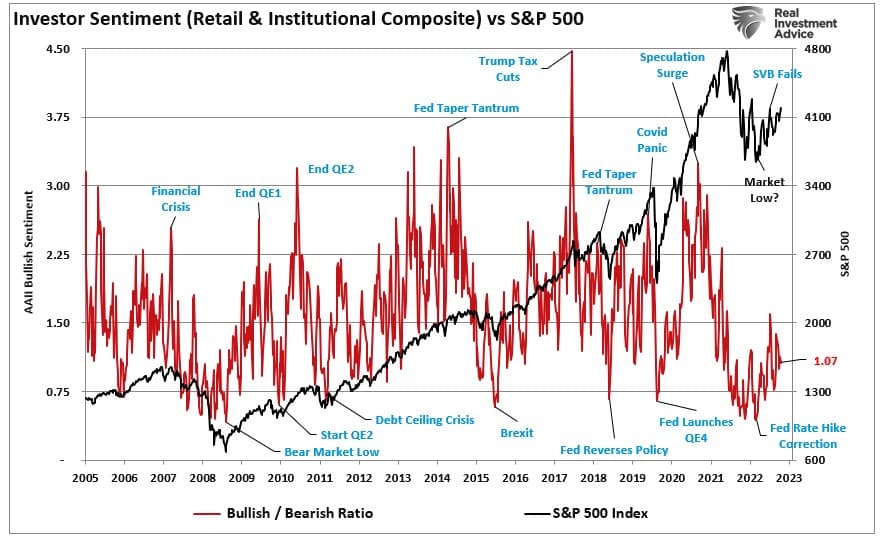

Конверсия «медвежьих» настроений служит толчком для ралли в краткосрочном периоде. Несмотря на рост с октябрьских минимумов, негативные настроения на рынке по-прежнему заметны.

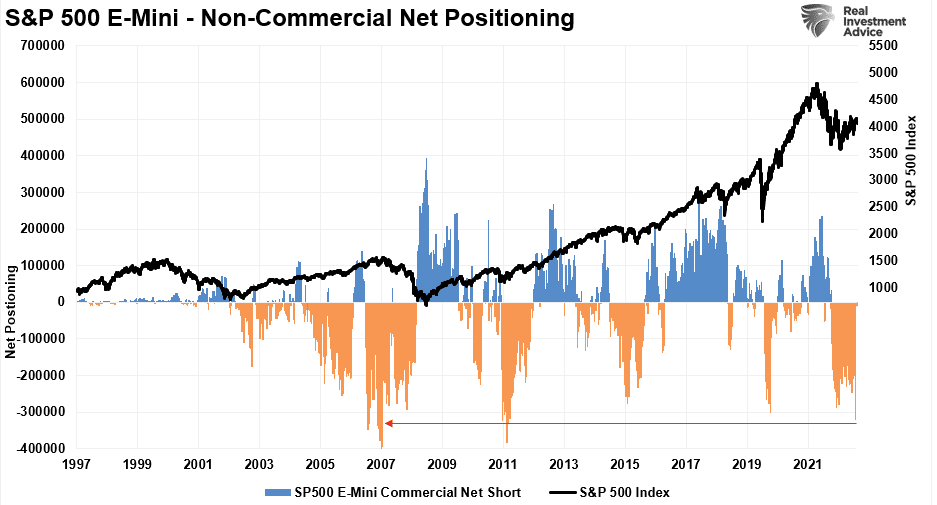

Вдобавок к этому пессимизму мы также имеем огромный уровень коротких позиций по S&P 500 у некоммерческих спекулятивных участников рынка, как показывают данные C.O.T. Extremes. Это еще один источник потенциальных покупок, которые могут поддержать дальнейший рост.

«С 2009 года крупные чистые короткие позиции обычно указывают на формирование рынком дна. Всякий раз, когда чистые короткие позиции COT достигали экстремальных значений, это становилось “топливом” для продолжающегося роста, поскольку трейдеры были вынуждены покрывать короткие позиции при ралли рынка».

Итак, сохраняющийся пессимизм и огромная короткая позиция станут тем самым толчком, который необходим для роста рынка в краткосрочном периоде, при этом впереди его поджидает несколько уровней сопротивления. С технической точки зрения, первым важным уровнем сопротивления будет уровень коррекции Фибоначчи на 61,8% с октябрьских минимумов 4332. Далее следует уровень коррекции 78,96%, два второстепенных сопротивления на 4637 и 4703 и затем — пик 2022 года.

Если или когда эти технические уровни будут пробиты, число покупателей на рынке возрастет, что подтолкнет цены вверх. Этот цикл будет повторяться до тех пор, пока что-то не сломается. А пока «быки» будут явно контролировать ситуацию с технической точки зрения.

Однобокая позиция

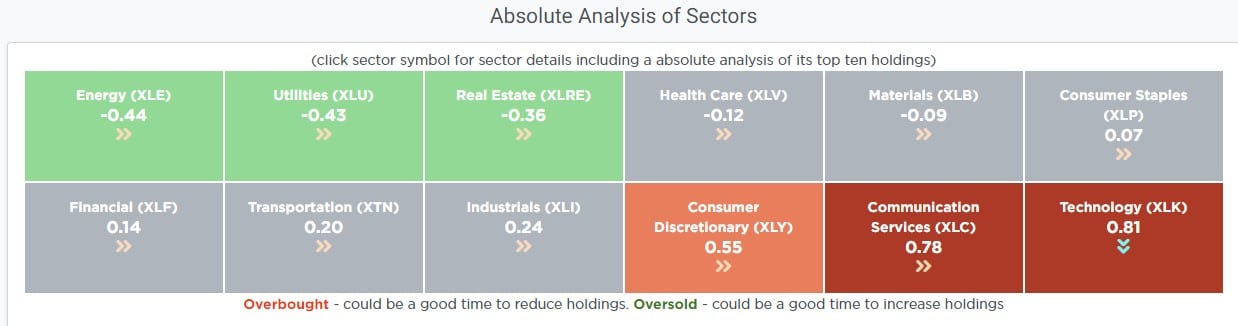

Как ранее отмечалось, риск того, что «что-то пойдет не так», никуда не делся. Как я отмечал в статье о гонке ИИ, пока технологический сектор впитывает в себя львиную долю средств инвесторов, все остальные секторы находятся под давлением. Это обусловлено сохраняющимися экономическими и фундаментальными перспективами со слабым экономическим ростом, потрясениями в банковском секторе и высокими ставками.

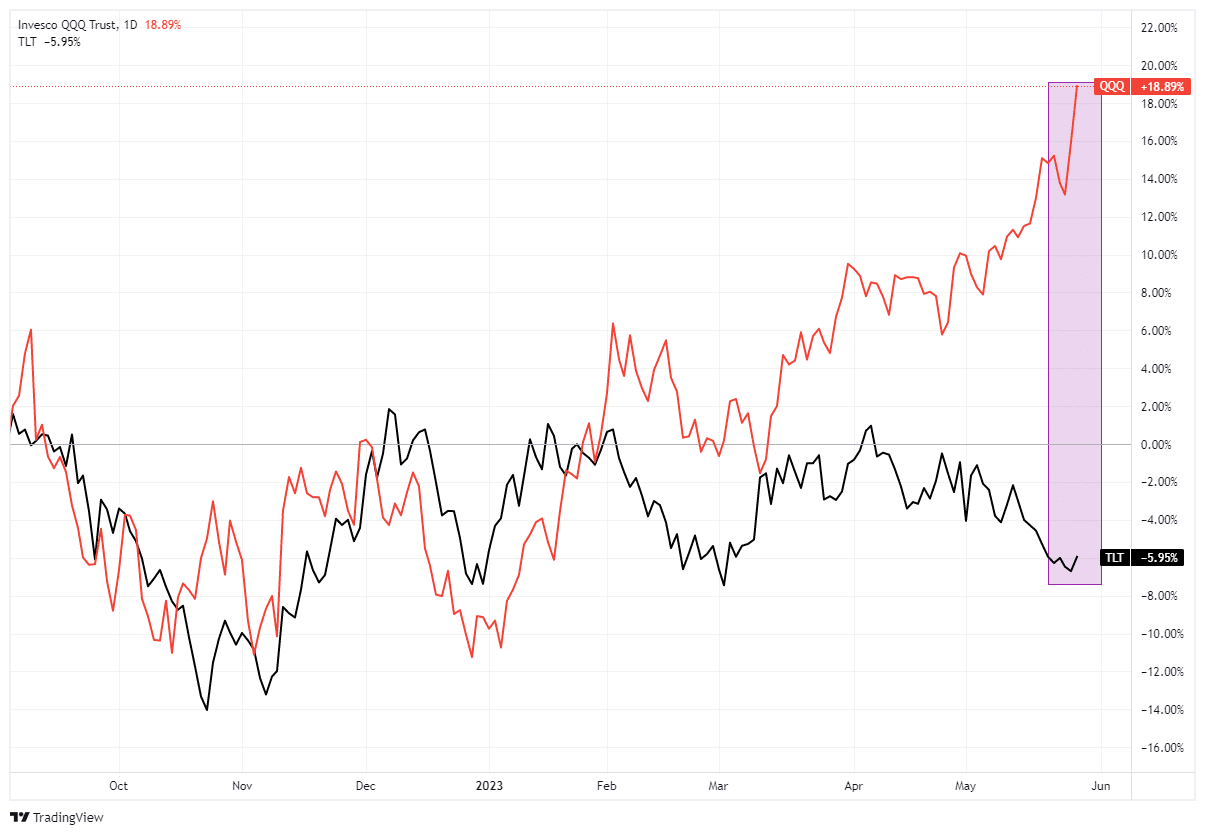

Такое сильное расхождение между краткосрочными техническими трендами и фундаментальными реалиями обычно не сохраняется долго. Рано или поздно происходит рыночная ротация, когда инвесторы осознают реалии. Сосредоточенное на техсекторе ралли также проблематично с той точки зрения, что это ставка на дезинфляцию, поскольку акции технологических компаний — это долгосрочные активы.

Однако инфляция оказалась более «липкой», чем ожидалось, при этом весьма экстремальных масштабов также достигло расхождение между акциями техсектора и ценами облигаций. Вкупе с «медвежьей» дивергенцией по широте это заставляет сомневаться в устойчивости технологического ралли.

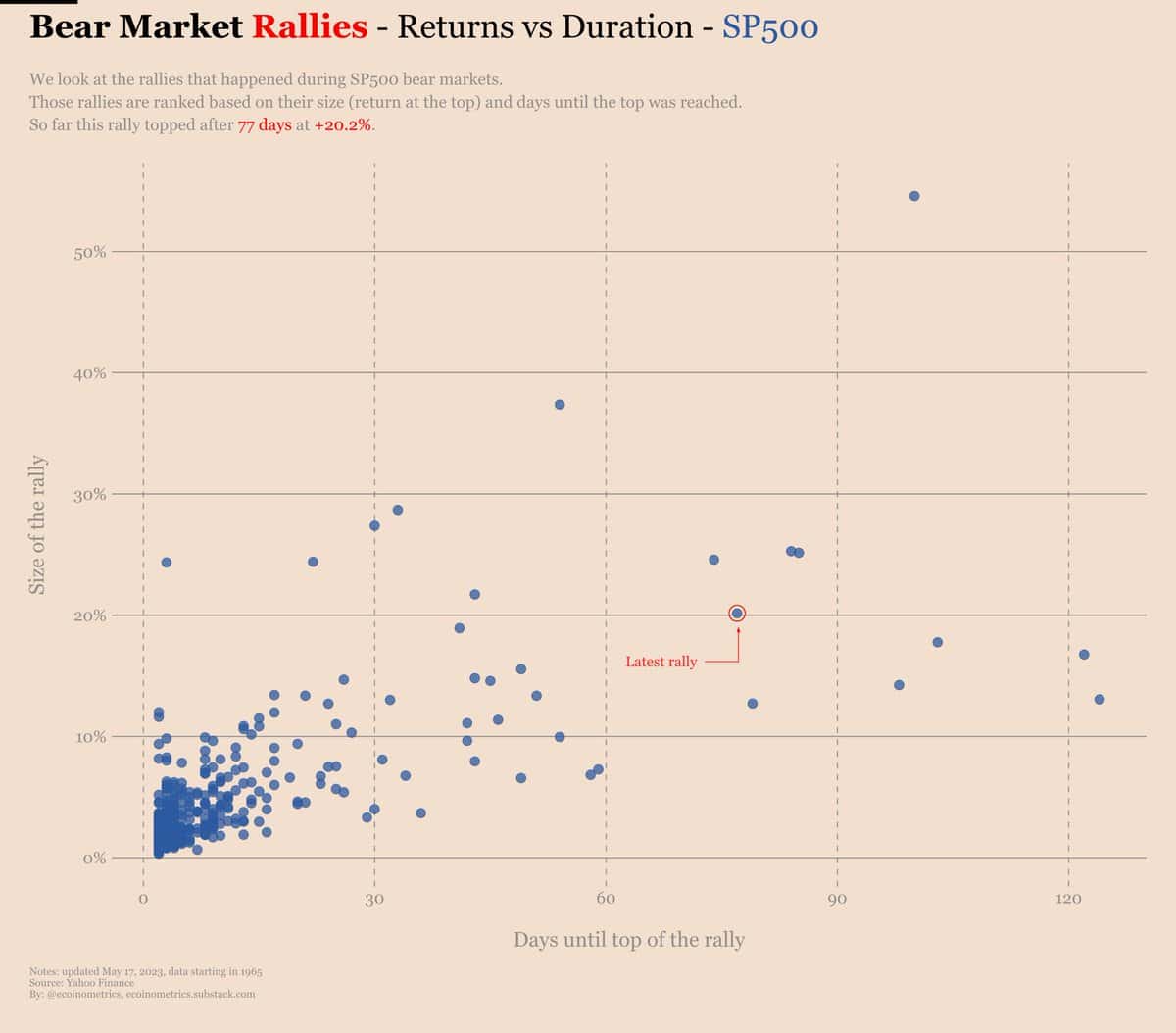

Хотя причины для беспокойства явно есть, «бычьи» технические индикаторы пока поддерживают ралли. О том, что это — «новый бычий рынок» или очередное «ралли медвежьего рынка» — мы узнаем еще не скоро. Однако, как недавно отметил Каллум Томас из TopDownCharts, ралли «медвежьих» рынков могут длиться гораздо дольше, чем многие подозревают.

Невзирая на многочисленные причины для пессимизма, очень важно не забывать, что «акции сейчас карабкаются по стене страха».

Текущий рост рынка во многом напоминает ралли доткомов 1999 года. О том, сколько он продлится, можно лишь догадываться. И тем не менее, важно помнить, что все хорошее когда-нибудь заканчивается. Порой концовки бывают катастрофическими с точки зрения долгосрочных целей инвестирования. Поэтому ориентированные на долгосрочный доход инвесторы обычно себя подстраховывают, фокусируясь на управлении рисками в краткосрочной перспективе и ограждая себя от последующих крупных просадок рынка.