Трамп предупредил Иран об ответных ударах невиданной силы

Специально для Investing.com.

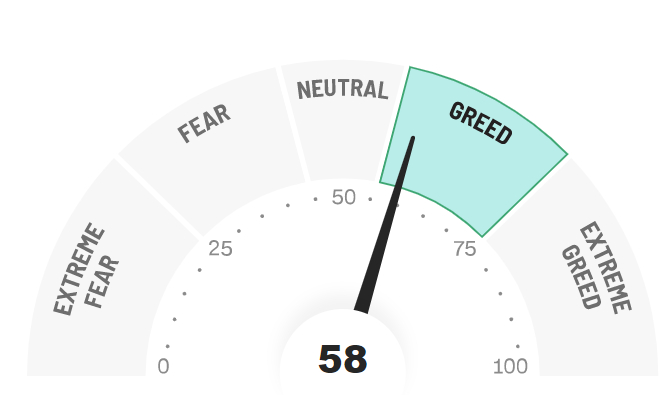

На фондовом рынке Америки уже невооружённым глазом видно то напряжение, которое царит среди участников. С одной стороны, рынок находится в состоянии полного спокойствия и умеренной жадности, если верить индикатору страх/жадность.

С другой стороны, на участников рынка давит серьёзная напряжённость в экономике США — данные по ней выходят разрозненные, и по ним не совсем очевидно текущее положение дел. Рост индексов в такой ситуации кажется делом не совмсем уместным и правильным, что создаёт впечатление неминуемого разворота рынка вниз уже сегодня...

События прошлой недели

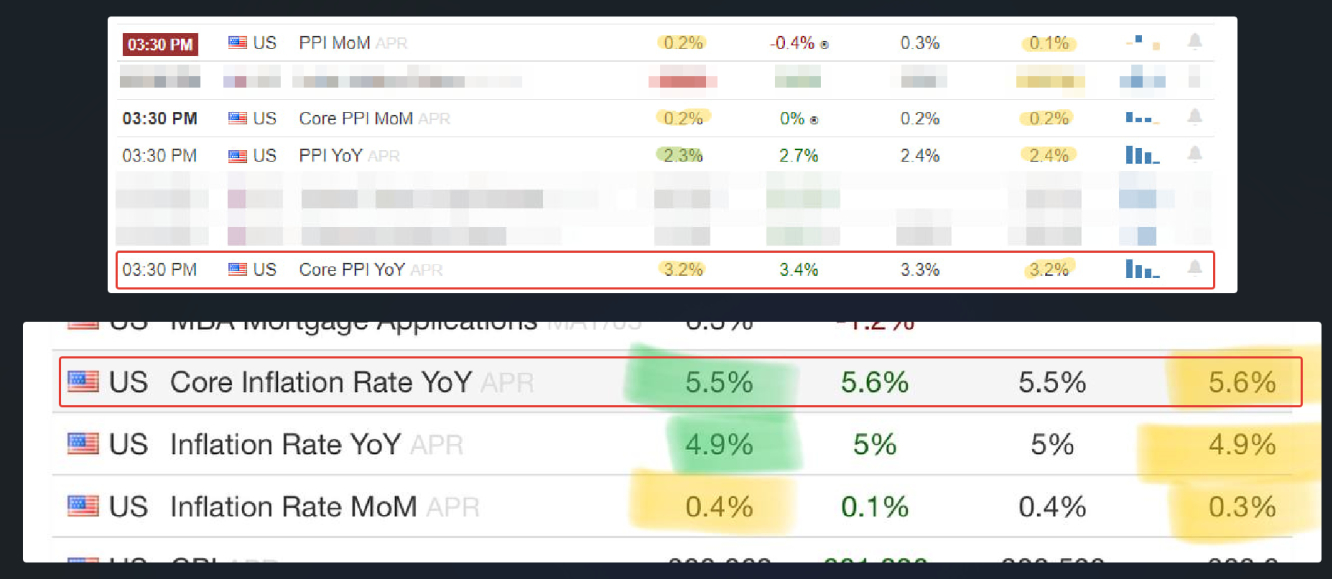

На прошедшей неделе мы увидели сразу несколько важных отчётов по экономическим показателям США.

Эти данные говорят о снижении инфляции согласно прогнозным ожиданиям, хоть и о небольшом. Важно в них то, что мы видим признаки остановки параметра базовой инфляции как в потребительском, так и в промышленном выражении.

Всё это говорит нам о плохой динамике инфляционного давления. Всё то, что не даёт покоя ФРС — сектор услуг, недвижимости и рынок труда, по-прежнему очень сильны и держат инфляцию на высоком уровне.

Техническая картина

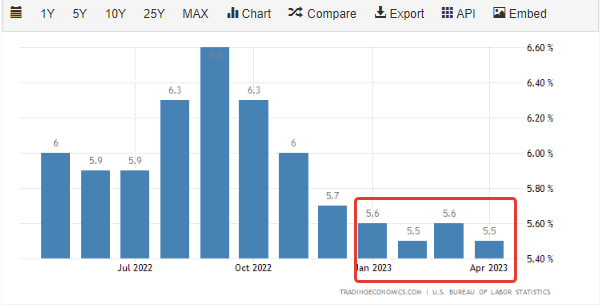

Несмотря на столь неблагоприятную картину в инфляции, рынок как будто не воспринял её должным образом.

Динамика роста уже давно прекратилась, если посмотреть на техническую картину реального сектора. Но рынку по сей день не даёт спуститься вниз индекс технологических компаний — несмотря ни на что он продолжает активно расти и уже приблизился к локальному максимуму, установленному в августе прошлого года.

Очень примечателен тот факт, что рост индекса технологических компаний не является органичным — в нём нет ширины, и уже очень давно. Рост происходит за счёт нескольких именитых и крупных компаний. К примеру, на прошлой неделе рост происходил за счёт ракетного роста Google (NASDAQ:GOOGL).

Индекс доллара также начал показывать признаки оживления на прошлой неделе, указывая нам на высокую вероятность коррекции рынка рисковых инструментов.

Медь, как опережающий индикатор рыночной динамики, также показывает нам неблагоприятную картину для рисковых инструментов.

Индекс волатильности вторит всему происходящему и показывает серьёзное желание подрасти немного выше — видно огромные тени свечей, которые уходят наверх.

Что примечательно во всей этой ситуации, так это долговой рынок.

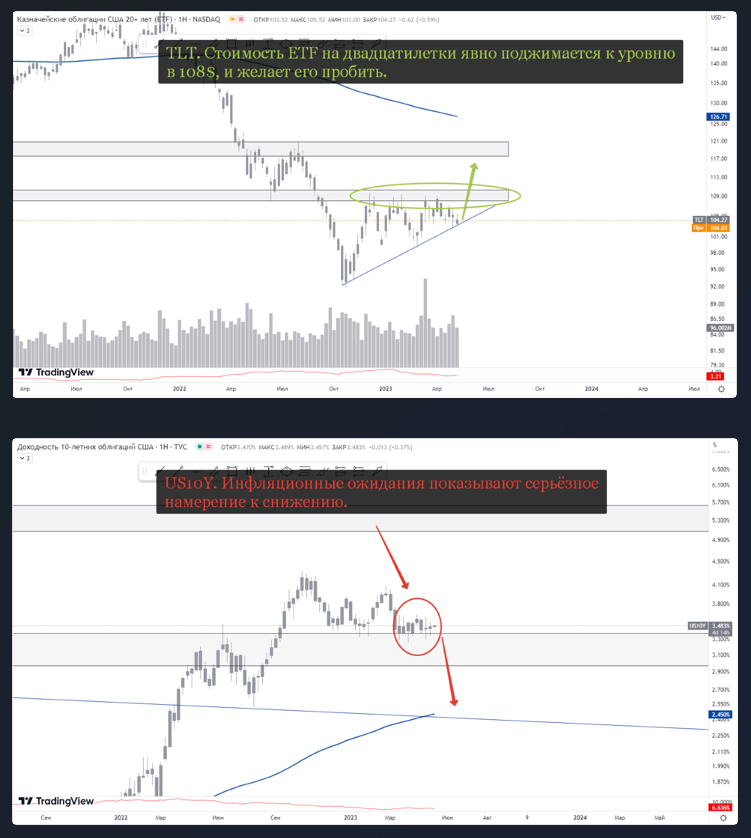

Доходность десятилетних казначейских облигаций показывает стремительное желание к снижению — очень продолжительный отрезок времени она находится в районе 3,45%. Это может нам говорить о снижении инфляционных ожиданий участников рынка, несмотря на столь неблагоприятные экономические данные. Стоимость ETF вторит картине процентных ставок и показывает желание пробить сопротивление на уровне в 108$.

Интересные факты

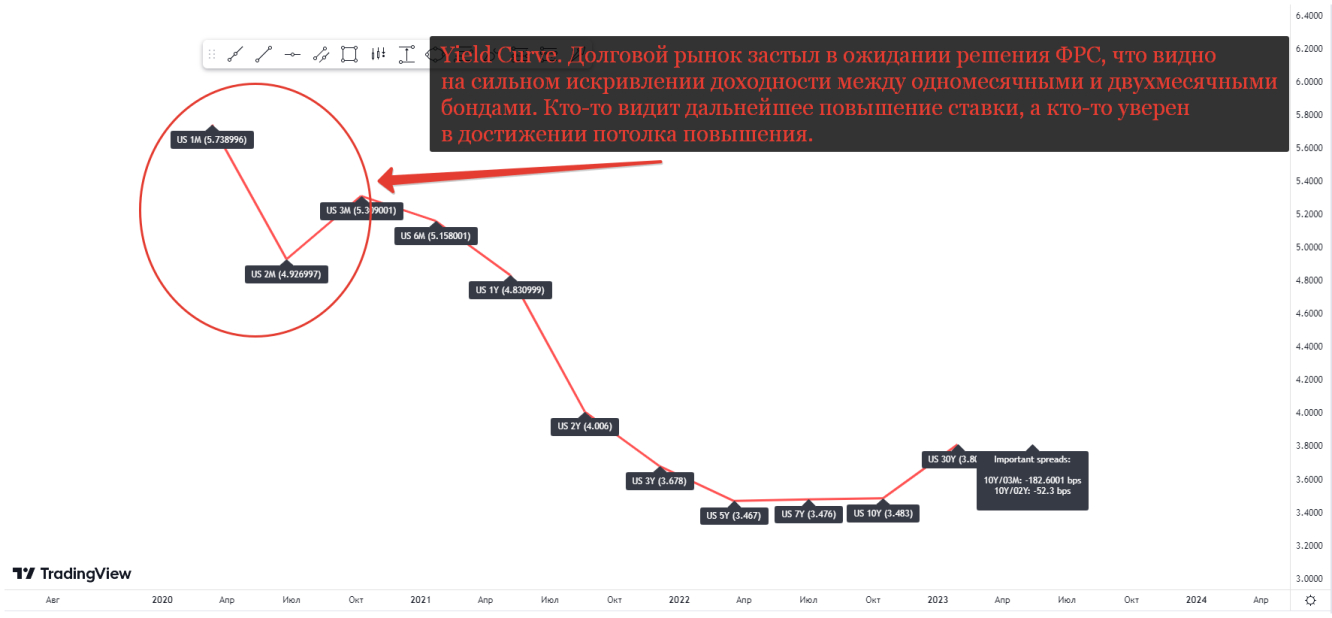

Возвращаясь к разговору о долговом рынке, стоит посмотреть на кривую доходности, а точнее на степень её инверсии.

Как мы можем заметить, искривление видно не только в его классическом варианте между дальним и ближним концом. Его видно на ближнем конце кривой доходности. Такая ситуация говорит нам о неуверенности участников рынка в решении ФРС по текущему потолку ключевой ставки.

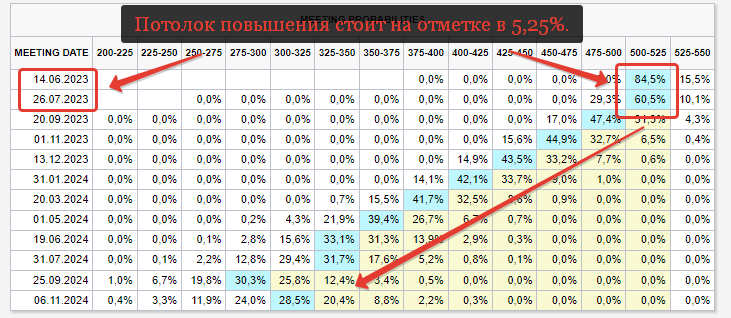

Как мы можем наблюдать, пока что ожидания участников рынка показывают остановку повышения ключевой ставки на текущем уровне в 5,25%. Все уверены в том, что ФРС не пойдёт дальше. Стоит заметить, что рынок начинает расти именно в этот момент, когда ФРС перестаёт повышать ключевую ставку. Но на другой чаше весов общественного мнения висят плохие макроданные — сильный рынок труда с рекордно-низким уровнем безработицы, сильный сектор услуг и недвижимости, а также плохие данные по инфялции, указывающие на остановку её снижения.

14 июня этого года состоится следующее заседание ФРС, и оно станет решающим для динамики рынка. Стоит добавить к этому то, что уже в эту пятницу глава этой организации, Джером Пауэлл, выступит с комментариями к текущим событиям. Вполне возможно, что уже сейчас ожидания относительно потолка повышения ставки несколько изменятся. Это важное событие я как всегда буду освещать в своём телеграм канале в прямом эфире. Ссылка на канал в моём профиле.

Итоги

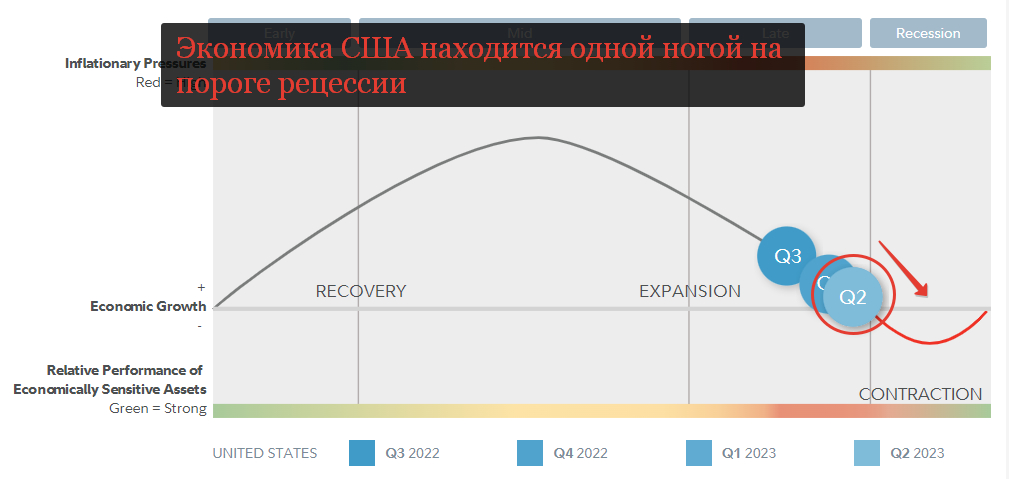

Ко всему вышеописанному стоит добавить ещё и текущее положение экономики США на графике экономического цикла.

Довольно ясно видно, что первая экономика мира одной ногой уже стоит на пороге рецессии, согласно данным фонда Fidelity. Находясь в такой ситуации, стоит обратить своё внимание на защитные рыночные секторы. Об этом я постараюсь написать в отдельной статье на этой неделе — покажу несколько интересных вариантов для совершения сделки в столь сложное время. Часть этой информации заранее буду писать у себя в телеграме.

Вся эта картина в целом показывает нам довольно шаткое положение рисковых инструментов в текущий момент времени. Это видно как по технической картине, так и по показателям экономики США. Всё это наталкивает на мысль о том, что покупки в долгосрочную перспективу сейчас являются не самой лучшей затеей.

Да и вообще говорить о покупках сейчас не стоит. Вам стоит удержать себя от импульсивных решений. Но, если вы всё-таки и решились что-нибудь прикупить, то прошу вас применять жёсткий риск-менеджмент - ставьте стоп-лосс.

Коррекция столь большого роста, который мы с вами наблюдаем с конца прошлого года, вот-вот должна начаться, забрав с собой множество позиций и денег жадных маржинальщиков. Не стойте в их рядах — будьте аккуратны и всегда сохраняйте холодный рассудок и свой риск- и мани-менеджмент.

Больше интересной информации по рынку вы можете увидеть в моём телеграм-канале, проходите по ссылке в моём профиле.