Доходы от крупнейшего в РФ нефтяного налога могут удвоиться в марте — Reuters

• Прогнозы для результатов Apple за второй квартал 2023 года указывают на сокращение выручки и прибыли на акцию, отражая уязвимость компании в непростой макроэкономической среде.

• Тем не менее, запасы наличности и низкие ожидания по EPS могут создать условия для ралли акций в краткосрочном периоде.

• Давайте внимательно изучим финансовые показатели компании с помощью InvestingPro.

После того, как более сильные, чем ожидалось, финансовые результаты техкомпаний помогли индексу S&P 500 показать лучший с января результат по итогам одного месяца, на рынке может наступить переломный момент, когда свой отчет опубликует крупнейшая в мире публичная компания Apple (NASDAQ:AAPL).

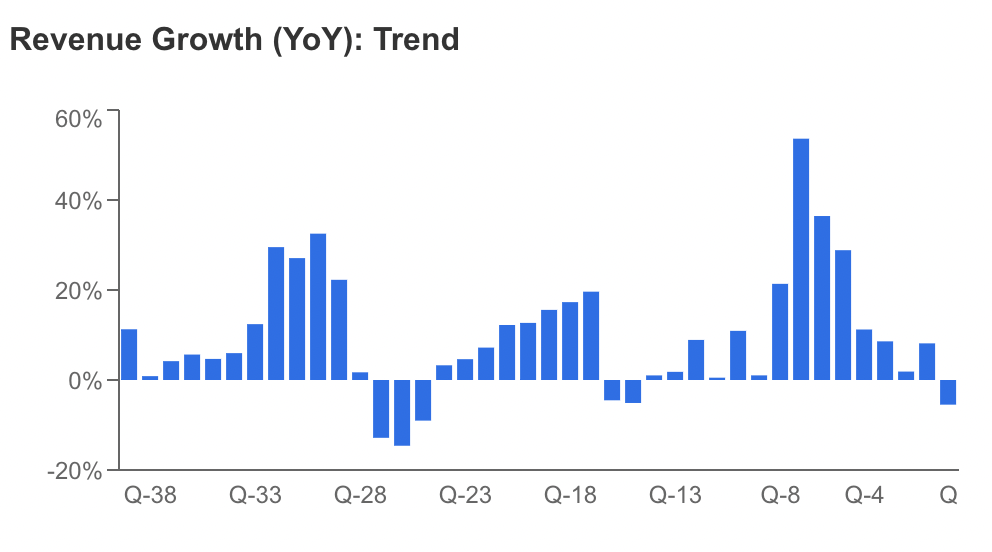

Этот техгигант объявит свои результаты за второй квартал 2023 года в четверг после закрытия регулярной торговой сессии в США. Аналитики прогнозируют сокращение выручки на 4,6% по сравнению с сопоставимым периодом прошлого года (г/г) и снижение прибыли на акцию на 6% г/г.

Эти цифры показывают, что даже Apple не полностью защищена от давления, создаваемого текущей непростой макроэкономической ситуацией. Компания при этом готовится выпустить новые модели iPhone, как ожидается с большим ценником.

Близится завершение цикла повышения процентных ставок ФРС, и при попытках предсказать направление рынка инвесторам будет крайне важно оценивать, как сохраняющаяся высокая стоимость привлечения капитала отразится на финансовом благополучии ведущих мировых компаний.

С помощью нашего инструмента InvestingPro мы внимательно изучим финансовые показатели Apple, чтобы лучше понять, в какой форме находится компания. Проследовав по этой ссылке, читатели могут провести такой же анализ практически для любой компании.

Финансовые показатели Apple

Пользователям InvestingPro должно быть известно, что за последние 90 дней аналитики 19 раз пересмотрели прогноз по прибыли на акцию Apple в сторону понижения и лишь 10 раз в сторону повышения, а значит, вероятность неприятного сюрприза, по мнению аналитиков, выше, чем вероятность результатов лучше ожиданий.

Источник: InvestingPro

Одной из основных причин понижения прогнозов стало замедление потребительских расходов, которое негативно отразилось на росте выручки Apple. Несмотря на сильные финансовые показатели компании в последние годы, среди инвесторов усиливаются опасения о том, что дорогостоящие продукты Apple будут пользоваться меньшим спросом на фоне проблем в экономике.

Источник: InvestingPro

Кроме того, из-за скромных результатов ориентированных на потребителей сервисов, включая Apple Music и TV+, компании может оказаться непросто улучшить темпы роста в сегменте услуг.

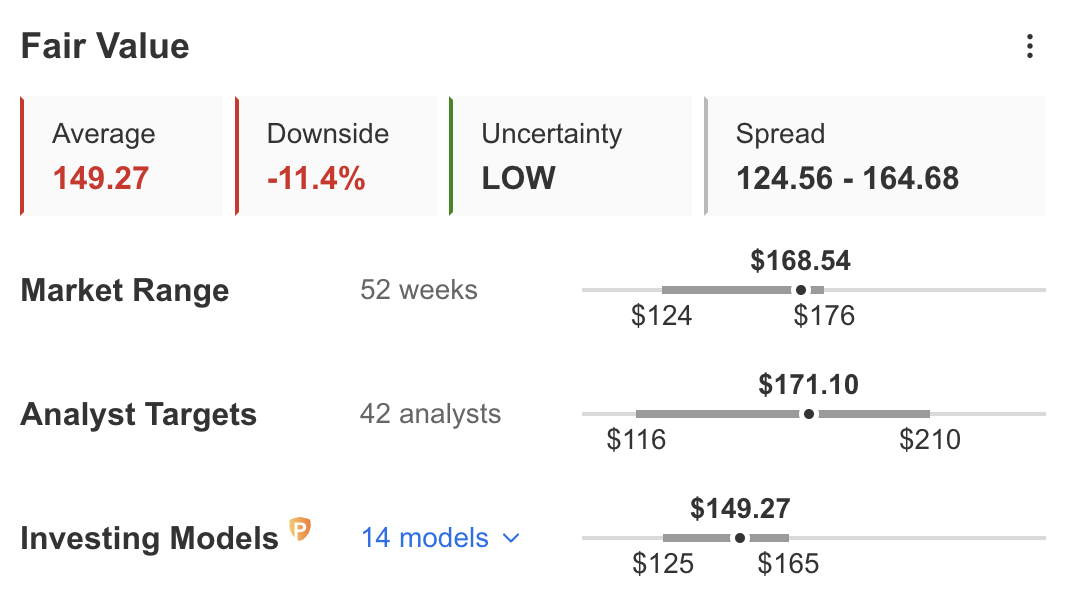

По этой причине акции Apple, согласно InvestingPro, торгуются с высокой премией — их усредненная справедливая стоимость указывает на потенциал снижения на 11,4% в следующие 12 месяцев.

Источник: InvestingPro

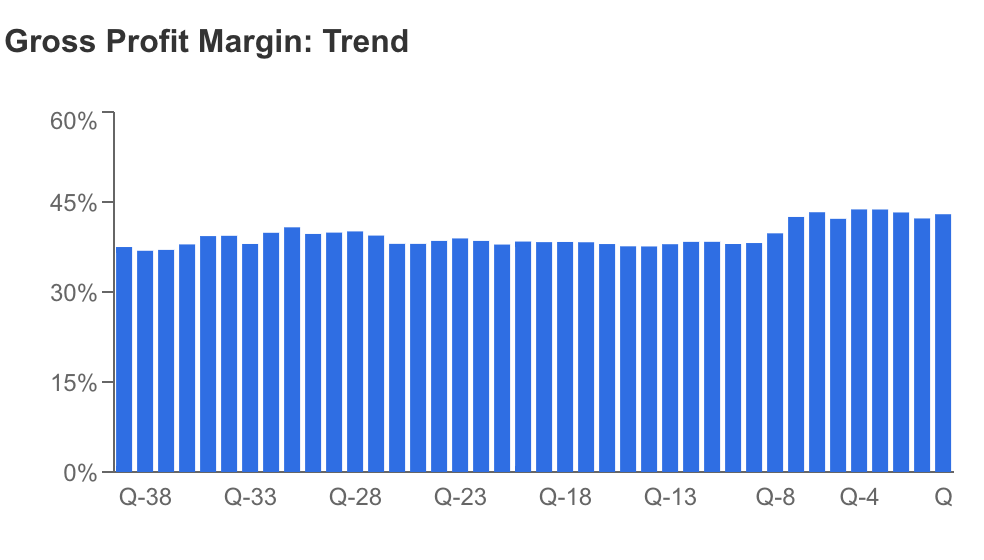

С другой стороны, техгигант продолжает увеличивать маржу, получая поддержку со стороны высокой инфляции и по-прежнему устойчивой экономической активности.

Источник: InvestingPro

При анализе квартальных результатов Apple инвесторам, пожалуй, стоит особенно внимательно посмотреть именно на маржу компании. Ее снижение может стать сигналом о том, что американская экономика стремительно движется в сторону стагфляционного сценария.

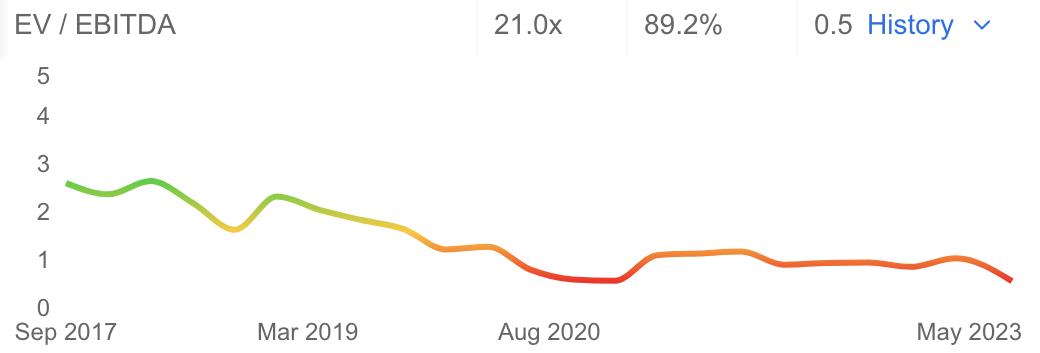

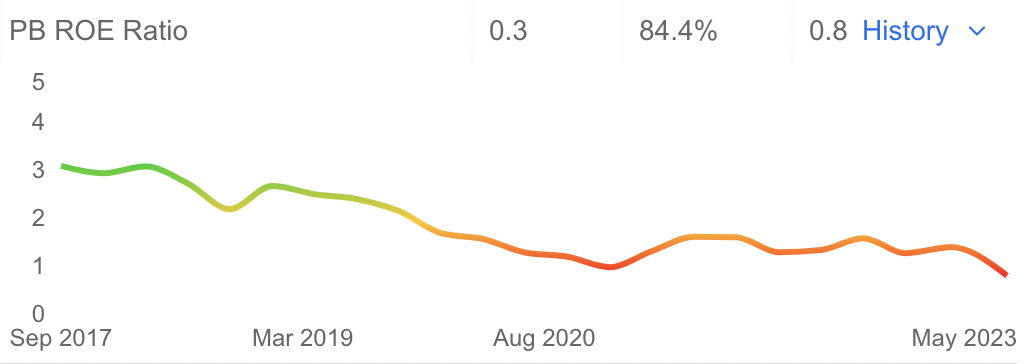

Важно также учитывать рейтинг финансового благополучия Apple. Хотя по компонентам прибыльности, импульса цены и денежного потока эта метрика остается позитивной, компонент сравнительной оценки сильно снизился, а это говорит о сильной переоцененности акций.

Это связано с повысившимися коэффициентами EV/EBITDA и PB/ROE.

Источник: InvestingPro

Источник: InvestingPro

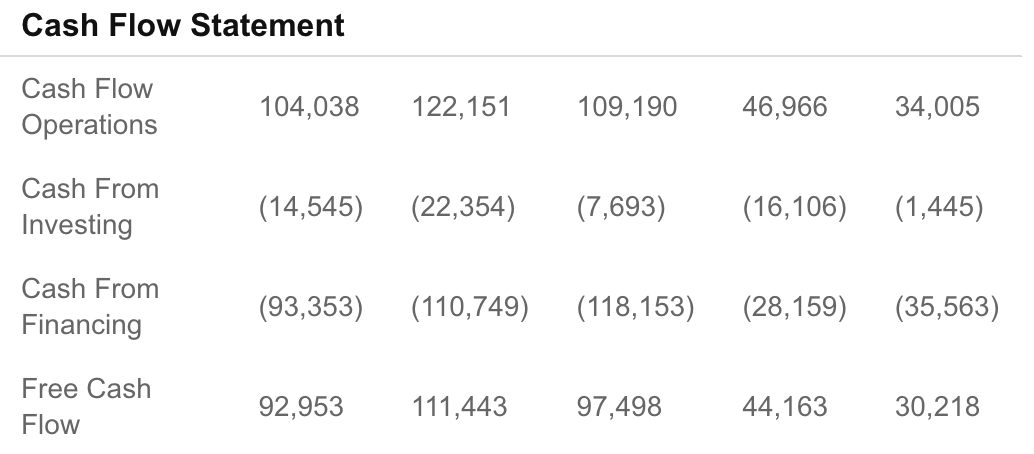

Что примечательно, у компании фиксируется нисходящий тренд по денежному потоку с конца 2021 года вследствие повышения процентных ставок.

Источник: InvestingPro

И тем не менее, Apple остается самой богатой компанией в мире в плане денежной позиции — ее чистые запасы наличности составляют $54 миллиарда. Инвесторы ожидают, что, несмотря на сокращающиеся запасы наличности, при публикации отчета Apple может объявить об увеличении обратного выкупа акций и выплат дивидендов, что, вероятно, подтолкнет ее акции к росту в краткосрочной перспективе.

Компания также предприняла шаги, чтобы извлечь выгоду из текущего повышения процентных ставок. Она запустила сберегательные счета с высокой ставкой и за первые четыре дня, по имеющимся сведениям, привлекла $1 миллиард.

Более того, ее показатель EBITDA изменяется в восходящем тренде со времени формирования дна в сентябре прошлого года.

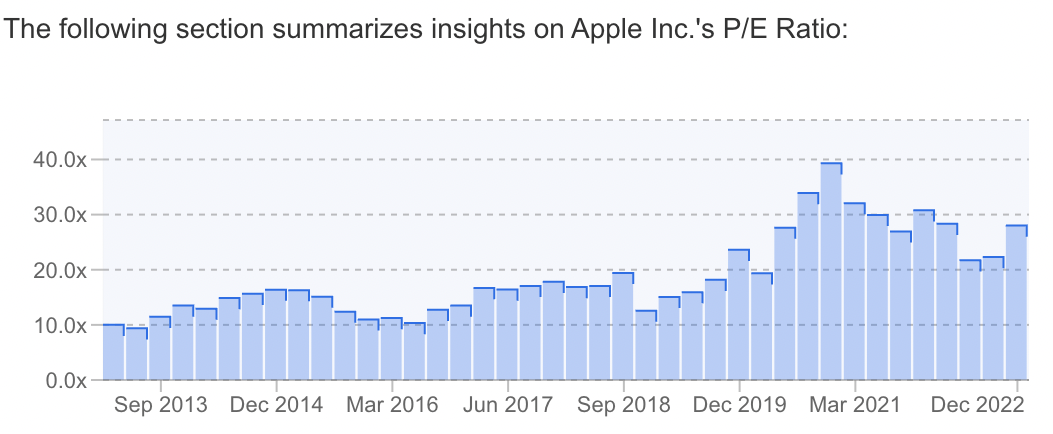

И наконец, усилия компании по расширению присутствия в Индии, вероятно, создадут для нее новые возможности роста, хотя на это и может уйти много времени. Это, возможно, позволит Apple дольше сохранять свой коэффициент P/E в районе 28.

Источник: InvestingPro

Подведем итоги

Хотя Apple остается надежной «тихой гаванью», я бы не стал серьезно рассматривать возможность покупки ее акций перед публикацией квартального отчета ввиду текущей высокой премии и снижения маржи. Если только ФРС не сменит свой курс, финансовые показатели компании с большой долей вероятности продолжат ухудшаться вместе с общими экономическими показателями, в результате чего у инвесторов, возможно, появится более удачная точка для входа в будущем.

***

Дисклеймер: Автор владеет акциями Apple с прицелом на долгий срок.