Доходы от крупнейшего в РФ нефтяного налога могут удвоиться в марте — Reuters

Европа

Вечером вторника Stoxx Europe 600 снижался в рамках продолжающейся консолидации неподалеку от годовых максимумов. По состоянию на 16:45 мск 8 из 11 основных секторов индекса находились в минусе. Наилучшую динамику показывали ИТ, финансы и здравоохранение. Отставали энергетика, недвижимость и телекомы.

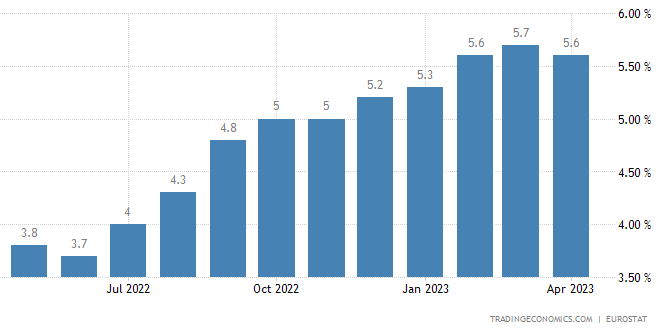

Темпы роста базовой инфляции в еврозоне замедлились впервые за 10 месяцев, составив 5,6% г/г против 5,7% г/г месяцем ранее. Если данный тренд продолжится, то ЕЦБ может со временем смягчить свою позицию. Пока же рынок производных инструментов ждет от регулятора повышения процентных ставок на 25 б.п. в этот четверг.

По состоянию на вечер вторника отчитались 196 компаний из Stoxx Europe 600: 66% из них превысили ожидания по выручке, а 63% — по прибыли. В первую торговую сессию после отчета акции этих компаний в среднем росли на 0,19%.

Дивидендная доходность Stoxx Europe 600 составляет 3,4%. Индекс торгуется с коэффициентом 14,1 к прибыли за прошедший год (P/E) и с коэффициентом 12,6 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 64,2% компаний индекса торгуются выше своей 50-дневной МА, 66,6% торгуются выше своей 100-дневной МА, 75,1% торгуются выше своей 200-дневной МА.

На 16:45 мск:

- Индекс MSCI EM -976,74 п. (-0,03%), с нач. года +2,1%

- Stoxx Europe 600 -464,58 п. (-0,49%), с нач. года +9,3%

- DAX -15 846,76 п. (-0,47%) с нач. года +13,8%

- FTSE 100 — 7 838,99 п. (-0,40%), с нач. года +5,2%

США

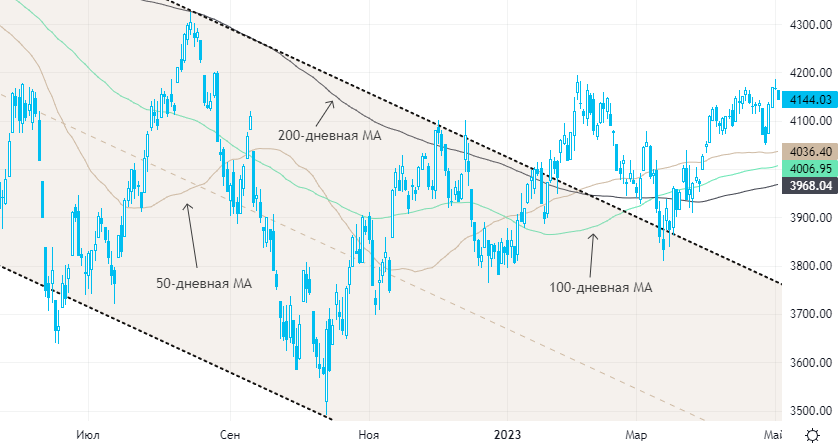

Вечером вторника S&P 500 корректировался из области многомесячных максимумов, достигнутых в конце прошлой недели. По состоянию на 16:45 мск 8 из 11 основных секторов индекса находились в минусе. Наилучшую динамику показывали здравоохранение, производство товаров длительного пользования и ИТ. Отставали энергетика, производство материалов и финансы.

Комментарии министра финансов США Джанет Йеллен о том, что ее ведомство может остаться без денег уже к началу июня, если Конгресс не повысит лимит госдолга, выступают негативным фактором для рынка. Однако ближайшим важным событием все же станет завтрашнее решение FOMC по процентной ставке.

Рынок фьючерсов оценивает вероятность ее повышения на 0,25% до 5,00–5,25% в 95%, после чего, как ожидается, ФРС возьмет паузу до ноября, когда снизит ставку на те же 0,25%.

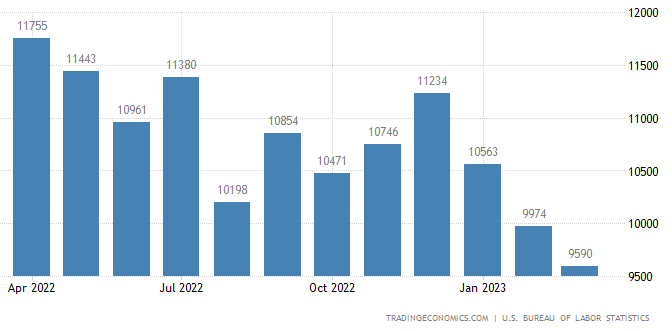

Число открытых вакансий на рынке труда (JOLTS) в марте снизилось до 9,59 млн с 9,78 млн, ниже консенсуса на уровне 9,97 млн. Таким образом, рынок труда США продолжает охлаждаться.

По состоянию на вечер вторника отчитались 308 компаний из S&P 500: 68% из них превысили ожидания по выручке, а 79% — по прибыли. В первую торговую сессию после отчета акции этих компаний в среднем снижались на 0,13%.

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 19,9 к прибыли за прошедший год (P/E) и с коэффициентом 17,3 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 61,4% компаний индекса торгуются выше своей 50-дневной МА, 50,0% торгуются выше своей 100-дневной МА, 56,2% торгуются выше своей 200-дневной МА.

На 16:45 мск:

- S&P 500 — 4 152,42 п. (-0,37%), с нач. года +8,2%

- VIX — 16,90 пт (+0.82 пт), с нач. года -4.77 пт

- MSCI World — 2 833,60 п. (-0,08%), с нач. года +8,9%

Нефть и другие сырьевые активы

Цены на нефть провели день, консолидируясь в довольно узком диапазоне, но перед стартом торгов в США снизились в область недавних минимумов. Непосредственного повода для этого не прослеживается, и слабость рынка, вероятно, объясняется общим спадом аппетита к риску и укреплением доллара против валют G10.

Дополнительным фактором давления на нефть выступают опубликованные 30 апреля слабые данные по деловой активности (PMI) в производственном секторе Китая.

По сообщению Shana — государственного СМИ Ирана — объем добычи нефти в стране превысил 3 млн б/с, но данный фактор должен быть компенсирован сокращением добычи в рамках ОПЕК+, которое должно начаться уже на этой неделе.

Аналитики Goldman Sachs подтвердили свои ожидания по росту цен на медь на 25% в ближайшие 12 месяцев. По их мнению, опасения относительного неустойчивости экономического восстановления в Китае преувеличены.

На 16:45 мск:

- Brent, $/бар. — 77,04 (-2,86%) с нач. года -10,3%

- WTI, $/бар. — 73,30 (-3,12%) с нач. года -8,7%

- Urals, $/бар. — 53,04 (-29,18%) с нач. года -17,2%

- Золото, $/тр. унц. — 1 987,16 (+0,23%) с нач. года +8,9%

- Серебро, $/тр. унц. — 24,67 (-1,27%) с нач. года +3,0%

- Алюминий, $/т — 2 370,00 (+0,59%) с нач. года -0,3%

- Медь, $/т — 8 553,50 (-0,49%) с нач. года +2,2%

- Никель, $/т — 24 560,00 (+1,41%) с нач. года -18,3%