Как мы уже вчера с вами говорили, на днях Илон Маск заявил, что вопрос дефолта США – это лишь вопрос времени.

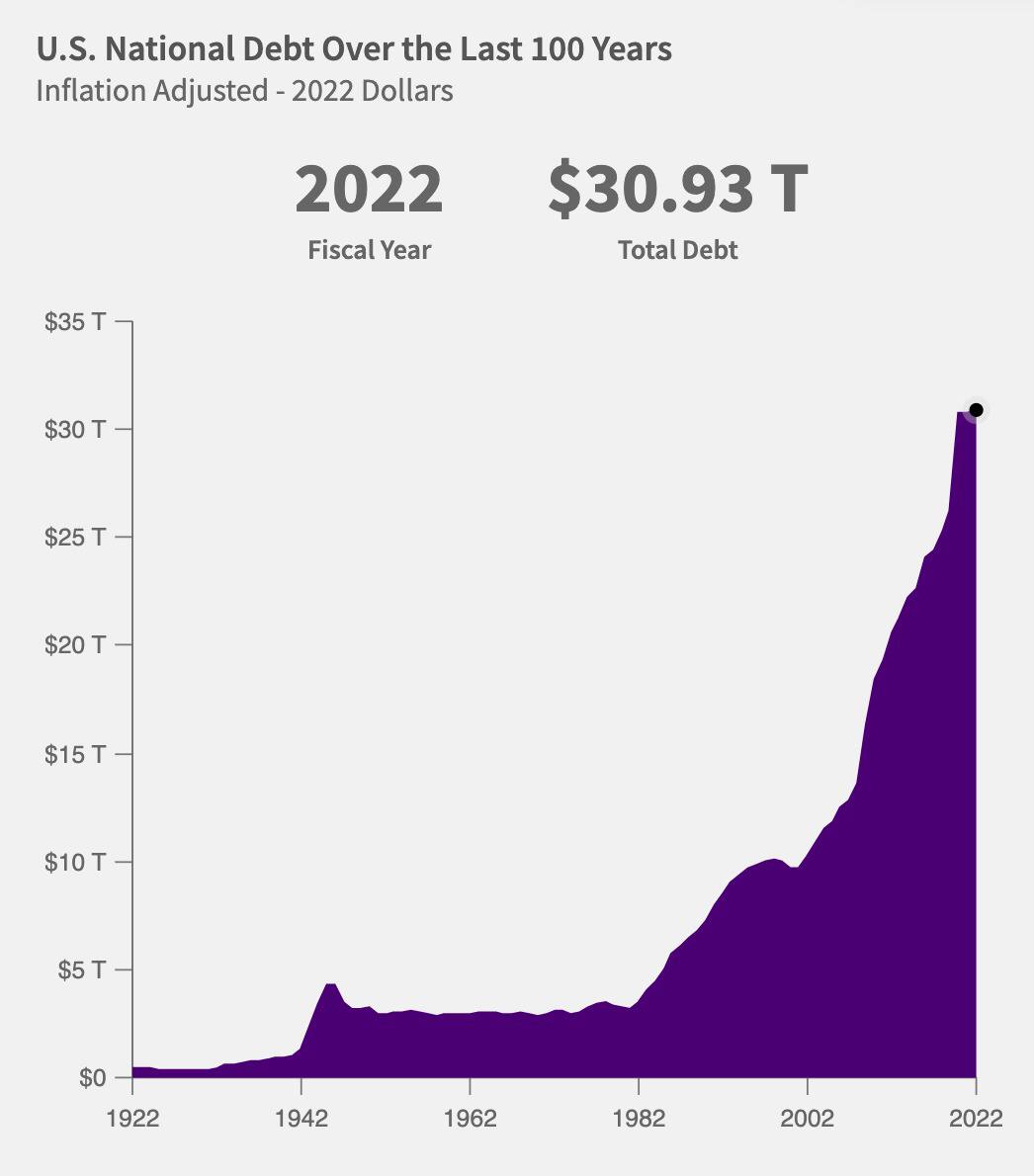

Оставим Маска в покое, пусть со своими ракетами разбирается. Поговорим о сути вопроса. Для начала посмотрим на график роста долга США. Картинка маслом, что и говорить.

♦ 1980-й: долг США – $3,2 трлн (33% ВВП). Начинается программа рейганомики. Наращиваются военные расходы и одновременно с этим снижаются налоги. ВВП США растет. Все отлично.

Итог: к 2000 г. долг возрастает до $9,7 трлн (56% ВВП). По современным меркам все в пределах приличия.

♦ В 2008-й Америка входит с долгом $13,6 трлн (68% ВВП). Нужно спасать экономику – начинается кризис. А тут еще и желание всем помочь и угодить – «Обамакеа», однако.

Итог: к концу деятельности великого популиста-демократа в 2017-м долг США уже достигает $22,2 трлн (103% ВВП).

♦ Ну и 2023-й – приплыли. $31,4 трлн. Нужно было раздать деньги на восстановление после ковида. Тут и стимулы от Байдена.

Короче говоря, за последние 15 лет долг штатов вырос почти на 18 трлн и достиг 120% ВВП страны. Красавцы, в общем. Живем в долг. Гуляем… не на свои.

Так что, Маск-то в итоге прав?

Ну тут однозначно пока утверждать невозможно. Однако CDS на американский долг начали стремительно расти (см. график). Что правда, то правда.

Цена страховки от дефолта США на максимуме с 2012 г. На пике в 2008 г. она, конечно, была почти в 2 раза выше, чем сейчас, но все равно ситуация пикантная.

Глава Минфина США говорит, что дефолт невозможен, а 5-летние CDS уже на уровне почти в 50 пунктов.

Это, если честно – пока не смертельно. Но посматривать в эту сторону ой как требуется.

Ну а теперь самое главное.

Не так важен размер долга, как возможность его обслуживать.

♦ В 2022F (финансовом) году расходы на проценты уже составляли $475 млрд (8,1% расходов).

♦ В этом году (2023F) они составят около $700 млрд.

Мы уже с вами не так давно рассуждали на тему вариантов роста выплат по долгу США и рассматривали различные сценарии.

Напомню.

♦ Лучший сценарий (ставки вниз с 2024 г.).

- В 2025: $720–750 млрд (более 10% расходов).

- К 2030: $1 трлн (12,5% расходов).

Смертельно? Ну скажем… не прямо уж так, разумеется, но неприятно. 12,5% от доходов бюджета – это немало.

♦ Ну а в худшем сценарии (Это в случае, если ставки достаточно долгое время остаются высокими).

- В 2025 г. выплаты превысят $800 млрд (13% от планируемых расходов на этот год).

- А вот к 2030 г. расходы на обслуживание долга достигнут $1,5–1.7 трлн (почти 19–20 % от ожидаемых по модели на тот год расходов бюджета).

Это уже по-настоящему сурово, и, боюсь, и мировым рейтинговым агентствам, да и остальному миру все это не слишком понравится.

Чего ждать в ближайшее время – уже писали вчера.

Ну и вывод – он прост.

Если в итоге демократы и республиканцы таки договорятся, помучив всех изрядно, никакого дефолта, разумеется, не будет. По крайней мере, в ближайшее время.

А вот занимать на рынке американские монетарные власти побегут сломя голову.

И занять очень-очень быстро потребуется, как минимум, 1 триллион долларов. Вот рынку все это не уверен, что понравится.