Индексы Мосбиржи и РТС на следующей неделе могут ощущать сдержанное нисходящее давление в ожидании объявления об 11-м пакете санкций ЕС, намерение принять который подтверждают официальные лица. На этом фоне индикатору Мосбиржи может быть сложно закрепиться выше 2600 пунктов, хотя в самом конце недели, в пятницу, возможно появление значимых позитивных драйверов в виде подтверждения выплаты итоговых дивидендов акционерами Новатэка (MCX:NVTK) (60,58 руб. на акцию) и Сбербанка (MCX:SBER) (25 руб. на акцию).

Совет директоров ТМК (MCX:TRMK) тем временем в четверг должен дать рекомендацию по выплатам за 2022 год, до этого компания заплатила дивиденды за 9 месяцев с доходностью 7%. Операционные результаты за 1-й квартал 2023 года ожидаются от X5 Retail Group (MCX:FIVEDR), Северстали (MCX:CHMF), Норникеля (MCX:GMKN), ТГК-1 (MCX:TGKA). Финансовые результаты за 1-й квартал также намерена представить ТГК-14. На макроэкономическом фронте выйдут данные по производственной инфляции России за март.

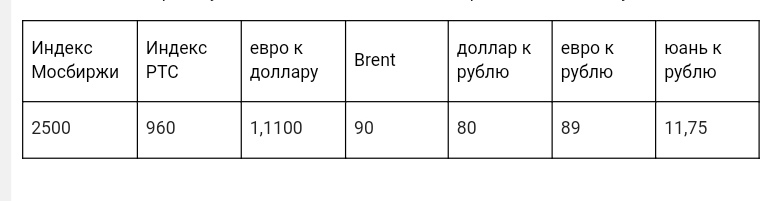

Рубль на этой неделе остановил резкое снижение, но также не спешит переходить к восходящей коррекции, шансы на которую, впрочем, сохраняются ниже сопротивлений 82,80 руб., 90,50 руб., 11,95 руб. по доллару, евро и юаню соответственно. При умеренно позитивном сценарии целями коррекции станут уровни 79 руб., 86 руб. и 11,50 руб. (средние полосы Боллинджера дневных графиков). На данный момент стоит учитывать риски возвращения рубля к падению ввиду отсутствия значимых позитивных фундаментальных факторов.

Нефтяные фьючерсы на этой неделе обновили локальные пики, в связи с чем можно говорить о готовности к повышению как минимум в район 90 долл. по Brent. Причинами покупок могут стать ожидания более ограниченного предложения на рынке в связи с сокращением нефтедобычи ОПЕК+ и ослабление доллара на фоне перспективы смягчения позиции ФРС.

Важными для настроений будут и ключевые данные о состоянии экономики Китая за 1-й квартал 2023 года (возможно ускорение роста ВВП с 2,9% до 4% г/г) и за март (инвестиции в основные средства, розничные продажи и промышленное производство – ожидается сохранение тенденции к росту). Народный банк Китая также примет решение по процентной ставке для первоклассных заемщиков.

На западных площадках будут ждать ключевого отчета по рынку труда, данных о потребительской и производственной инфляции, розничным продажам Великобритании, индексу экономических настроений ZEW и индексу цен производителей Германии, окончательной потребительской инфляции и торговому балансу еврозоны, предварительным индексам деловой активности в секторе услуг и производства стран Европы и США за апрель (ожидается сохранение тенденции к замедлению в производстве и росту в секторе услуг), а также протоколов заседания ЕЦБ.

Европейский регулятор в данный период придерживается более жесткого тона, нежели ФРС, и обещает очередное повышение процентных ставок на 50 базисных пунктов на фоне высокой инфляции, тем самым обеспечивая поддержку евро.

В США выйдут данные по рынку жилья за март и индексу производственной активности ФРБ Филадельфии за апрель. Наиболее интересным при этом будет продолжение сезона квартальных отчетностей.

Финансовые результаты, в частности, представят State Street Corp (NYSE:STT), Johnson & Johnson (NYSE:JNJ), Bank of America (NYSE:BAC), Netflix (NASDAQ:NFLX), Goldman Sachs (NYSE:GS), Bank of New York Mellon (NYSE:BK), Tesla (NASDAQ:TSLA), Morgan Stanley (NYSE:MS), IBM (NYSE:IBM), U.S. Bancorp (NYSE:USB), The Travelers Companies (NYSE:TRV), Baker Hughes (NASDAQ:BKR), Nasdaq Inc (NASDAQ:NDAQ), Philip Morris International (NYSE:PM), AT&T (NYSE:T), BHP Group (NYSE:BHP), American Express (NYSE:AXP), DR Horton (NYSE:DHI), KeyCorp (NYSE:KEY), Procter&Gamble (NYSE:PG), Schlumberger (NYSE:SLB), Freeport-McMoran (NYSE:FCX), Regions Financial Corporation (NYSE:RF).

Европейские и американские фондовые площадки в целом настроены на развитие среднесрочного роста, который в случае с США поддерживается ожиданиями более сдержанного тона ФРС на майском заседании. В этом контексте даже некоторая слабость в макроэкономических и корпоративных результатах может быть позитивна для покупателей, а также цен на золото, которые все ближе подходят к историческому максимуму 2075 долл./унц.

Гонконгский Hang Seng продолжает торговлю в краткосрочном диапазоне 19 900 - 20 750 пунктов, испытывая давление в том числе со стороны усиления геополитической напряженности между США и Китаем из-за тайваньского вопроса.