Южная Корея усилит борьбу с незаконным экспортом автомобилей в Россию

Итоги понедельника

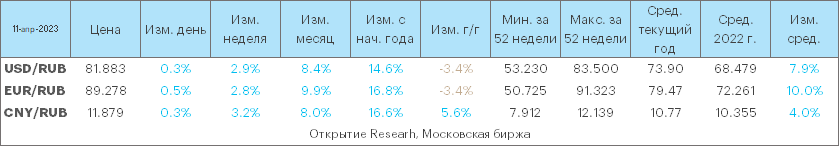

Доллар прибавил 48,5 копейки до 81,61, евро подешевел почти на 6 копеек до 88,85, а юань подскочил на 3,7 копейки до 11,85. Нефть Brent подешевела на 1,1% до $84,18/барр.

В пятницу торговый объем снизился не только в основных валютных парах (относительно пятницы), но и в парах с лирой и тенге.

· Доллар/рубль: торговый объем (расчетами завтра) — 100,6 млрд руб. против 146 млрд руб. (макс. с 29 дек. 2022 г.) в пред. день.

· Евро/рубль: торговый объем (расчетами завтра) — 45,2 млрд руб. против 63,7 млрд руб. в пред. день.

· Юань/рубль: торговый объем (расчетами завтра) — 95,4 млрд руб. против 168,3 млрд руб. (новый рекорд) в пред. день.

· Лира/рубль: торговый объем (расчетами завтра) — 1,5 млрд руб. против 2 млрд руб. в пред. день.

· Тенге/рубль: торговый объем (расчетами завтра) — 0,83 млрд руб. против 4 млрд руб. (новый рекорд) в пред. день.

Отметим ряд заявлений, которые были сделаны в понедельник некоторыми высокопоставленными финансовыми чиновниками.

«Ослабление рубля связано с падением поступлений экспортной выручки после введения "потолка" цен на нефть, в дальнейшем ситуация выровняется», заявил зампред Банка России Алексей Заботкин.

Однако это не совсем соответствует той информации, которая была опубликована в «Обзоре рисков финансовых рынков», который также готовит ЦБ.

Во-первых, согласно обзору крупнейшие экспортеры в марте увеличили объем продажи валюты относительно февраля на $3,8 млрд до $11,6 млрд.

Во-вторых, системно значимые кредитные организации (СЗКО), которые являются основными агентами реализации валютной выручки экспортеров, увеличили объем продаваемой валюты в марте до 563 млрд по сравнению с 496 млрд руб. в феврале. (+67 млрд руб. м/м).

Но в то же время «прочие банки», которые как раз обслуживают преимущественно импортеров и клиентов, которых интересуют международные переводы, увеличили нетто-покупки валюты до 549 млрд руб. Это примерно на 10 млрд руб. больше, чем в феврале.

НФО+нерезиденты купили в марте валюту примерно на 112 млрд руб. против примерно 62 млрд руб. в феврале. А физлица купили в марте валюту на 122 млрд руб. против 72,6 млрд руб. в феврале.

Поэтому мы считаем верным наш тезис о том, что ослабление рубля в марте — следствие увеличения объемов импорта и оттока капитала.

Замглавы Минфина РФ Алексей Моисеев, отметил, что в прошлом российские экспортеры столкнулись с очень серьезными проблемами, связанными с репатриацией валютной выручки. Он привел в пример золотодобычу, где небольшие предприятия оказались на грани выживания.

По словам Моисеева, вопрос о возврате к обязательной продаже валютной выручки периодически поднимается, но пока никаких решений не принято, и сейчас пересматривать данный подход необходимости нет.

На прошлой неделе в своих валютных комментариях мы указывали на возвращение требования репатриации валютной выручки экспортеров как на одну из возможных мер, которые могут вернуться на рынок в том случае, если ослабление рубля уже будет переходить за «красные линии». Однако уровень 90 рублей за доллар выглядит, на наш взгляд, только лишь розовой линией, а «красной» — риск роста курса выше 100 рублей за доллар. Поэтому сейчас, безусловно, на уровнях чуть выше 80,00, разговоры об обязательной продаже валютной выручки экспортеров не актуальны.

Старт вторника

Доллар утром дорожал на 27 копеек до 81,88. Евро прибавлял 43 копейки до 89,28. Юань прибавлял 3 копейки до 11,88. Фьючерсы на Brent дорожали на 0,74% до $84,80/барр. Стоимость барреля Brent в эквиваленте российской валюты составляла 6950 руб. (средняя цена с начала года 6087 руб.).

Утром во вторник Банк России опубликовал «Обзор российского финансового сектора и финансовых инструментов» по итогам 2022 г. В документе регулятор отмечает, что резиденты накапливают валютные активы за рубежом. Эта тенденция отражает необходимость оплачивать параллельный импорт, а также необходимость оплачивать проживание российских граждан, которые в 2022 г. выехали из России.

Доля юаня в экспортных контрактах заметно выросла, но в случае с импортерами, даже при переводе оплаты за экспорт в валюты дружественных стран, ряд контрагентов требует использования доллара США и евро при оплате импорта. Это создает дополнительные сложности при расчетах. Без перевода импортных контрактов на расчеты в рубли или валюты дружественных стран полностью уйти от использования долларов и евро не получится, отмечают в ЦБ.

Однако по-прежнему значительная часть импортных контрактов заключена с поставщиками из недружественных государств. Поэтому определенный объем валюты недружественных стран на внутреннем российском валютном рынке остается необходимым. Экспортеры из дружественных стран также нередко предпочитают расчеты в долларах и евро. Поэтому у российской экономики сохраняется потребность в ранее твердых, а ныне «токсичных» валютах. Эта потребность может снизиться в среднесрочной или долгосрочной перспективе.

Соответственно, пока, если российским импортерам будет не хватать «токсичной» валюты на внутреннем рынке, этот дефицит может восполнить покупка таких валют за юани. Но это удлиняет цепочку валютных операций и повышает риск платежей, так как здесь ситуация зависит от того, насколько китайские банки готовы наращивать операции с россиянами на фоне риска против них вторичных санкций. В любом случае это формирует риск удорожания импорта.

Наш взгляд

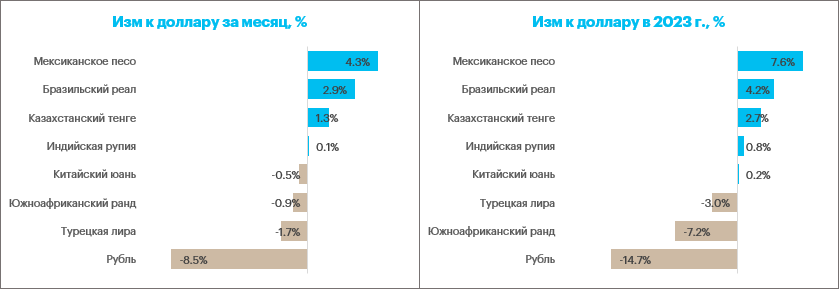

Пока краткосрочные перспективы рубля оцениваем умеренно негативно. Нижняя граница может быть ограничена 80,00–80,50 в паре доллар/рубль. Риски увидеть попытку уйти выше 85 рублей за доллар (в апреле) пока считаем высокими. Как и риск роста курса CNYRUB до 12,4–12,5.

Тем не менее среднесрочные перспективы предполагают возвращение курса USDRUB в диапазон 75–80, но пока нет уверенности в том, что это может произойти ранее второй половины текущего года.