Стратег: S&P 500 готовится к значительному движению

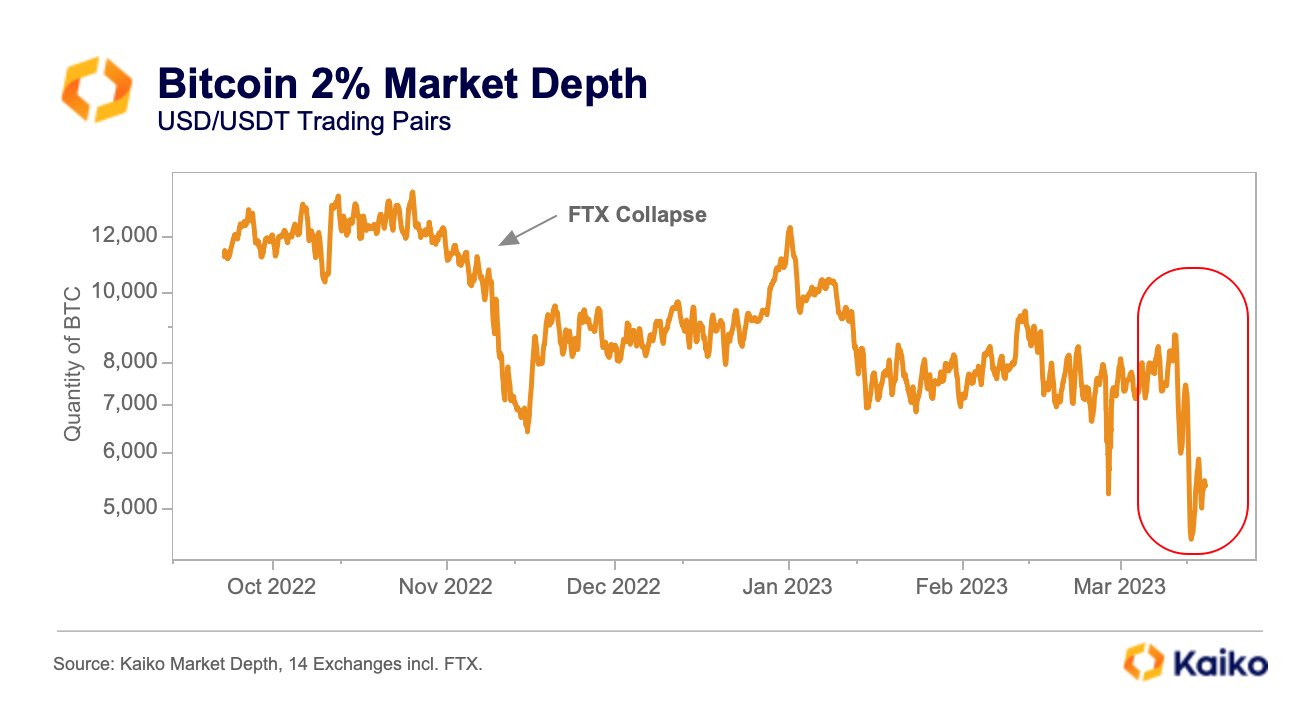

Банкротство ведущих криптобанков (Silvergate, SVB, Signature) и скрытое вытеснение криптоотрасли из финансовой системы в США привело к снижению ликвидности Bitcoin до 10-месячного минимума.

В данном случае ликвидность измеряется объемами ордеров на покупку и продажу в пределах 2% ценового диапазона. Проще говоря, чем больше покупателей и продавцов, тем эффективнее рынок обрабатывает заявки. При высокой ликвидности крупному участнику сложнее повлиять на цену, что снижает риск манипуляций. Волатильность цен, соответственно, снижается.

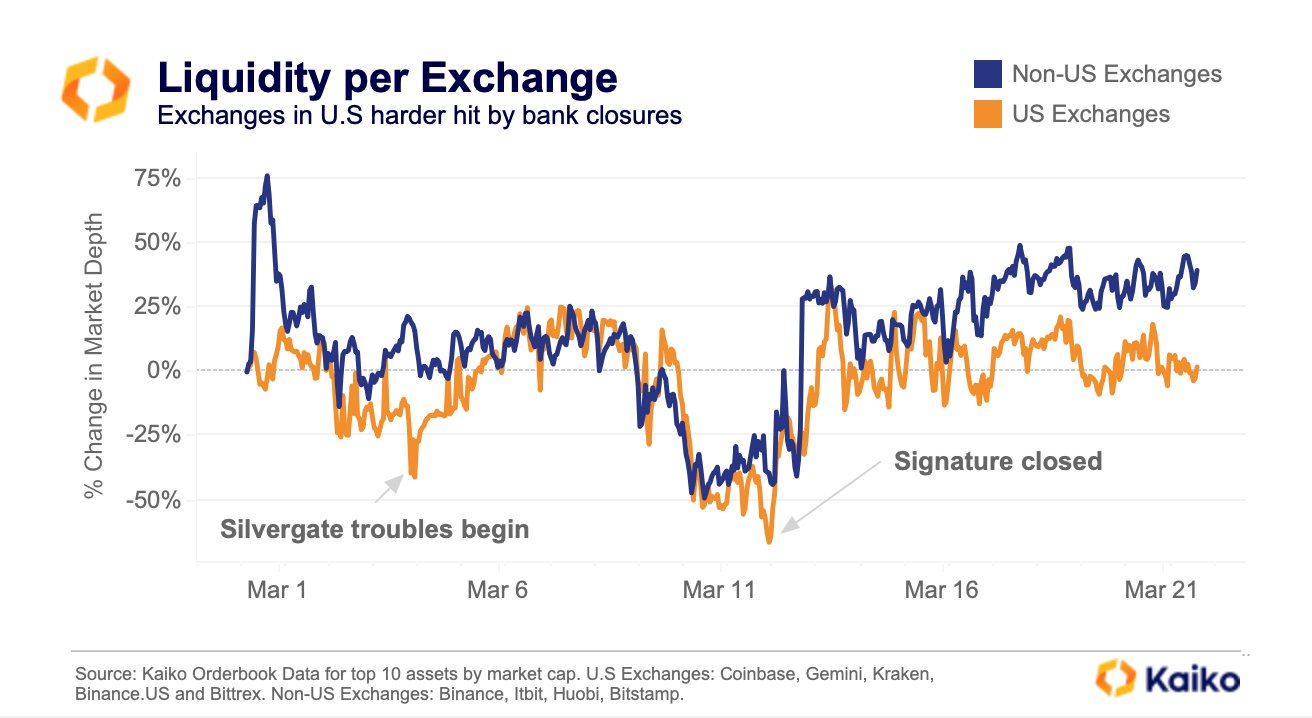

Банкротство банков и ряд препонов от регуляторов привели к сокращению присутствия маркетмейкеров, из-за чего ликвидность Bitcoin сейчас хуже, чем во время краха третьей по популярности криптобиржи FTX. Ликвидность на американских криптобиржах также сократилась относительно прочих участников рынка, а степень проскальзывания для объема в $100 тыс. за месяц выросла на Coinbase в 2,5 раза.

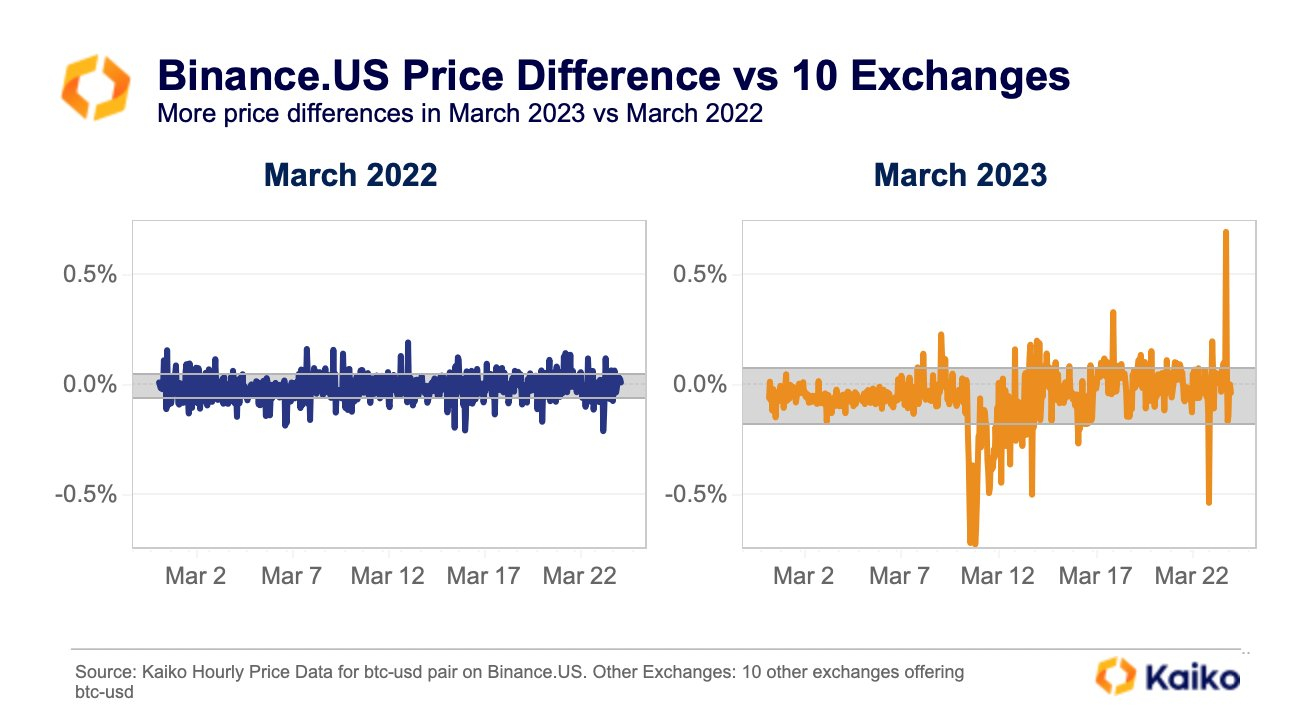

Американское подразделение Binance столкнулось с теми же проблемами, из-за чего волатильность в паре BTC/USD выросла в разы по сравнению с мартом 2022 года.

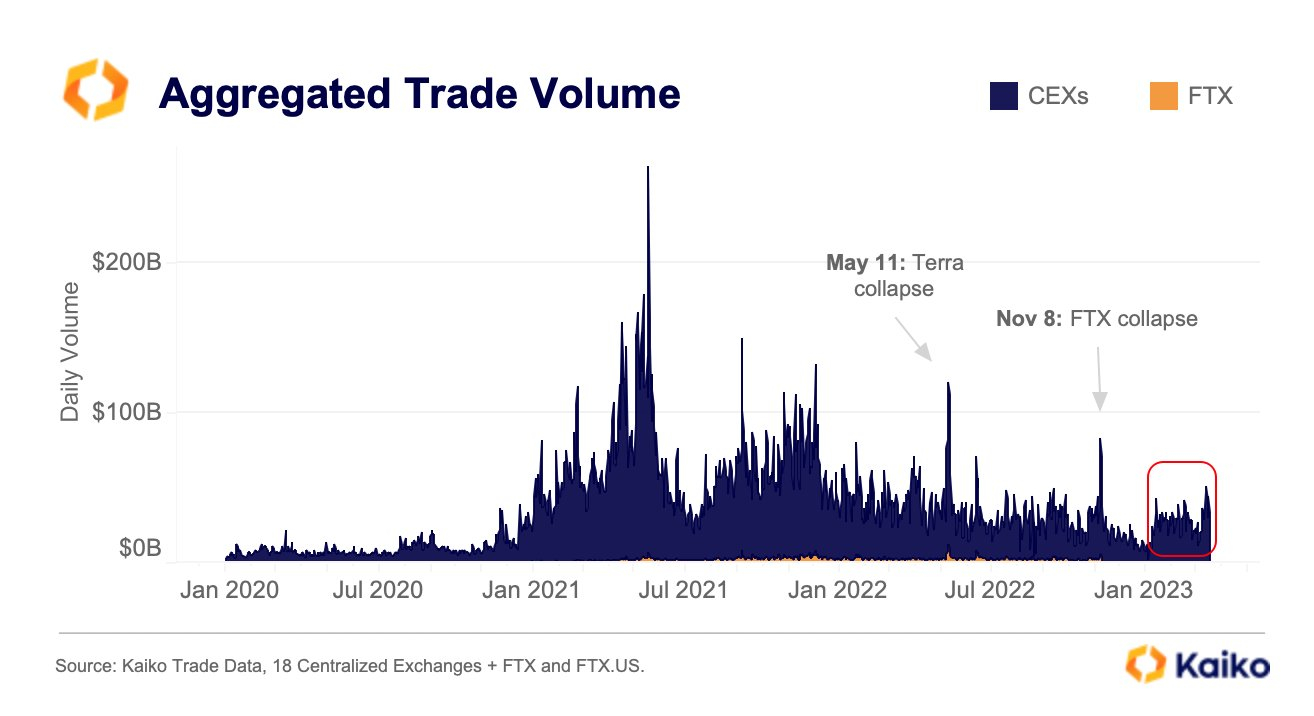

При этом руководитель отдела аналитики Kaiko Конор Райдер считает, что уровни ликвидности в скором времени восстановятся, так как объемы торгов в 2023 году вернулись к росту.

Рост интереса к криптовалютам, и особенно к Bitcoin, вызван ухудшением макроэкономической обстановки и банковским кризисом в США.

Так, экономист Нуриэль Рубини считает, что фактические незафиксированные убытки американских банков составляют не $620 млрд (как отчитывается FDIC), а $1,8 трлн. Другими словами, 80% капитала банков находится «под водой». Это вызвано ужесточением денежно-кредитной политики, которая привела к удешевлению ряда инструментов на банковских балансах. В случае повышенного оттока депозитов каждый из них столкнется с кризисом ликвидности, а новые банкротства способны запустить цепную реакцию в отрасли.

«Судя по качеству капитала, большинство банков США близки к техническому банкротству, а сотни из них уже полностью неплатежеспособны», — приводит мнение Рубини издание Marketwatch.

Аналитическая группа StormGain