Wolfe: Трамп готовится к выходу из войны раньше ожидаемого

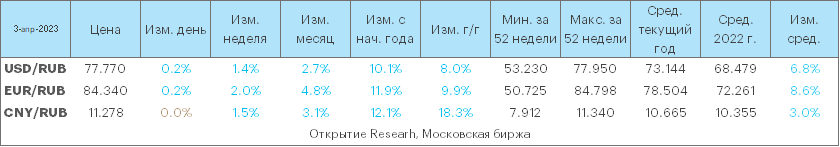

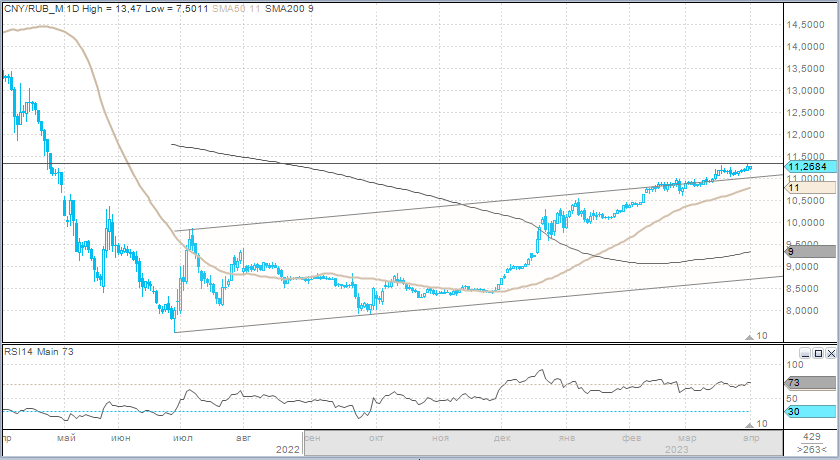

Старт понедельника. Доллар утром дорожал на 90 копеек до 77,77. Евро прибавлял 13 копеек до 84,34. Юань к рублю практически не изменился в цене от уровней закрытия в пятницу, торговался на уровне 11,278. Нефть Brent дорожала на 4,5% до $84,4/барр. Стоимость барреля Brent в эквиваленте российской валюты составляла 6560 руб.

Новая торговая неделя стартовала с двух, на первый взгляд, позитивных для рубля новостей, однако российская валюта не продемонстрировала позитивной реакции с началом торгов основной сессии в валютной секции Мосбиржи.

· На выходных несколько членов ОПЕК+ объявили о решении снизить добычу нефти с мая до конца 2023 г. в общей сложности на 1,66 млн б/с. В частности, Россия намерена продлить сокращение добычи на 0,5 млн б/с до конца года (ранее предполагалось, что это решение будет действовать до конца первого полугодия 2023 г.). Саудовская Аравия также планирует сократить добычу нефти на 0,5 млн б/с. Ирак снизит добычу на 0,21 млн б/с, ОАЭ — на 0,14 млн б/с, Кувейт — на 0,13 млн б/с. Таким образом, с мая добыча ОПЕК может снизиться на 3,6%, ОПЕК+ — на 3,7%.

· Доходная часть федерального бюджета РФ в конце марта, когда помимо регулярных налоговых платежей поступает налог на прибыль за предыдущий год, пополнилась на 2,5 трлн рублей, сообщил глава Минфина РФ Антон Силуанов в интервью для программы «Москва. Кремль. Путин». Пока нам трудно прокомментировать это заявление главы Минфина. Хотелось бы услышать больше подробностей от ведомства на этот счет. Поэтому пока сконцентрируемся на первой новости.

Решение ОПЕК+ сократить добычу нефти стало сюрпризом для рынка. В краткосрочной перспективе это говорит о том, что возвращение котировок Brent в диапазон $70–80/барр. выглядит затруднительным. Теперь, более вероятно, актуальным становится диапазон $80–90/барр. Принятое решение сигнализирует о том, что ОПЕК+ на фоне ужесточения финансовых условий в США из-за проблем в банковском секторе, стимулируя своими действиями повышение мировых цен, не боится потерять долю рынка из-за конкуренции с американскими сланцевиками, которые, вероятно, будут продолжать придерживаться стратегии финансовой дисциплины и не отреагируют на рост цен увеличением производства.

Также решение ОПЕК+ может указывать на то, что Картель осознает, восстановление китайской экономики после снятия жестких антиковидных ограничений происходит не так стремительно, как это предполагалось на старте текущего года. Соответственно, темпы роста спроса во второй половине года могут оказаться меньше, чем предполагалось ранее.

По грубым подсчетам, изменение мирового баланса спроса и предложения на 1 млн б/с должно отражаться в изменении цен примерно на $20/барр. Если при неизменном спросе предложение упало на 1 млн б/с, то это, грубо предполагает рост цен приблизительно на $20/барр. Однако здесь есть 2 замечания. Первое: ОПЕК последние месяцы добывала меньше квоты, а предполагаемое сокращение на 1,66 млн б/с подразумевается от максимумов по квоте. Поэтому фактически сокращение добычи будет меньше, приблизительно не на 1,66 млн б/с, а на 1,0–0,8 млн б/с. Второе: решение ОПЕК+ выглядит очень своевременным, если предположить, что победа мировых центральных банков за контроль над инфляцией, действительно, близка. Если же нет — то желание приподнять цены повышает риски рецессии во второй половине года, что в среднесрочной перспективе может привести к снижению спроса на энергоносители, то есть к падению цен.

Наш взгляд на решение ОПЕК+ таков: Картель не ставил целью своими действиями привести к росту цен до $100/барр. или выше. Цель, скорее была ограничить нижнюю планку не меньше $80/барр. Пока это выглядит реально.

Что это значит для рубля. Слабость рубля, которую мы наблюдали в марте, связана не только со снижением предложения валюты из-за уменьшения объемов экспорта в денежном выражении. Она связана с ростом инвестиционного импорта, а также с увеличением давления на рубль со стороны капитального счета (в первую очередь, отток капитала).

Накануне Банк России продлил еще на полгода ограничения на перевод средств за рубеж. Россияне и физлица из дружественных стран по-прежнему смогут в течение месяца перевести на любые счета в зарубежных банках не более $1 млн (или эквивалент в др. валюте). Через системы денежных переводов — за месяц не более $10 тыс. Не могут переводить средства за рубеж физлица из недружественных стран, не работающие в РФ, а также юрлица недружественных государств. Но ограничение не касается иностранных компаний, контролируемых российскими физлицами или юрлицами. Банки недружественных стран могут переводить средства только в рублях.

Также напомним, что президентский указ от 06.02.2023 № 72 отменил в феврале обязательную продажу валютной выручки для отдельных категорий экспортеров. Речь шла о том, что по договорам поставки, которые заключались в рамках исполнения межправительственных соглашений, экспортеры получили право не продавать валюту на рынке, а переводить ее напрямую на счета российских поставщиков. Это привело к сокращению объемов предложения валюты на рынке.

Тем не менее поддержка цен Brent со стороны ОПЕК+ выглядит способной удержать в ближайшие месяцы цены в диапазоне $80–90/барр., что является позитивным фактором для ожиданий увеличения предложения валютной выручки на рынке.

Напомним, новая схема налогообложения в нефтяной отрасли подразумевает, что с точки зрения поступления нефтегазовых доходов в бюджет дисконт между Urals и Brent устанавливается в апреле на уровне не ниже $34, в мае — не ниже $31, а уже с июля — не ниже $25 за баррель. Дисконт Urals к Brent по сравнению с серединой января снизился уже примерно на $8/барр. и продолжит сокращаться, сказал 23 марта вице-премьер РФ Александр Новак. По нашим грубым оценкам, дисконт сейчас может составлять $27–25/барр. Поэтому при более высокой стоимости Brent объем предложения валюты может возрасти, оказывая рублю поддержку.

Однако увеличение нефтегазовых доходов предполагает, что бюджетное правило может быстрее развернуться от продаж валюты из ФНБ в пользу покупок валюты в ФНБ, что не является для рубля позитивным фактором.

Пока мы по-прежнему считаем, что диапазон 75–80 рублей за доллар остается актуальным. Сюрприз от ОПЕК не снижает вероятности того, что курс USDRUB может в ближайшее время протестировать диапазон 78–80. Однако считаем, что вероятность курса закрепиться выше 80 рублей за доллар заметно снизилась, а вероятность возвращения курса к 75,00 к середине года — увеличилась.