Рублю предрекают резкое падение в этом году

О бедном доллАре замолвите слово,

Не рушите ставки на ставку пока.

Для силы появится снова основа,

И будет ещё у него «час быка»?

После заседания ФРС 22 марта основная идея валютного рынка — дальнейшее ослабление доллара из-за предстоящего смягчения денежной политики ФРС на фоне банковского кризиса. Основания для этого веские, и рынок реагирует соответственно. Но не бросается ли он в крайность опять, как и прошедшими осенью-зимой, избивая доллар, не веря в его перспективы?

Сомнения в обязательности слабости американца связаны вот с чем.

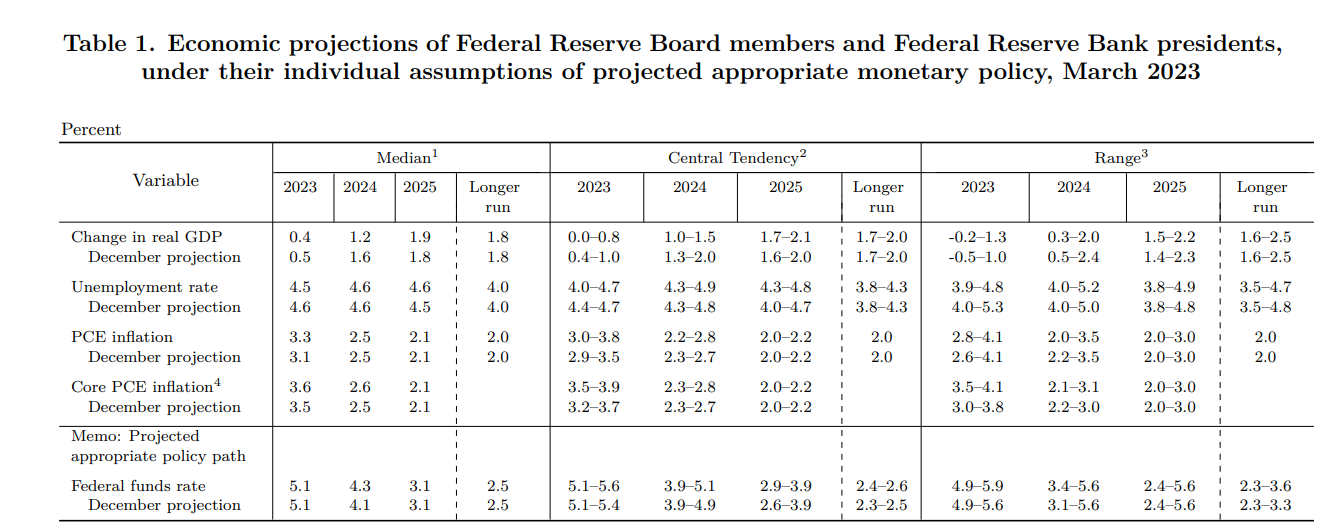

1. Ожидание рынка фьючерсов на ставку ФРС намного ниже, чем у самого Федрезерва. Он предполагает ещё повышение ставки в текущем году и сохранение её на рубеже 5,1% к концу года. А неистовые фьючерсы считают, что нынешние 5% — уже максимум, который останется лишь до июня, а уже c июля 53% инвесторов ждут ставку 4,75%. Таким образом, рынок не доверяет Федрезерву.

Но ведь это уже было в прошлые месяцы, с осени 2022 г. На месседжи регулятора о решительной жёсткости рынок отвечал по Станиславскому: «Не верю!», считая ФРС плохим актёром. Но исполнитель играл роль по-честному, убедив всё же в своём, но только лишь к февралю 2023-го. Кто знает, если бы лопнувшие из-за удешевления облигаций банки поверили высказанным планам ФРС, может, раньше бы продали эти дешевеющие активы? И кризиса бы не было, а? Не верить регулятору – себе дороже…

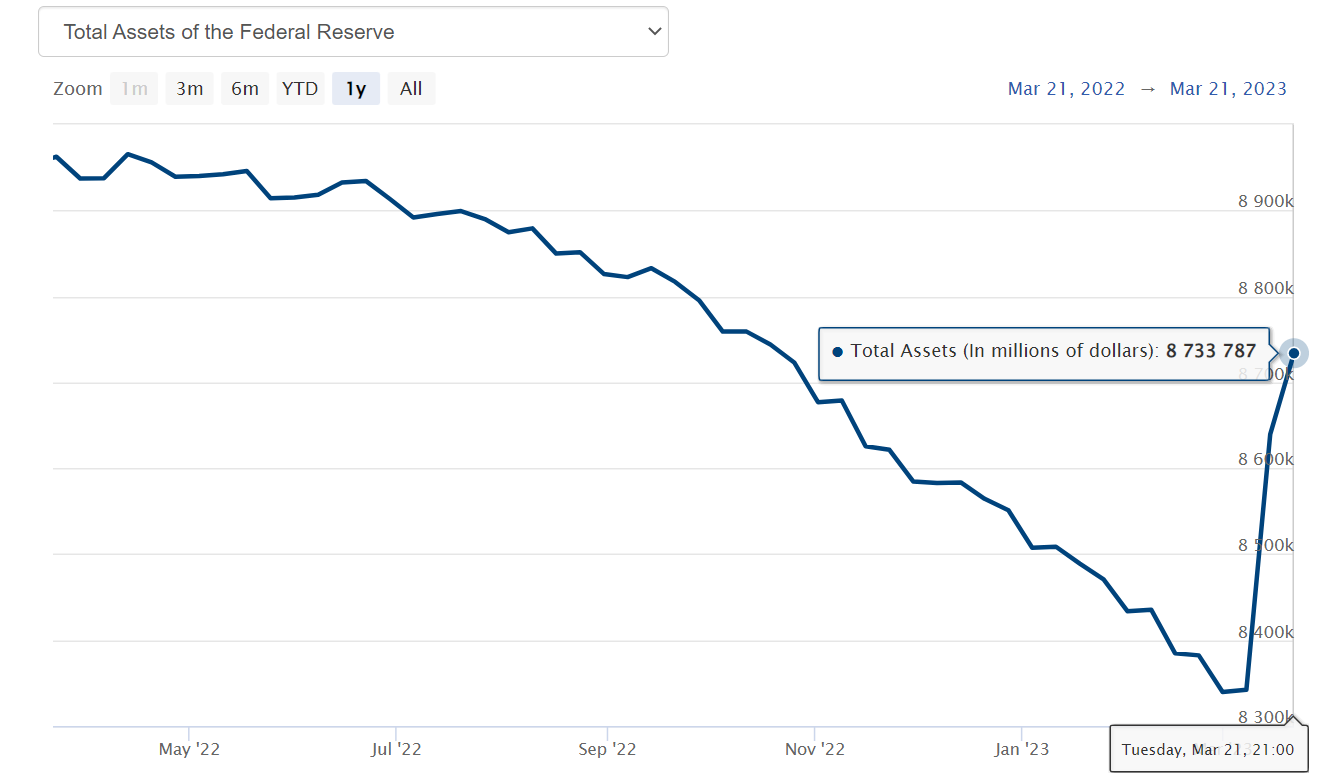

2. Почему может быть сохранена относительная жёсткость до конца года? Во многом из-за вынужденно противоречивой политики Федрезерва сейчас. Он одновременно и жестит, увеличивая процент, и смягчается, наращивая денежную массу и свой баланс. Его активы только с 7 по 21 марта поднялись на 5% — с $8342 к $8738 млрд. Влито в систему почти $400 млрд! За год жёсткости ФРС с марта 2022 г. баланс сократился с $8962 млрд, то есть на $620 млрд. И две трети данного снижения испарились всего за полмесяца!

Таким, как сейчас, баланс ФРС был в октябре 2022 г. А инфляция тогда составляла 8,2%, индекс доллара USDX 113 пунктов. Ситуация теперь, при инфляции 6% и USDX 102,8 п., совершенно ненормальная.

Это, помимо прочих обстоятельств, может означать усиление роста цен с лагом 2-4 месяца — то есть как раз к тому моменту, когда фьючерсы ждут снижение ставки. Мандат же ФРС прежде всего — борьба с инфляцией. Регулятор ещё раз в таблице прогнозов 22 марта невозмутимо подчеркнул цель инфляции по показателю ценового индекса расходов на личное потребление PCE – 3,1% к концу года , при январском уровне 5,4%.

Кстати, важной станет публикация 31 марта данного параметра за февраль. А в случае его увеличения к лету тем более будет, куда снижаться в соответствии с прогнозом. Не время пока смягчаться ФРС, всё сурово… Регулятор уверил сейчас, что сокращение баланса будет продолжено.

3. В понимании Федрезерва банковский кризис — не системное явление, а порождение проблем нескольких банков и последующей паники. Банковская система сильна, но требует временно большой ликвидности. Достаточно жёсткая политика вряд ли добавит негатив в него. Ведь ФРС сейчас принимает по номиналу обесценившиеся облигации от банков в обеспечение под новые деньги. Если активы будут проседать ещё при жёсткости политики, это уже не повлияет на положение банков. Они получат необходимые суммы. То есть высокие ставки Федрезерва не станут причиной дополнительного усугубления кризиса в данном аспекте.

4. Фактор грозящей рецессии. Банковский кризис и увеличение ставок центробанков — не только ФРС, но и ЕЦБ, Банка Англии и иных — повышают вероятность торможения экономики. Но для США с их более сильными экономическими показателями опасность рецессии и её последствий ниже, чем у многих иных ведущих стран.

Мартовские прогнозы ФРС предусматривают рост ВВП на 0,4% в 2023 г. и на 1,2% в 2024 г. Регулятор не боится рецессии. А в случае негативного сценария для мирового хозяйства доллар выступит как традиционный защитный актив, спрос на него может повыситься.

Но, например, ЕЦБ, уже поднявший ставку в марте на 0,5 проц. пункта, то есть вдвое больше, чем ФРС, может быть ограничен в дальнейшем ужесточении политики. И из-за угрозы рецессии, и вследствие гораздо большей, чем в США, слабости экономики и европейских банков, даже целых стран еврозоны, крайне обременённых долгами. Поэтому потенциал основного противовеса доллару может оказаться ограниченным.

Приведённые и иные соображения в случае их реализации будут означать ограничение ослабления доллара ниже технического уровня 100,6 п. по USDX — минимума 2023 года. И есть вероятность, что при преодолении вверх сильного сопротивления 103,2 п. «зелёный» пойдёт к рубежам 105-106 п.

Впрочем, рынок сейчас нелогичен, и указанные факторы могут вполне не преодолеть сильное настроение инвесторов к распродажам доллара. Да и перипетии банковских катаклизмов пока далеки от разрешения. А в неопределённости может быть всё.