Эти акции выросли на 25% на фоне конфликта в Иране и готовы к новым рекордам

• Индекс Nasdaq пока очень удачно проводит 2023 год, опережая с сильным отрывом DJIA и S&P 500.

• Акции некоторых технологических компаний снова пользуются спросом на фоне снижения инфляции и беспокойства о повышении ставок.

• Я рекомендую к покупке бумаги Snowflake и MongoDB с учетом ослабления опасений по поводу инфляции, которое позволяет надеяться на скорую смену курса ФРС.

На этой неделе мы стали свидетелями резкого пересмотра рыночных ожиданий относительно повышения ставок ФРС вследствие краха SVB (NASDAQ:SIVB) и признаков снижения инфляции.

Еще 10 марта рыночные котировки указывали на 80%-ную вероятность повышения ставок на 50 базисных пунктов. Теперь, если верить инструменту мониторинга за ставкой ФРС, участники рынка ждут повышения ставок на 25 базисных пунктов на заседании 21–22 марта.

После отставания в 2022 году технологически ориентированный индекс Nasdaq Composite показывает самую сильную динамику среди трех основных американских индексов по ходу 2023 года, поскольку инвесторы снова начали вкладывать средства в старые-добрые акции роста в свете смягчения макроэкономических опасений.

С учетом этого я рекомендую к покупке акции Snowflake (NYSE:SNOW) и MongoDB (NASDAQ:MDB) на фоне ослабления беспокойства по поводу повышения ставок ФРС и признаков того, что пик инфляции, возможно, уже пройден. Обе эти компании, как мне кажется, обладают большим потенциалом роста, благодаря чему их акции — это неплохой вариант для инвестирования с прицелом на долгосрочную перспективу.

Snowflake

- Динамика с начала года: -2,6%

- Рыночная капитализация: $44,97 миллиарда

С учетом того, что ФРС в скором времени приостановит цикл ужесточения денежно-кредитной политики, я считаю Snowflake одной из наиболее привлекательных компаний, особенно при текущей оценке. По моему мнению, эта поддерживаемая Уорреном Баффеттом технологическая компания обладает всем необходимым для устойчивого роста благодаря высокому спросу на инструменты для анализа и управления данными.

Агрессивное повышение ставок ФРС ранее спровоцировало обвал акций многих ведущих софтверных компаний, и бумаги Snowflake за последние 12 месяцев упали на 22,5%, тогда как индекс S&P 500 за этот же период снизился всего на 7%.

Исходя из текущих уровней, рыночная капитализация этой технологической компании составляет $44,97 миллиарда, что примерно на 67% ниже рекордного пика, зафиксированного в декабре 2020 года, когда цена акций достигла $429.

Несмотря на недавнюю волатильность, я считаю, что Snowflake превратится в одну их самых быстрорастущих компаний софтверного сектора. По этой причине я рассматриваю недавний откат в качестве прекрасной возможности для открытия позиции по акциям этой качественной компании.

1 марта Snowflake отчиталась о рекордной прибыли за четвертый квартал и выручке существенно выше ожиданий. Эта компания, работающая по модели DaaS («данные как услуга») и сотрудничающая почти с половиной корпораций из списка Fortnue 500, превосходит прогнозы по прибыли и выручке уже девять кварталов подряд, начиная с третьего квартала 2020 года, что свидетельствует о ее высокой общей эффективности.

Выручка от продуктов за последний квартал составила $555,3 миллиона, увеличившись на 54% по сравнению с сопоставимым кварталом прошлого года (г/г) на фоне увеличения расходов крупных корпораций на предлагаемые Snowflake сервисы облачного хранения и анализа данных.

Число клиентов Snowflake по состоянию на 31 января 2023 года достигло 7828, увеличившись на 31,2% г/г. Число клиентов, генерирующих регулярную годовую выручку от $1 миллиона и выше, подскочило примерно на 80% до 330.

«Мы работаем на огромном, растущем рынке, отдавая приоритет возможностям, которые поддерживают нашу основную миссию как компании, и по-прежнему придерживаемся нашей цели повысить выручку от продуктов к 2029 финансовому году до $10 миллиардов», — отметил в заявлении генеральный директор Snowflake Фрэнк Слутман.

Помимо всего прочего, правление Snowflake объявило о новой программе обратного выкупа акций размером $2 миллиардов, дополнительно поддержав позитивные долгосрочные перспективы компании. Обратный выкуп будет осуществляться за счет рабочего капитала Snowflake и продлится до марта 2025 года.

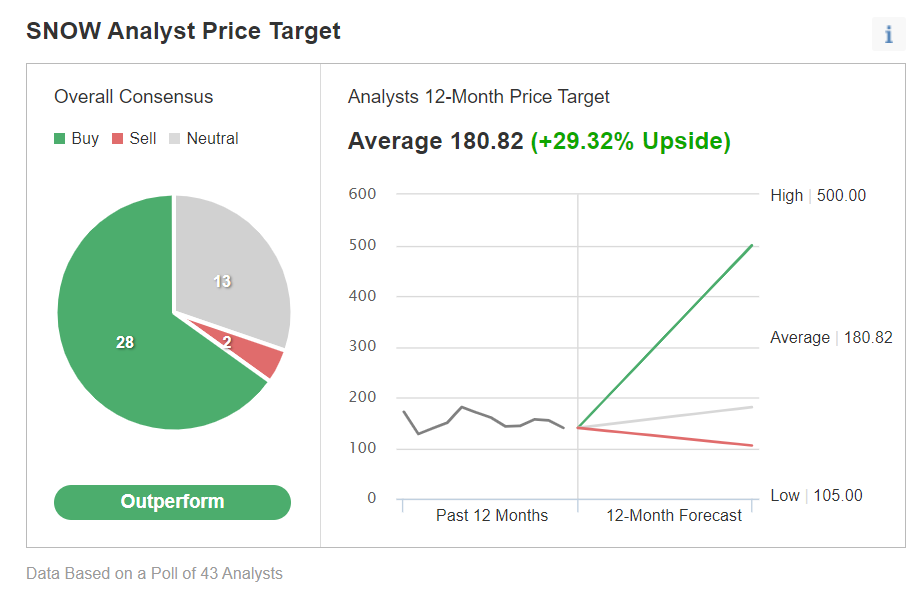

Источник: Investing.com

Аналитики Уолл-стрит по-прежнему с оптимизмом смотрят на перспективы Snowflake. Согласно опросу Investing.com, у 41 из 43 аналитиков, ведущих аналитическое покрытие по акциям компании, для них присвоен рейтинг «покупать» или «нейтрально». Средний ценовой таргет составляет примерно $181, что означает потенциал роста на 29,3% с текущих уровней.

MongoDB

- Динамика с начала года: +4%

- Рыночная капитализация: $14,3 миллиарда

MongoDB — это облачная DBaaS-компания (DBaaS — «база данных как услуга»). Принадлежащая MongoDB платформа для управления базами данных с открытым исходным кодом предназначена для компаний и разработчиков. Сейчас, как мне кажется, настал удачный момент для открытия позиции по MDB с учетом того, что процентные ставки разворачиваются вниз, а в экономике продолжается цифровизация.

За последние 12 месяцев акции MDB подешевели на 35,3%. После роста до рекордного максимума $590 бумаги быстро откатились к минимуму $135,15, зафиксированному 9 ноября 2022 года. С тех пор акции восстановили часть потерь, закрывшись во вторник по $204,68, правда они все еще примерно на 65% отстают от недавнего рекордного пика.

Исходя из текущих уровней, рыночная капитализация этой компании составляет $14,3 миллиарда, тогда как на пике показатель достигал почти $37 миллиардов.

Опубликованный 8 марта отчет MongoDB за четвертый квартал дал ясно понять, что компания успешно работает и добивается солидного роста, несмотря на текущий экономический климат.

«Мы по-прежнему сосредоточены на поиске новых клиентов и задач при одновременном повышении общей эффективности операций, что, как мы уверены, позволит нам извлечь еще больше выгоды из долгосрочных возможностей, когда экономические условия нормализуются», — отметил в заявлении генеральный директор MongoDB Дев Иттичерия.

Скорректированная прибыль на акцию компании составила $0,57, существенно превысив прогноз $0,07. Выручка подскочила на 36% г/г до $361,3 миллиона за счет высокого спроса корпоративных клиентов на платформу Atlas для управления базами данных.

Выручка от подписки выросла на 35% г/г до $348,2 миллиона, а выручка от услуг подскочила на 59% г/г до $13,1 миллиона. По состоянию на 31 января у MongoDB было более 40 800 клиентов более чем в 100 странах.

«Мы сохраняем импульс в привлечении новых клиентов отчасти за счет увеличения числа корпоративных клиентов, желающих стандартизировать платформу для разработчиков MongoDB для ускорения инноваций и повышения операционной эффективности в своем бизнесе», — отметил Иттичерия.

Прибыль и продажи MongoDB превышали прогнозы Уолл-стрит в каждом квартале с тех пор, как компания стала публичной в октябре 2017 года, что подчеркивает силу и устойчивость ее основного бизнеса.

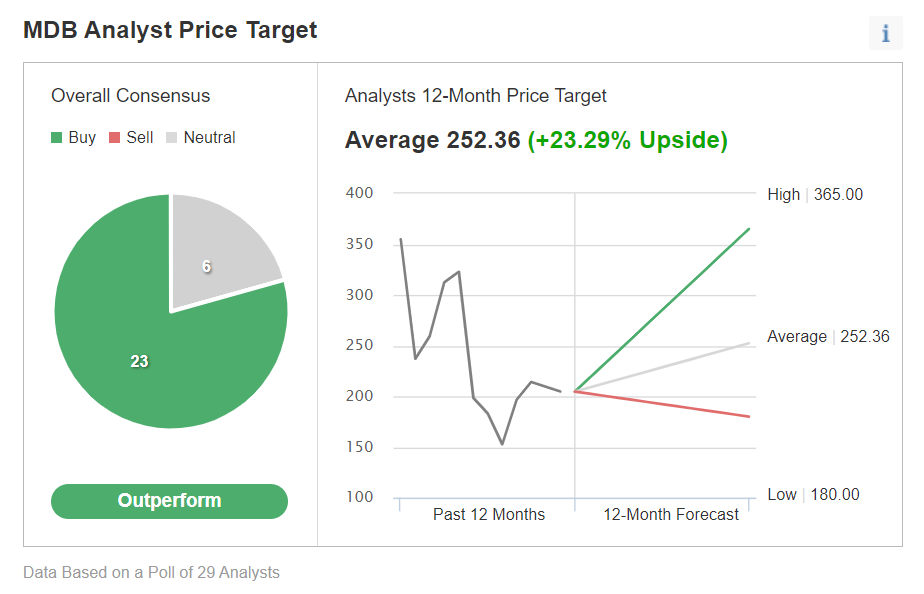

Источник: Investing.com

Акции MongoDB, что неудивительно, остаются одним из фаворитов Уолл-стрит. У всех 29 аналитиков, опрошенных Investing.com, для этих бумаг присвоена рекомендация «покупать» либо «нейтрально». Потенциал роста по сравнению с уровнем закрытия вторника, по оценке аналитиков, составляет 23,3%.

***

Дисклеймер: На момент написания статьи у меня были открыты длинные позиции по Dow Jones Industrial Average, S&P 500 и Nasdaq посредством биржевых фондов SPDR Dow ETF (NYSE:DIA), SPDR S&P 500 ETF (NYSE:SPY)) и Invesco QQQ ETF (NASDAQ:QQQ). У меня также была открыта длинная позиция по фонду Technology Select Sector SPDR® Fund (NYSE:XLK).

Я регулярно корректирую состав своего портфеля отдельных акций и ETF, руководствуясь текущей оценкой рисков, связанных как с макроэкономической обстановкой, так и с финансовыми показателями компаний.

Изложенные в этой статье мнения отражают исключительно точку зрения автора и не должны восприниматься как инвестиционная рекомендация.