Танкер с российской нефтью развернулся на пути к Кубе

«Быки» продолжают «бороться с ФРС», надеясь, что изменение денежно-кредитной политики позволит оживить начавшийся 12 лет назад «бычий» рынок. Вот уже больше десятилетия мантра «не борись с ФРС» остается для «быков» призывом к оружию.

«C политикой нулевых процентных ставок и самой агрессивной в истории денежно-кредитной кампанией инвесторы подняли финансовые рынки до невиданных в человеческой истории высот. И все же, несмотря на рекордные оценки, пандемию, предупреждения и инфляционное давление, непоколебимая “вера в Федеральную резервную систему” подстегнула “животные инстинкты”.

Усиление этих “животных инстинктов” — это, конечно же, не более чем отражение усиливающегося заблуждения инвесторов, которые судорожно цепляются за данные, якобы подтверждающие, что “в этот раз все будет иначе”».

После того, как вследствие массированных денежно-кредитных интервенций рыночная динамика оторвалась от экономических и фундаментальных реалий, «быки» спешат отыскать обоснования для все более высоких цен активов. Дэвид Эйнхорн прокомментировал ситуацию следующим образом:

«“Быки” говорят, что к определенным акциям больше нельзя применять традиционные метрики оценки. Они уверены, что все другие владельцы этих акций понимают положение дел и тоже не будут продавать. А поскольку держатели акций не хотят продавать, акции могут только расти — видимо до бесконечности. Мы уже с подобным сталкивались».

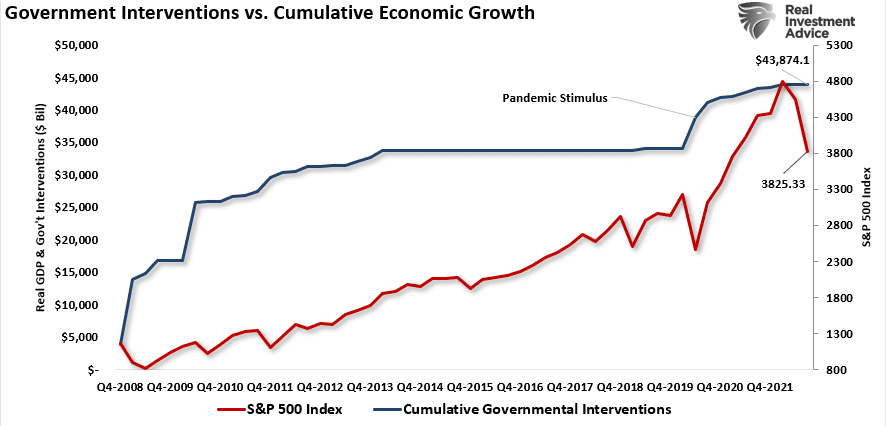

С учетом правительственных программ поддержки экономики и интервенций ФРС на $43 триллиона неосторожность «быков» не вызывает удивления.

Не вызывает удивления и тот факт, что акции оказались под давлением, когда ФРС начала агрессивно повышать процентные ставки и постепенно изымать денежно-кредитный стимул.

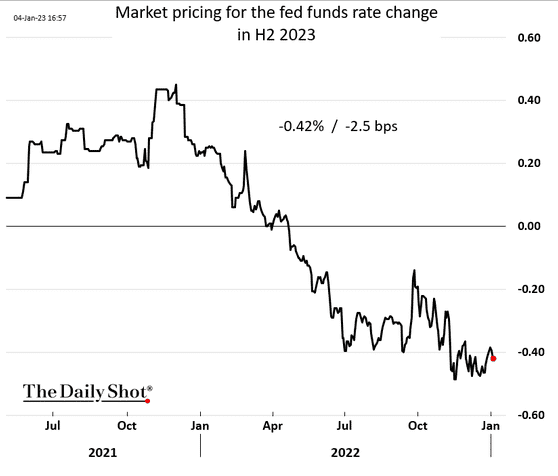

Если раньше «быки» придерживались мантры «не пытайся бороться с ФРС», но теперь мы наблюдаем настоящее противостояние этих инвесторов и центробанка. После непростого года для рынка теперь инвесторы надеются, что в 2023 году ФРС «развернет» свою денежно-кредитную кампанию и начнет смягчать политику к середине года. Как отмечает Том Ли из FundStrat:

«Исторические сведения указывают на высокую вероятность того, что американский рынок акций в этом году может продемонстрировать доходность 20% или выше после того, как по итогам 2022 года три основных индекса показали худшее годовое падение с 2008 года».

И пока «быки» пытаются опереться на эту историческую статистику по доходности рынка, ФРС твердо намерена не отступать в борьбе с инфляцией.

Позиции ФРС и «быков» расходятся

В начале января были опубликованы протоколы декабрьского заседания FOMC. В них не было ничего неожиданного, по крайней мере для нас. ФРС лишь повторила то же, что она твердила на протяжении всего 2022 года.

Приведем пример:

«Ни один из участников не ожидал, что в 2023 году будет целесообразно начать снижение ставки по федеральным фондам. Участники в целом считали, что ограничительную политику будет необходимо сохранять до тех пор, пока поступающие данные не будут убедительно свидетельствовать о том, что инфляция последовательно снижается в сторону 2 процентов, на что, вероятно, уйдет некоторое время. В свете устойчивого и недопустимо высокого уровня инфляции несколько участников отметили, что опыт прошлых лет указывает на опрометчивость преждевременного смягчения денежно-кредитной политики».

В этом заявлении можно выделить пару важных моментов.

• В намерения FOMC не входит дожидаться, пока инфляция опустится до 2%, прежде чем менять свою политику по ставкам. Они хотят увидеть четкую и последовательную траекторию снижения в сторону 2%.

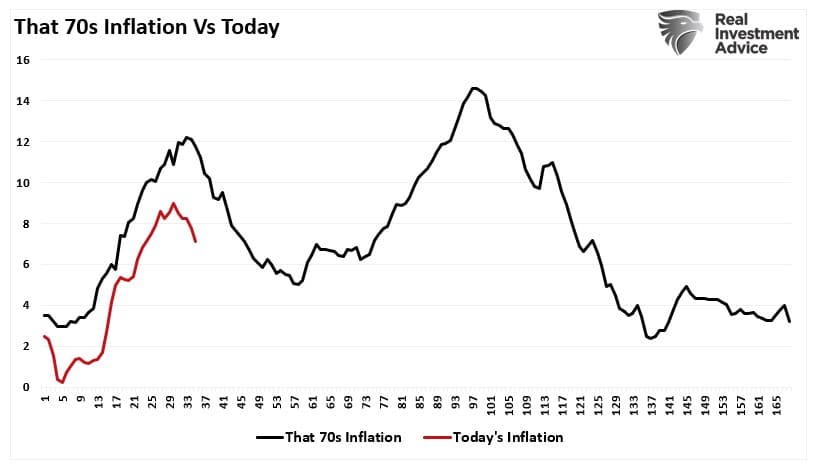

• FOMC боится того, что инфляция может снизиться и потом снова ускориться, как это случилось в 70-е годы (см. график).

Стоит отметить, что предельно допустимый уровень инфляции в 70-е годы составлял 4% против 2% сегодня. Это связано с тем, что уровни долга тогда были на порядок ниже, экономический рост был более мощным, и у США не было дефицита федерального бюджета. Сегодня же экономика не может очень долго выдерживать высокие процентные ставки или инфляцию без серьезных последствий.

И тем не менее, хотя ФРС в очередной раз опровергла изменение курса в сколько-нибудь скором времени, «быки» ждут снижения ставок уже в июле этого года.

«Быки» пытаются найти фундаментальные логические обоснования для укрепления рынка в 2023 году:

• Рецессии в экономике удастся избежать.

• Экономика проявит устойчивость, и тренды заработков помогут потребителям справиться с трудностями.

• Маржа корпоративной прибыли будет оставаться высокой, поддерживая рост оценок рыночных активов.

• ФРС начнет сворачивать ужесточение денежно-кредитной политики при снижении инфляции.

Со всеми этими аргументами связана одна проблема.

Если с экономикой и занятостью будет все хорошо, и рецессии удастся избежать, то у ФРС не будет причин снижать процентные ставки. Да, она может остановить их повышение, но, когда экономика нормально функционирует, а инфляция снижается, причины для понижения ставок нет.

Что еще важнее, «быки» продолжают действовать в ущерб собственным интересам.

Борьба продолжается

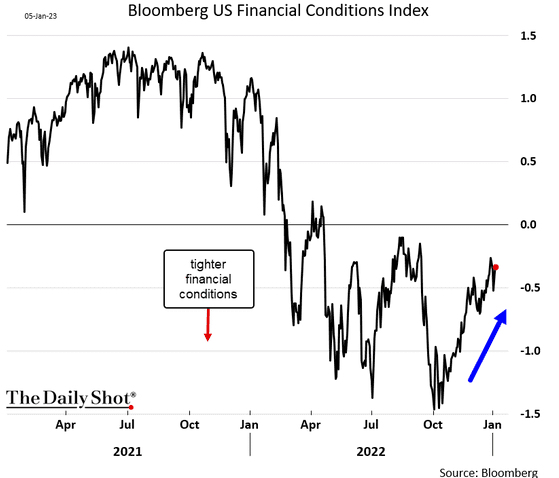

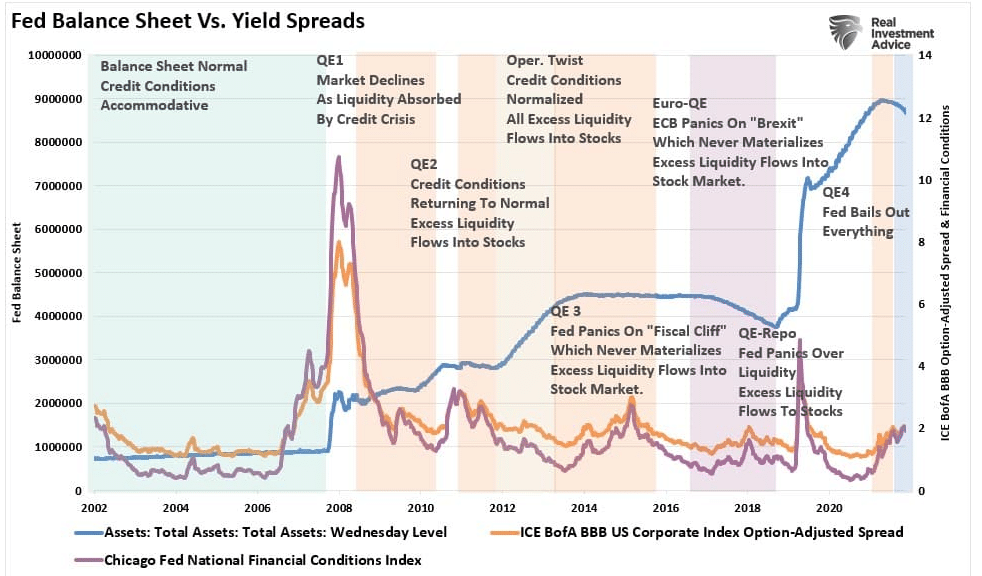

Как мы отмечали ранее, ФРС добивается ужесточения, а не смягчения финансовых условий.

«Более высокие цены активов — это проявление более мягкой, а не более жесткой денежно-кредитной политики. Растущие цены активов способствуют повышению потребительской уверенности и смягчению тех самых финансовых условий, которые ФРС пытается ужесточить. Хотя в условиях повышения процентных ставок и резкого ускорения инфляции финансовые условия в последнее время ужесточились, они остаются мягкими. Пытающаяся обуздать инфляцию ФРС вряд ли считает подобную ситуацию желательной».

FOMC необходимы существенно более жесткие финансовые условия, чтобы темпы экономического роста замедлились, и увеличилась безработица, благодаря чему инфляция снизится в сторону целевых уровней. Ужесточение финансовых условий зависит от нескольких факторов:

• укрепление доллара относительно других валют;

• Расширение спредов на долговых рынках (стресса по бондам в настоящее время нет);

• сокращение ликвидности (количественное ужесточение, QT);

• снижение цен акций.

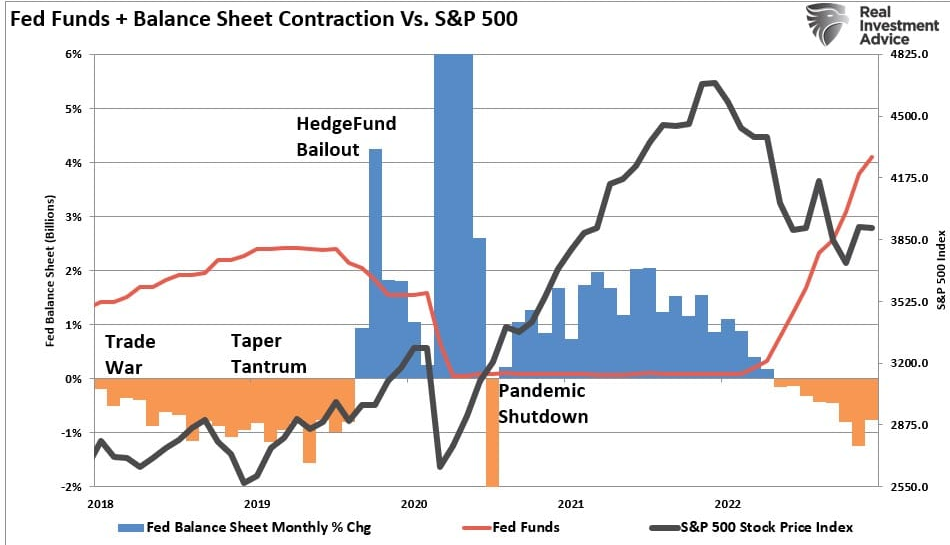

Участникам рынка, наиболее активно ставящим на рост, следует учитывать, что в конечном счете ФРС добивается снижения цен акций. Центробанк изымает ликвидность, сокращая баланс в два раза быстрее, чем в 2018 году. Для тех, кто подзабыл: за последним QT последовало падение рынка на 20% за три месяца. Сейчас же, даже при ослаблении инфляции, до завершения QT остается еще далеко.

Мы отмечали еще в ноябре:

«Будет неудивительно, если спикеры ФРС попытаются добиться снижения цен активов постоянной ястребиной риторикой. Что касается разворота, до него, по-видимому, еще далеко».

Эта же точка зрения выражена в последних протоколах FOMC.

«Участники отметили, что, поскольку финансовые рынки являются важным каналом передачи денежно-кредитной политики, нежелательное смягчение финансовых условий, особенно в том случае, если оно обусловлено неверной интерпретацией реакции Комитета со стороны общественности, усложнит для Комитета задачу восстановления ценовой стабильности. Несколько участников отметили, что медианные оценки участников для надлежащей траектории ставки по федеральным фондам в Сводке экономических прогнозов, которые оказались существенно выше рыночных ожиданий по ключевой ставке, подчеркнули твердую приверженность Комитета возврату инфляции к целевому уровню 2 процента».

Как уже отмечалось, FOMC добивается «контролируемого угасания» цен активов, а не их роста. Участники рынка рано или поздно, как мне кажется, осознают, насколько серьезно FOMC подходит к своей миссии.

Однако надежда умирает последней.

Риски рецессии повысились

В начале 2023 года участники рынка начали сходиться во мнении, что экономика избежит рецессии. Так, например, главный рыночный стратег-аналитик First Franklin Бретт Эвинг, отмечал следующее:

«Мы считаем, что ФРС завершит QT осенью, после чего начнет понижать процентные ставки. Мы не предвидим рецессию какой-либо силы в 2023 году». – Brett Ewing, Chief Market Strategist, First Franklin.

Может быть, именно так и будет. Возможны, разумеется, любые варианты.

Однако этот сценарий, по сути, идет вразрез с устремлениями FOMC. Опять же, если цель заключается в обуздании инфляции, то спрос в экономике должен снизиться. Даже FOMC сейчас признает, что рецессия не исключена.

«Более того, ожидаемый в следующем году вялый рост реальных личных расходов домохозяйств, сдержанные перспективы мировой экономики и устойчиво жесткие финансовые условия, как было сочтено, смещают риски для базового прогноза по экономической активности в реальном выражении в сторону снижения, и экономисты по-прежнему считали возможность рецессии на определенной стадии в следующем году потенциальной альтернативой для базового сценария».

Финансовым рынкам еще предстоит подстроиться под существенно более слабый рост экономики, если даже не будет рецессии.

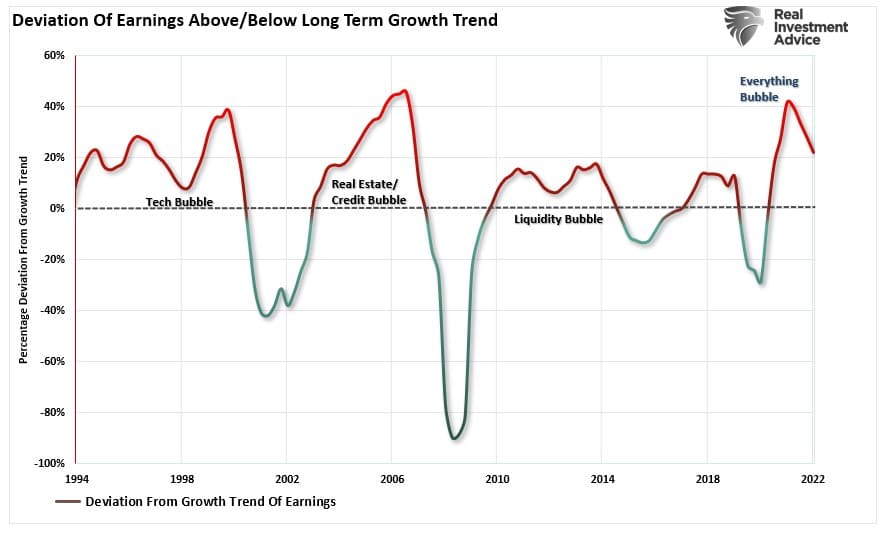

Как уже отмечалось, оценки корпоративных прибылей остаются слишком оптимистичными и отклоняются от долгосрочного тренда роста, хоть они и снизились за последнее время.

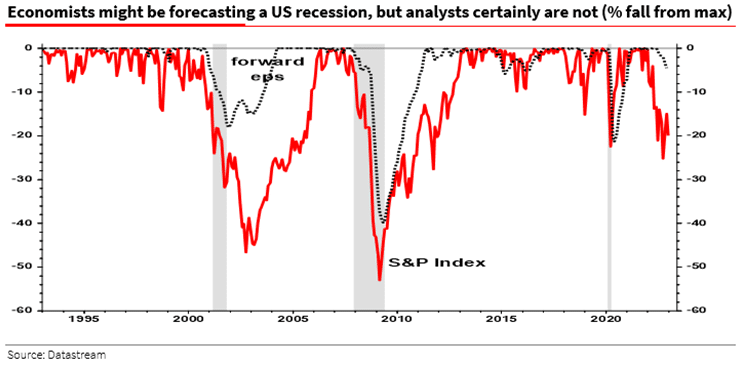

Как недавно отметил мой друг и коллега из Societe Generale Альберт Эдвардс:

«Мне постоянно твердят о том, что это самая ожидаемая за всю историю рецессия, и она наверняка уже отражена в котировках. Однако снижение 12-месячной форвардной оценки по EPS всего на 4% (по сравнению с пиком) говорит об обратном».

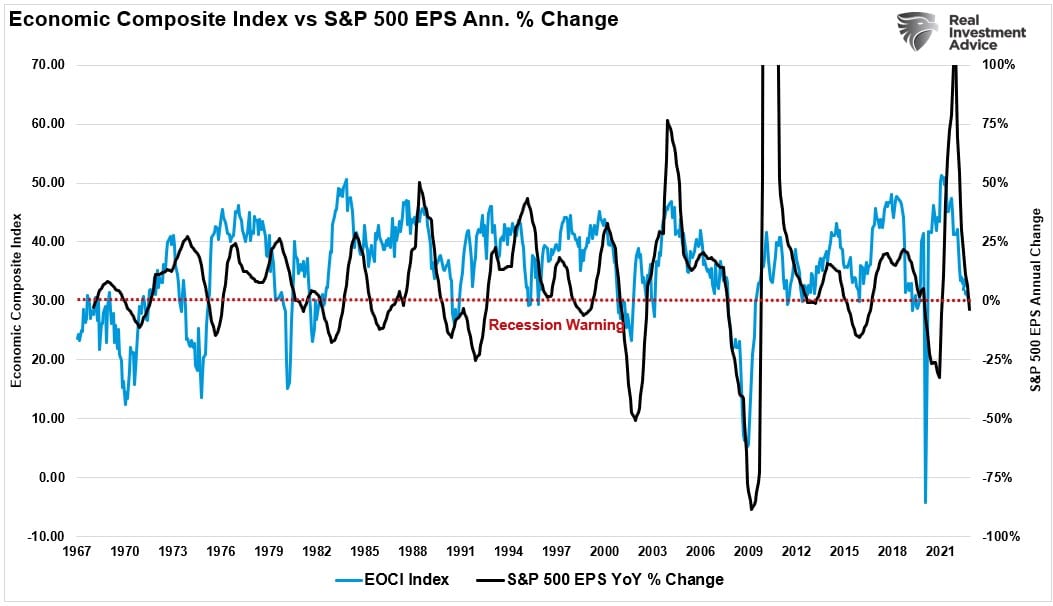

Более того, поток слабых макроэкономических данных свидетельствует о резком повышении риска рецессии. Сюда, к примеру, относится наш широкий составной индекс экономической активности. Если данные ухудшатся еще сильнее, чего и добивается ФРС, это также будет означать сокращение прибыли.

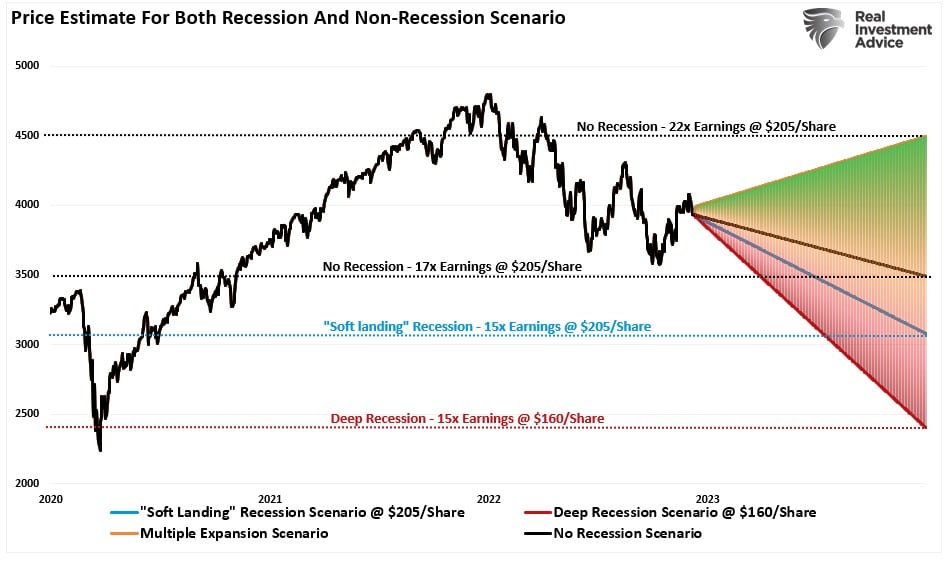

С учетом текущих оценок текущий прогноз для цен активов позднее на этот год чрезвычайно «бычьим» не назовешь.

«Добавив “бычий” сценарий на наш график прогнозов, мы получаем полный диапазон на 2023 год, начиная с 4500 и заканчивая 2400, в зависимости от различных исходов».

«Вот, что нас тревожит в “бычьем” сценарии. Он целиком и полностью зависит от исхода, при котором не будет рецессии, при этом ФРС должна развернуть вспять ужесточение денежно-кредитной политики. Загвоздка в том, что, ЕСЛИ экономика действительно отделается “мягкой посадкой”, у ФРС не будет причины поворачивать вспять сокращение баланса или понижать процентные ставки».

Что еще важнее, «бычий» прогноз проблематичен, поскольку рост цен активов приводит к смягчению финансовых условий, что усложняет для ФРС задачу снижения инфляции. Это также подразумевало бы сохранение сильных трендов занятости и роста заработка, что привело бы к усилению инфляционного давления.

Хотя «бычий» сценарий возможен, в 2023 году ему могут воспрепятствовать многие факторы с учетом того, что акции уже торгуются с весьма высокими оценками. Даже в случае «мягкой посадки» тренды прибыли должны ухудшиться, и в этом случае текущий мультипликатор к прибыли 22x будет сложнее сохранить.

«Быки» по-прежнему пытаются «бороться с ФРС», однако это может стать для них еще более тяжелой задачей, чем многие ожидают.