Мосбиржа готовится запустить торги криптовалютами

Краткие итоги минувшей недели. Доллар укрепился против всех валют Большой десятки. Индекс доллара, обновивший минимумы с апреля 2022 г. на уровне 100,82 п., вырос в итоге на 1% — максимальный недельный прирост с сентября 2022 г. ФРС, ЕЦБ и Банк Англии на прошлой неделе повысили ставки, дали понять, что они приближаются к пиковым уровням. Тем не менее, хотя инфляция замедляется, для обеспечения ценовой стабильности дальнейшее повышение ставок еще является необходимым. ФРС и Банк Англии выразили оптимизм в отношении возможности взять под контроль инфляцию, не вызывая при этом массовой безработицы. Экономика США в январе создала 517 тыс. новых рабочих мест, почти в 2 раза больше, чем в декабре. На столь позитивный результат могли повлиять сезонные корректировки. Тем не менее рынок труда все еще слишком горячий, чтобы ФРС посчитала, что он способствует замедлению ценового давления.

Старт текущей недели. Доллар в первой половине понедельника укреплялся против большинства конкурентов из G10. Пожалуй, только против швейцарского франка (конкурента по статусу защитных валют) доллар терял в цене на старте недели. Самыми слабыми из основных валют были шведская крона и японская иена. Издание Nikkei сообщило, что текущий заместитель главы Банка Японии Масаёси Амамия станет следующим главой Центробанка, поскольку срок полномочий Харухико Куроды истекает в апреле. Амамия — наиболее ярко выраженный «голубь» среди всех потенциальных кандидатов. В свое время он сыграл важную роль в разработке крупномасштабной программы стимулов при управлении Куроды. Поэтому его считают наиболее сильным приверженцем текущей стимулирующей денежно-кредитной политики Банка Японии. Чуть позже правительство официально опровергло информацию Nikkei, заявив, что кандидат еще не выбран окончательно, но иена все равно осталась под давлением.

Европейские фондовые индексы и фьючерсы на американские индексы снизились, так как неожиданно сильный отчет по занятости в США повысил вероятность дальнейшего повышения ставок ФРС. Обеспокоенность по поводу геополитической напряженности между США и Китаем (Штаты решили отложить предстоящую поездку госсекретаря Энтони Блинкена в КНР) также негативно повлияла на настроения инвесторов, поэтому доллар утром в понедельник был бенефициаром сокращения аппетита к риску.

В фокусе на этой неделе

· Понедельник, 6 февраля. Розничные продажи в еврозоне

· Вторник, 7 февраля. Решение Резервного банка Австралии по ставке

· Вторник, 7 февраля. Глава ФРС Джером Пауэлл выступит в Экономическом клубе Вашингтона

· Четверг, 9 февраля. Глава ФРБ Нью-Йорка Джон Уильямс выступит на мероприятии в Нью-Йорке

· Четверг, 9 февраля. Шведский Riksbank объявит решение по ставке

· Четверг, 9 февраля. Президент ЕЦБ Кристин Лагард принимает участие в саммите лидеров ЕС

· Четверг, 9 февраля. Глава Банка Англии Эндрю Бейли выступает перед Комитетом казначейства

· Пятница, 10 февраля. Китай опубликует данные по потребительской инфляции и инфляции цен производителей

· Пятница, 10 февраля. Индекс потребительских настроений Мичиганского университета США

· Пятница, 10 февраля. Выступления представителей ФРС Кристофера Уоллера и Патрика Харкера

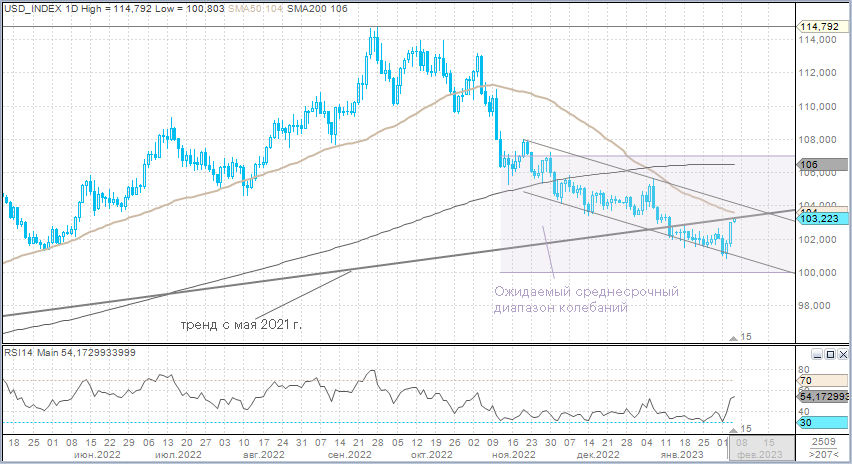

Наш взгляд на перспективы доллара. Недавно опубликованные экономические данные несколько сбивают с толку и не позволяют окончательно определить, кто прав в своих ожиданиях дальнейшей судьбы процентных ставок в США — ФРС или рынок. Мы полагаем, что у ФРС, если судить по текущему набору макроданных, достаточно оснований для повышения ставки в марте на 0,25% до 5%. Предупреждение ФРС о том, что ставка в этом году может подняться выше 5%, во что рынок упорно не верил, уже не кажется блефом со стороны регулятора. Ранее мы отмечали наличие сильных технических сигналов, указывающих на перепроданность доллара. Теперь же к ним добавляются и фундаментальные факторы. В свете опубликованного отчета по занятости настроения рынков рискованных активов кажутся чрезмерно позитивными. Инвесторам, весьма вероятно, придется снять розовые очки, что может способствовать продолжению коррекционного укрепления доллара.

Краткосрочные инфляционные ожидания, которые рассчитывает Мичиганский университет, могут снова подрасти, поскольку цены на энергоносители в январе пошли вверх. Если так и будет, то это подтверждающий фактор в корзину ФРС, которая будет выглядеть более уверенно, до сих пор опасаясь устойчивой базовой инфляции при стабильно снижающейся общей потребительской инфляции. На этой неделе много выступлений представителей Федрезерва. Можно ожидать, что они будут продолжать настаивать на ястребиной позиции регулятора, что может оказать поддержку продолжению коррекции доллара. Наша цель по верхней стороне для индекса доллара 104–104,5 п. Затем доллар может возобновить нисходящую динамику. Мы ожидали коррекцию, но общая тенденция ослабления доллара остается в силе.