Доходы от крупнейшего в РФ нефтяного налога могут удвоиться в марте — Reuters

• Декабрьский ИПЦ, как ожидается, будет свидетельствовать о замедлении инфляции.

• Ведущие американские банки открывают сезон публикации отчетов за четвертый квартал 2022 года.

• На рынке по-прежнему главенствует тема «Плохие новости — это хорошо, а хорошие — плохо».

• Председатель ФРС Пауэлл примет участие в панельной дискуссии.

• Ключевыми драйверами в предстоящие недели будут корпоративные отчеты и инфляция.

• Это моя последняя статья для Investing.com.

Фундаментальная картина

В начале нового года участники рынка сосредоточены на корпоративных отчетах и инфляции как на ключевых драйверах. Инфляция, согласно прогнозам, продолжила замедляться в декабре, тем не менее, темпы роста цен сейчас выше, чем в последние годы. Это создает трудности для потребителей, инвесторов и Федеральной резервной системы (ФРС), которые, несмотря на замедление, по-прежнему имеют дело с высокими темпами инфляции. Публикуемый в четверг индекс потребительских цен (ИПЦ) за декабрь привлечет к себе пристальное внимание инвесторов, рассчитывающих на признаки ослабления ценового давления на потребителей и компании.

На этой неделе также стартует сезон публикации отчетов компаний за четвертый квартал 2022 года. Свои результаты представят многие ведущие американские банки, включая Wells Fargo (NYSE:WFC), Bank of America (NYSE:BAC), JPMorgan Chase (NYSE:JPM), BlackRock (NYSE:BLK), а также UnitedHealth Group (NYSE:UNH).

Инвесторам будет интересно посмотреть, как повышение процентных ставок сказалось на отчетности банков, после того как ФРС дала понять, что не собирается снижать ставки в 2023 году.

Правда в рыночных котировках сейчас закладывается снижение ставок в четвертом квартале этого года с учетом возможной рецессии. Если дела с чистой процентной маржей и доходом у банков обстояли неплохо, то в подразделениях инвестбанкинга, вероятно, сохраняются проблемы из-за низкого числа сделок и размещений.

На прошлой неделе на рынке по-прежнему главенствовала тема «Плохие новости — это хорошо, а хорошие — это плохо», которая присутствует с тех самых пор, как ФРС начала повышать процентные ставки в марте прошлого года.

Председатель ФРС Джером Пауэлл на этой неделе примет участие в панельной дискуссии, и в США также будут опубликованы данные по инфляции за декабрь. Инвесторы и ФРС будут внимательно следить за этими событиями, чтобы понять, верны ли предположения о смягчении позиции центробанка.

Опубликованные на прошлой неделе данные по числу рабочих мест вне сельского хозяйства свидетельствовали о создании 223 000 новых рабочих мест в американской экономике в декабре и снижении уровня безработицы до 3,5%. Однако внимание инвесторов привлекло снижение темпов роста среднего часового заработка, которое позволяет надеяться на замедление повышения процентных ставок ФРС.

Сочетание замедление роста зарплат и снижения деловой активности в секторе услуг может позволить ФРС сбавить темпы повышения ставок на первом заседании года, которое пройдет 1 февраля.

В ближайшие недели инвесторам необходимо следить за корпоративными результатами и инфляцией. Замедление инфляции будет позитивным фактором. С другой стороны, инвесторов продолжает беспокоить риск рецессии и ее последствия для прибылей компаний.

Техническая картина

Источник: Investing.com

Индекс S&P 500 совершил пробой из «медвежьего вымпела», но остается в рамках нисходящего тренда. «Быков» переполняли надежды при каждом отскоке. Всякий раз, когда цена достигала вершины канала, я указывал на то, что предыдущее ралли здесь обрывалось. И всякий раз «быки» меня высмеивали. С тех пор, как я об этом написал в последний раз, ключевой индекс падал пять недель подряд, что соответствует самой длинной череде падений с середины мая, когда S&P 500 снижался семь недель. Проверкой для нисходящего тренда будет скользящая средняя за 200 недель, которую «медведи» не смогли пробить в июне, сентябре и октябре.

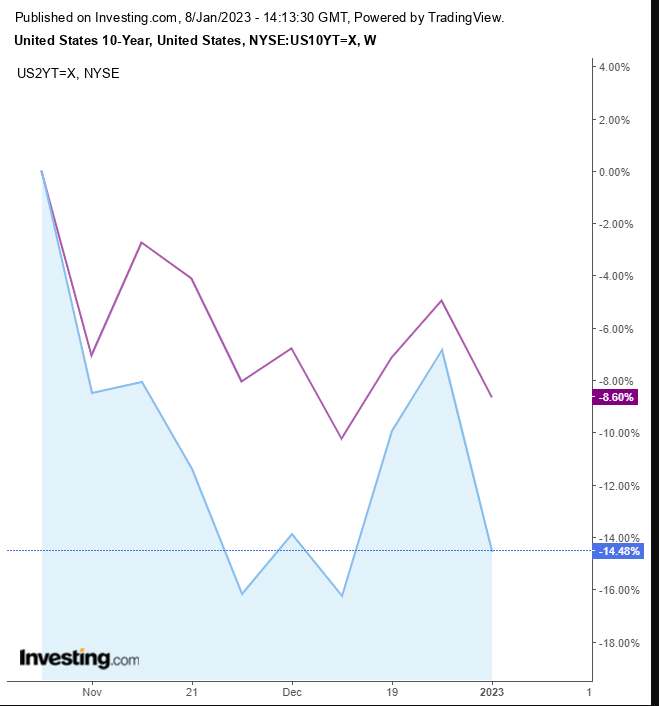

«Быки» на долговом рынке пользуются недавним ралли трежерис с короткими сроками погашения после отчета по занятости за декабрь, свидетельствовавшего о замедлении роста зарплат и снижения активности в секторе услуг. Эти данные породили спекуляции о том, что ФРС, возможно, вскоре завершит свой цикл повышений процентных ставок и может начать смягчение денежно-кредитной политики к концу года.

Ралли сузило разрыв между краткосрочными и долгосрочными ставками, известный как инверсия кривой доходности, которая обычно считается сигналом о потенциальной рецессии. Правда пока не ясно, продолжится ли эта рыночная динамика с учетом волатильности и неопределенности.

Кроме того, между финансовыми рынками и руководителями ФРС существуют значительные разногласия. Центробанк планирует продолжить повышать ставки до тех пор, пока инфляция не достигнет целевого уровня 2%.

Прийя Мисра, директор стратегии по ставкам в TD Securities, отметила в комментариях для Bloomberg, что рынок заблуждается, ожидая снижения ставок. По ее мнению, ФРС поднимет ключевую ставку примерно до 5,5% и будет удерживать ее на этом уровне в течение всего года. В этом случае доходность 10-летних казначейских облигаций США может снизиться еще сильнее относительно доходности 2-летних облигаций.

Если макроданные будут свидетельствовать о сохранении инфляции и устойчивости экономики, повышение доходности может продолжиться, поскольку рынок перестанет закладывать в котировках смягчение денежно-кредитной политики.

Источник: Investing.com

Трейдеры свопами прогнозируют, что ФРС продолжит повышать ключевую ставку до тех пор, пока она не достигнет в июне уровня чуть ниже 5%, после чего она будет снижена примерно до 4,5% к концу года. Правильность этой точки зрения может оказаться под вопросом, если декабрьский ИПЦ будет свидетельствовать о более высоких, чем ожидалось, темпах инфляции, или если руководители ФРС, включая председателя Пауэлла, выступят с соответствующими публичными заявлениями.

По мнению некоторых аналитиков, если экономика справится с повышением ставок и избежит спада, когда ФРС завершит ужесточение денежно-кредитной политики, то долгосрочная доходность вернется на нормальные уровни, когда страхи инфляции рассеются.

Источник: Investing.com

Доллар торгуется в диапазоне шестую неделю подряд, опустившись к 50-недельной скользящей средней. На дневном таймфрейме была зафиксирована серия более низких пиков и более низких минимумов, но на недельном таймфрейме сохраняется восходящий тренд. Цена упала ниже первой линии восходящего тренда в конце октября, при этом оставаясь выше линии восходящего тренда с минимума мая 2021 года.

Недельные скользящие средние остаются «бычьими», причем каждая из них находится выше более долгосрочной, что говорит о возросшей устойчивости цены. Однако на дневном таймфрейме 50-дневная MA на прошлой неделе опустилась ниже 200-дневной MA, в результате чего на графике образовался «крест смерти».

Тот факт, что доллар торгуется в боковике, может смягчить это неприятное техническое событие, поскольку посылаемый «крестом смерти» сигнал обладает наибольшей силой, когда цена движется. Падение ниже следующей линии восходящего тренда усилит «медвежий» импульс.

Источник: Investing.com

Золото закрылось на максимумах с 10 июня, при этом 50-дневная MA, похоже, вскоре покажет «золотой крест» — фигуру, противоположную «кресту смерти» по доллару. В своей статье от 12 декабря я объяснил, почему цены на золото могут достигнуть уровня $1950. Они по-прежнему движутся к этой цели.

Биткоин вяло торгуется ниже $17 000, оставаясь в боковом диапазоне с 9 ноября. Год назад биткоин стоил почти $43 000, и консенсус-прогноз тогда говорил о том, что он достигнет заоблачных высот. Я же прогнозировал, что эта ведущая криптовалюта упадет до $30, и, если это действительно произойдет, далее она нацелится на $0. Я по-прежнему так считаю.

Трейдеры на рынке нефти пытаются оценить, насколько вероятна рецессия, что во многом зависит от «ястребиности» ФРС. «Быки» надеются, что нормализация экономической активности в Китае способствует повышению спроса и подтолкнет цену нефти вверх.

Источник: Investing.com

В моей статье от 25 июля я во второй раз объяснял, почему цены на нефть упадут в сторону $56. Нефть тогда торговалась по $95. Остерегайтесь потенциального паттерна «голова и плечи». Если цена достигнет нового минимума, нисходящий тренд продолжится.

До свидания!

Это моя последняя статья для Investing.com. Менее чем за шесть лет я написал в общей сложности 2383 статьи. Надеюсь, у меня получилось поделиться с вами своим опытом. Да, без споров с читателями не обошлось, но это было (по крайней мере для меня) очень занятно.

Напоследок мне хотелось бы сказать вам следующее: торговля на рынке — это не про то, как можно быстро разбогатеть. Любое дело требует больших усилий, особенно зарабатывание себе на жизнь торговлей на рынках. Для этого необходим капитал и трезвое мышление, а также информация и способность ее понимать. В торговле вы управляете везением, пытаясь оказаться на правильной стороне статистики. Так что даже не пытайтесь торговать, если вы не настроены серьезно и не готовы преодолеть трудности на пути к успеху. Пускай это будет для вас моим советом. Удачи!

P.S. Вы можете найти меня в соцсетях.

***

Инструмент InvestingPro+ предоставляет доступ к информации о бумагах более чем 135 тысяч компаний, из которых можно выбрать самые быстрорастущие или самые недооцененные акции, используя профессиональные данные, инструменты и идеи. Подробнее