Нефтяная компания «Роснефть» (MCX:ROSN) опубликовала в среду, 7 декабря, некоторые операционные и финансовые показатели по МСФО за 9 месяцев 2022 года.

Ключевые цифры III квартала 2022 г.

· Выручка снизилась на 12,5% г/г до 2,03 трлн руб.

· Чистая прибыль упала на 49,4% г/г до 159 млрд руб.

· Капзатраты выросли на 30,0% г/г до 295 млрд руб.

Наш взгляд на событие

Алексей Кокин, эксперт «Открытие Research», главный аналитик «Открытие Инвестиции», нефтегазовый сектор.

Расчетный дивиденд за III квартал 2022 г. — 7,5 руб./акция с доходностью 2,3%. Наши ожидания по дивиденду за 9 месяцев 2022 г. — 25–30 руб., из них за III кв. — 4,6–9,6 руб. Таким образом, расчетный дивиденд находится в пределах этого диапазона, близко к середине. Для сравнения, промежуточный дивиденд за 2022 г., основанный на чистой прибыли за I полугодие — 20,39 руб./акция.

Падение чистой прибыли в III квартале вызвано, в частности, убытком 56 млрд руб., связанным с введением внешнего управления на НПЗ компании в Германии. Без него чистая прибыль, по моей оценке, снизилась бы в III квартале на 35%, а не 49% г/г. Однако не жду, что Роснефть скорректирует базу дивидендов на этот убыток (пока не было прецедентов).

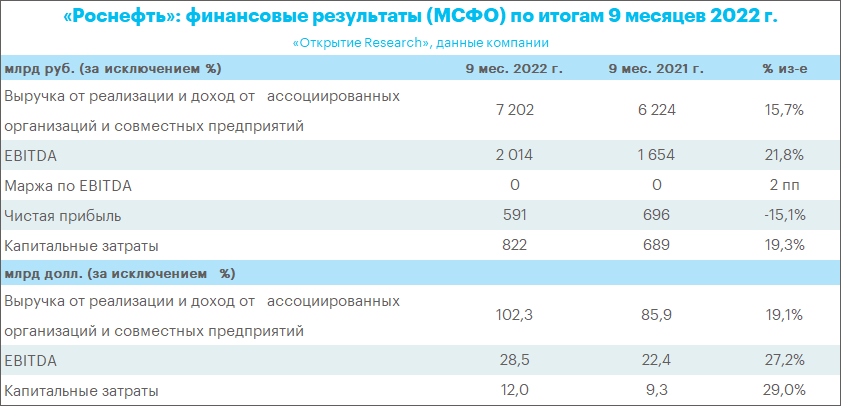

Другие данные приведены частично и не позволяют понять динамику за III квартал. В целом за все 9 месяцев EBITDA выросла на 21,8% г/г до 2 014 млрд руб. Добыча жидких углеводородов осталась на уровне прошлого года (3,81 мбс), газа — выросла на 10,8% до 1,16 млн бнэ/с за счет роста на «Роспане» и запуска Харампурского проекта. На 3,3% до 86,9 млн т вырос за 9 мес. сбыт сырой нефти, а переработка уменьшилась на 11% до 71 млн т. Показательно, что продажи в Азию за 9 мес. выросли на 31% до 52,4 млн тонн и составили 68% от экспорта нефти в Дальнее Зарубежье. В III квартале их доля в экспорте в ДЗ выросла до 77%. Это отражает переориентацию потоков в Азию, которую мы также наблюдаем по России на агрегированном уровне.

В прогнозе дивиденда за IV квартал. 2022 г. мы ориентируемся на расчетный дивиденд за III квартал — 7,5 руб. Цены на нефть продолжают снижаться, возникают затраты на обход санкций, возможны новые списания. В результате расчетный дивиденд за 2022 г. — около 35 руб. с доходностью 10,5%.

Дивиденды

Совет директоров «Роснефти» в середине ноября рекомендовал промежуточный дивиденд за 9 месяцев 2022 г. в размере 20,39 руб. на акцию. Внеочередное общее собрание акционеров назначено на 23 декабря. В случае одобрения выплаты, акции, чтобы попасть в дивиденды, необходимо купить до 10 января 2023 года (отсечка 12 января). Срок выплаты — не позднее 26 января для профучастников рынка и доверительных управляющих и не позднее 16 февраля для прочих акционеров. Дивидендная доходность — 6,1% в текущем моменте.

Что делать инвестору

«Роснефть» платит дивиденды в соответствии со своей дивидендной политикой, что, безусловно, является позитивным моментом в текущих реалиях. Не исключаем, что в случае просадок бумаги будут выкупаться перед дивидендной отсечкой.

Если говорить о дивидендных историях в секторе, то мы можем отметить префы «Татнефти». По данным компании, около 34% ее уставного капитала принадлежит юрлицам под контролем Республики Татарстан, и потому дивиденды «Татнефти» являются важной статьей дохода для республиканского бюджета. Отсюда регулярность и стабильность выплат, на которые компания направляет не менее 50% большей из чистой прибыли по МСФО или РСБУ, хотя потенциальномогла бы направлять еще больше. У нас есть актуальная идея по акциям TATNP, цель 434,9 руб.

Считаем, что дивидендный потенциал выше и у «Лукойла» (MCX:LKOH). У нас есть идея по бумагам LKOH, цель 5367 руб. Чтобы рассчитывать на двойные дивиденды компании в общей сумме 793 руб. на акцию, «Лукойл» необходимо купить до 19 декабря (отсечка 21 декабря 2022 г.).

Отметим, что префы «Башнефти» (MCX:BANE) также являются привлекательной дивидендной историей. Дивполитика предполагает выплату акционерам 25% чистой прибыли по МСФО, что компания и делает на ежегодной основе. Учитывая крайне благоприятную конъюнктуру на рынке нефти в совокупности со слабым рублем в первой половине текущего года, итоговые дивиденды могут принести инвесторам очень солидную доходность.

Динамика акций

Акции «Роснефти» в среду, 7 декабря, по состоянию на 14:50 мск дешевели на 1,1% до 332,45 руб. Это была худшая динамика в секторе. Индекс МосБиржи в тот же момент снижался на 1,1%, поэтому бумага в целом смотрелась по рынку.

Средний торговый объем за последние 20 дней (1,353 млрд руб.) на 32% ниже среднего показателя за 3 месяца (2 млрд руб.). При этом у всех представителей сектора «Нефти и газа» краткосрочные объемы снизились.

За последние 5 торговых дней акции «Роснефти» подешевели на 1%, с начала текущего квартала +27%, с начала года -45%.

Какую акцию купить во время следующих торгов?

Вычислительные возможности ИИ меняют рынок акций. ProPicks AI от Investing.com включает 6 выигрышных портфелей акций, отобранных нашим продвинутым ИИ. Только в 2024 году ProPicks AI выявил 2 акции, которые выросли более чем на 150%, 4 дополнительных акции, которые подскочили более чем на 30%, и еще 3 акции, которые поднялись более чем на 25%. Какая акция будет следующей?

Получить доступ к ProPicks на основе ИИ