Южная Корея усилит борьбу с незаконным экспортом автомобилей в Россию

• Карл Айкан — один из величайших инвесторов в стоимость.

• Как и Уоррен Баффетт, в этом году Айкан сделал большую ставку на нефтегазовые компании.

• Давайте внимательно изучим состав портфеля этого легендарного инвестора вместе с InvestingPro.

Карл Айкан родился в Куинс, Нью-Йорк, 16 февраля 1936 года. Айкан изучал философию и чуть было не стал врачом. Свою карьеру в сфере инвестиций он начал в компании Dreyfus & Co. в роли биржевого брокера. Дела у Айкана пошли в гору, когда он работал с опционами сначала в Tessel Patrick & Co и затем в Gruntal & Co, где он в конечном счете возглавил отдел опционов.

Однако по-настоящему большой успех пришел к Айкану чуть позднее, когда один из членов его семьи помог профинансировать его идею, заключавшуюся в скупке крупных долей в проблемных компаниях с тем, чтобы помочь им улучшить свои показатели и затем перепродать бумаги с огромной прибылью. Именно так появилась на свет компания Icahn & Co., а остальное, как говорится, это уже история.

Айкан создал международный конгломерат, оказавший огромное влияние на инвестиционный мир. И по сей день он широко известен благодаря своей способности находить «необработанные бриллианты», но только при условии интересного и привлекательного соотношения риска и вознаграждения. Как и Уоррен Баффетт, Айкан относится к числу убежденных сторонников инвестирования в стоимость.

Портфель Карла Айкана

Теперь давайте посмотрим на текущий состав портфеля Карла Айкана с помощью инструмента InvestingPro.

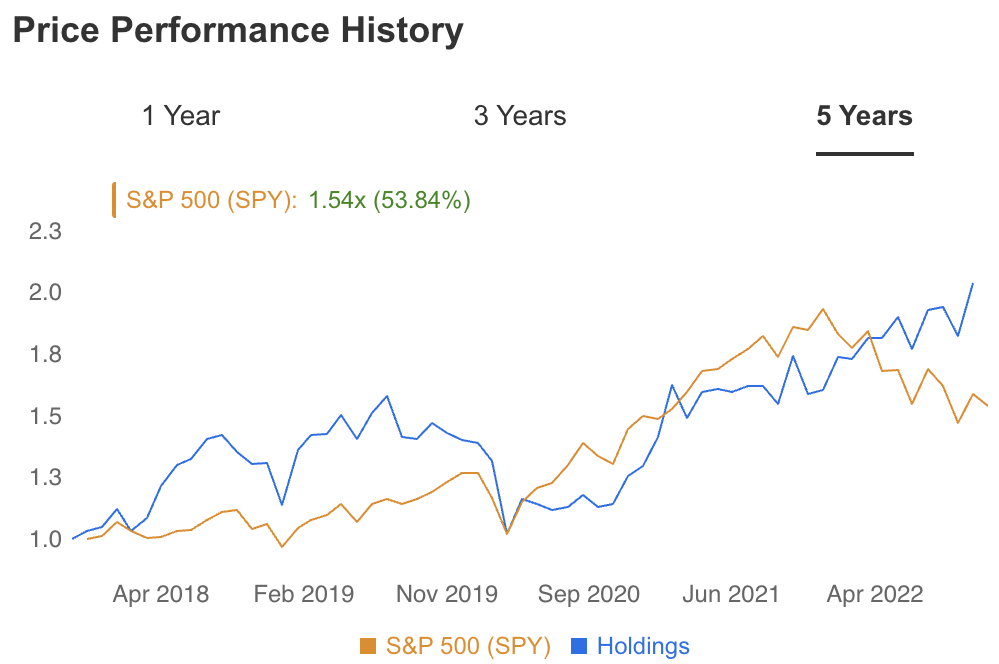

На графике ниже можно проследить эволюцию его портфеля и аккумулированную прибыльность. Тренд явно восходящий. Это, несомненно, успех.

На втором графике прибыльность портфеля Айкана сопоставляется с динамикой индекса S&P 500 за последние пять лет.

Текущая разбивка портфеля Айкана по секторам выглядит следующим образом:

- промышленные конгломераты (64,1%);

- нефть, газ и топливо (18,1%);

- технологическое оборудование (3,7%);

- электроэнергетика (3,5%);

- потребительские товары длительного пользования (3,0%);

- газоснабжение (2,1%);

- торговые компании и дистрибьюторы (1,7%);

- фармацевтика (1,4%);

- компоненты для автомобилей (1,0%);

- ИТ-услуги (0,8%);

- химпроизводство (0,4%);

- оборудование и расходные материалы для здравоохранения (0,3%).

Давайте посмотрим на пять крупнейших компонентов портфеля Айкана, то есть на пять доминирующих в нем акций с самым высоким весом (по данным последнего официального отчета).

1. Icahn Enterprises

Icahn Enterprises (NASDAQ:IEP) — это образованный в 1987 году диверсифицированный холдинговый конгломерат, управляющий счетами Айкана примерно на 64,1% портфеля.

Инвестиции, энергетика, автомобилестроение, упаковка для продуктов питания, недвижимость, интерьер и фармацевтика — этот конгломерат активен в самых разных отраслях.

Согласно текущему прогнозу, прибыль на акцию (EPS) в следующем квартале может вырасти до $0,15. Дивиденд будет выплачен в декабре.

2. CVR Energy

Компания CVR Energy Inc (NYSE:CVI) была основана в 1906 году и с тех пор принесла своим инвесторам огромную прибыль.

CVR Energy занимается переработкой нефти и производством азотных удобрений в США и занимает второе место в портфеле Айкана с долей 11,4%.

Рынок ждет роста EPS компании в следующем квартале до $1,62 после серии сильных результатов в этом году на фоне повышения мировых цен на энергоносители. Дивиденд компания выплатит 21 ноября.

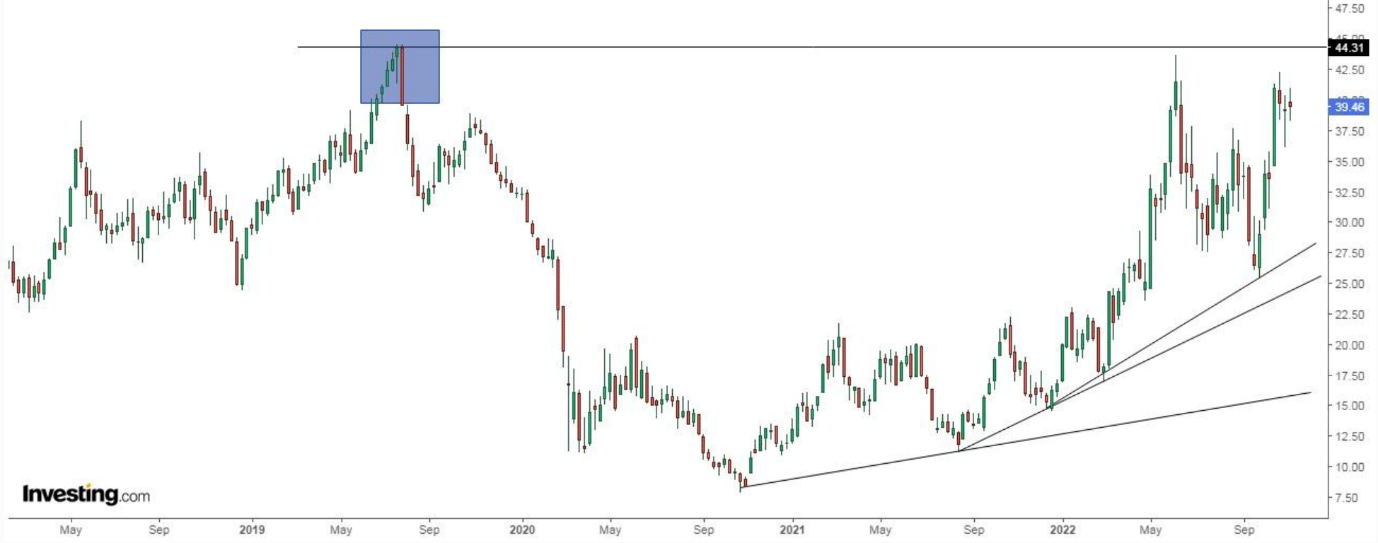

3. Cheniere Energy

Cheniere Energy (NYSE:LNG) — это нефтегазовая компания, главным образом сосредоточенная на сжиженном природном газе. В феврале 2016 года она стала первой американской компанией, экспортировавшей СПГ. С 2018 года Cheniere Energy входит в список Fortune 500.

Она занимает третье место в портфеле Айкана с долей 3,6%.

Компания выплатила свой последний дивиденд в сентябре. Дата следующих выплат пока не был объявлена. Согласно текущему прогнозу, EPS в следующем квартале может вырасти до $6,77. Результаты за четвертый квартал будут опубликованы 23 февраля 2023 года.

4. FirstEnergy

FirstEnergy Corporation (NYSE:FE) — это электрогенерирующая компания, сформированная в 1997 году в результате слияния Ohio Edison и Centerior Energy.

Дочерние и аффилированные с Centerior Energy компании занимаются дистрибуцией, передачей и генерацией электроэнергии, предоставляют услуги по управлению энергоснабжением и прочие услуги. Входящие в состав Centerior Energy десять электроэнергетических компаний-операторов образуют одну из крупнейших в США коммунальных сетей во владении инвесторов.

Centerior Energy занимает четвертое место в портфеле Айкана с долей 3,5%.

Дивидендная доходность компании составляет 4,1%, что существенно выше среднего показателя по отрасли 1,02%.

Согласно текущему прогнозу, EPS в следующем квартале может вырасти до $0,53 с $0,46. Результаты за четвертый квартал будут опубликованы 9 февраля 2023 года.

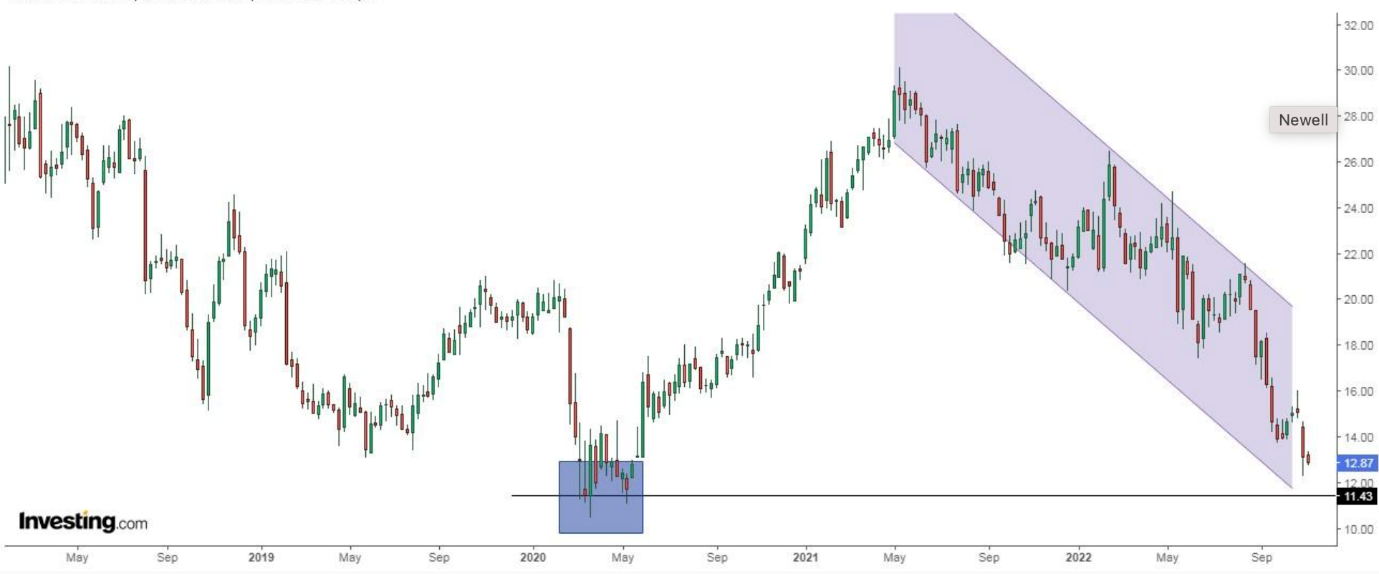

5. Newell Brands

Newell Brands (NASDAQ:{{8345|NWL}]) — это американская транснациональная компания, специализирующаяся на офисном оборудовании и принадлежностях для письма.

Она владеет более 100 брендов с мировым именем, включая Rotring, Paper Mate и Parker.

Согласно текущему прогнозу, прибыль на акцию в следующем квартале может вырасти до $0,45 с $0,12. Результаты за четвертый квартал 2022 года будут опубликованы 10 февраля 2023 года.

Дисклеймер: Автор в настоящее время не владеет позициями в упомянутых в этой статье ценных бумагах.