Крутое пике Boeing: акции обрушились, но Уолл-стрит ждет взлета на 34%

- Широкомасштабные распродажи, наблюдавшиеся на американском фондовом рынке в первые девять месяцев 2022 года, похоже, приостановились, по крайней мере пока.

- Промежуточные выборы в США могут придать акциям новый импульс в ближайшие месяцы.

- Однако инвесторам не стоит слишком сильно радоваться, поскольку риски сохраняются.

Американский рынок акций уверенно восстановился в октябре: индекс S&P 500 подскочил на 8,8%. Ноябрь начался чуть менее удачно, и ключевой американский индекс опустился на 1,68% за первые пять торговых сессий. И тем не менее сейчас очевидно, что широкомасштабные распродажи, наблюдавшиеся на фондовом рынке в первые девять месяцев 2022 года, приостановились, по крайней мере пока.

Состоявшиеся в США накануне промежуточные выборы могут придать рынку акций свежий «бычий» импульс, если изменится расстановка сил в Палате представителей или Сенате. Кроме того, в прошлом акции в США обычно росли после промежуточных выборов независимо от победителя.

Однако, как обычно, нам не следует слишком сильно радоваться по поводу текущей фазы рынка. То же самое можно было бы сказать о чрезмерном пессимизме, наблюдавшемся ранее в этом году. Главное — это всегда действовать рационально и четко.

Давайте остановимся на этом поподробнее.

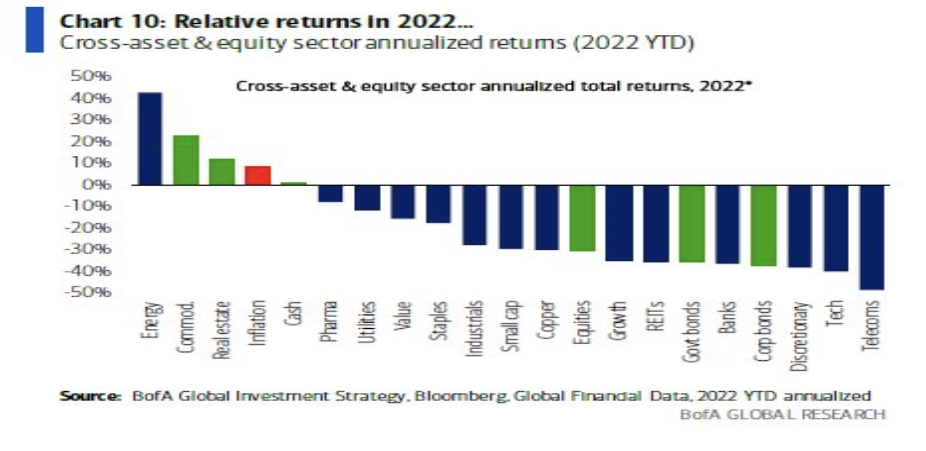

Ниже приводится информация о динамике различных секторов активов за истекший период года. Как можно видеть, на общем фоне выделились нефтегазовый, сырьевой сектор и сектор недвижимости. Среди аутсайдеров оказались технологические и телекоммуникационные компании.

Источник: BofA

Так действительно ли мы имеем дело с «медвежьим» рынком или (невероятно сильной) коррекцией в рамках долгосрочного «бычьего» рынка, начавшегося в 2009 году?

Как можно видеть на приведенном выше графике, оценка акций (в данном случае коэффициент P/E для S&P 500) при достижении дна «медвежьим» рынком в среднем составляет примерно 11,7. Сейчас же это значение колеблется в районе 16,7, а это значит, что выше оценка на дне рынка была лишь в 2002 году.

Здесь важно учитывать, что самое резкое падение до сих пор (если октябрьский минимум действительно окажется окончательным) составило порядка 27,6% — это немало, но не так ужасно по историческим меркам.

Опять же, нам еще предстоит понять, был ли минимум октября дном для рынка. И тем не менее в последние месяцы я начал постепенно вкладываться в диверсифицированные ETF и акции отдельных компаний с прицелом на длинный горизонт.

Я также покупаю акции отдельных компаний с прицелом на короткий горизонт с учетом их потенциальной недооцененности на текущих уровнях, правда сначала я провожу тщательный анализ. Недавно у меня получилось заработать на акциях Meta Platforms (NASDAQ:META) (признана в России экстремистской организацией и запрещена) и Netflix (NASDAQ:NFLX).

Покупать при повсеместном росте, конечно же, проще с психологической точки зрения. Сложно покупать, когда все на рынке падает. Кто-то может посчитать вас сумасшедшим, пока продолжается «медвежий» рынок, но в итоге вы пожнете плоды этих покупок.

Как недавно отметил соучредитель Carlyle Group Давид Рубенштейн:

«Не стоит сейчас бояться покупать. Огромные состояния в инвестиционном мире зачастую зарабатываются благодаря покупкам с дисконтом».

Посмотрим, справедливой ли окажется эта фраза на сей раз.

Пока же мне хотелось бы услышать ваш ответ на следующий вопрос: достигли ли мы дна?

Вы можете поделиться своим мнением в комментариях.

Дисклеймер: Автор закрыл свои позиции в акциях Netflix и Meta. Он по-прежнему держит длинную позицию по S&P 500.