Стратег: S&P 500 готовится к значительному движению

В последние месяцы Bitcoin демонстрирует рекордную обратную корреляцию с реальной доходностью 10-летних американских облигаций. Это в очередной раз подчеркивает высокую взаимосвязь криптовалюты с остальным финансовым миром и намекает на новый виток снижения вслед за повышением ставки ФРС.

Доходность облигаций растет вслед за повышением ключевой ставки ФРС. В марте реальная ставка дохода (то есть с поправкой на инфляцию) по 10-летним облигациям вышла на положительную территорию, что совпало с кризисом на криптовалютном рынке, а обратная корреляция между ней и Bitcoin достигла к июлю -0,95.

ФРС повышает ставки, делая заимствования более дорогими и вынуждая капитал перетекать из рисковых активов в защитные. Распродаже подвергся не только криптовалютный, но и фондовый рынок. Сейчас ставка ФРС составляет 2,5%, но регулятор не собирается на этом останавливаться.

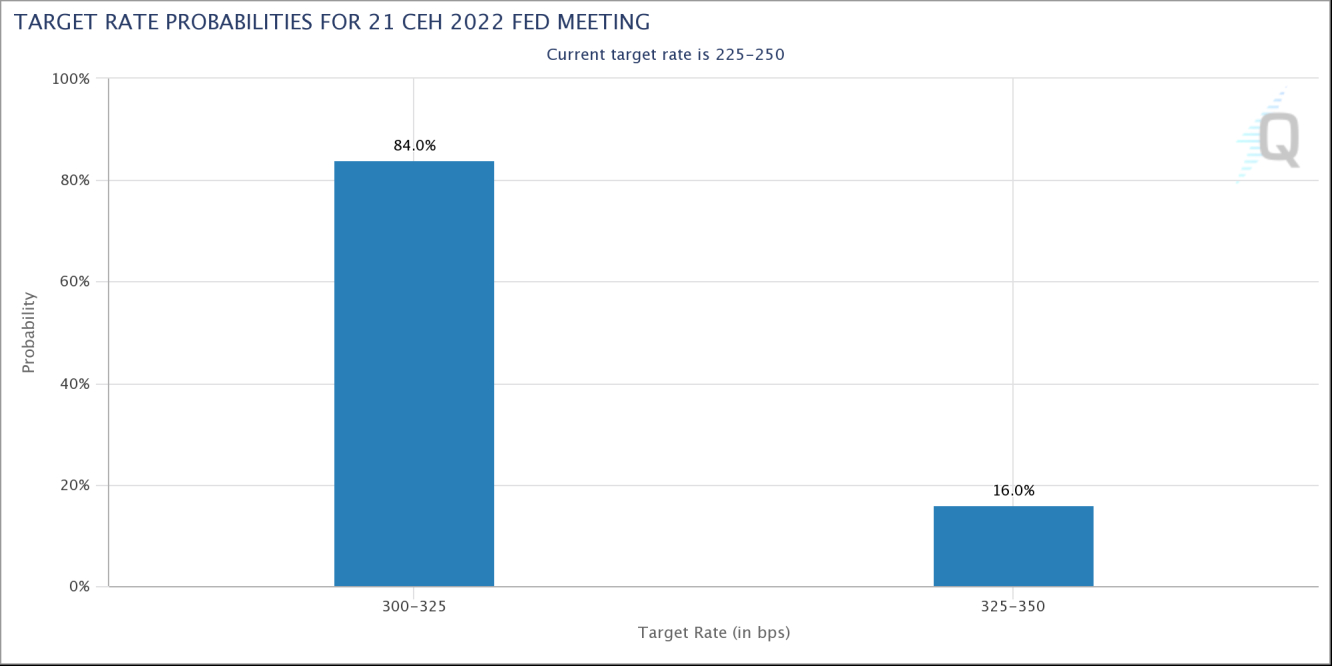

ФРС вынуждена повышать ставку, так как инфляция в США сохраняется высокой (8,3% в августе), а базовая инфляция, с вычетом цен на продукты питания и энергоносители, продолжает расти (6,3% при прогнозе в 6,1%). С вероятностью в 84% на завтрашнем заседании регулятор поднимет ставку еще на 0,75%.

Вслед за очередным повышением ставки вырастет доходность облигаций, которая в последнее время сильно коррелирует со стоимостью Bitcoin. Коэффициент корреляции измеряется в пределах от 1 до -1, что при показателе в -0,95 намекает на падение Bitcoin ниже $18 тыс.

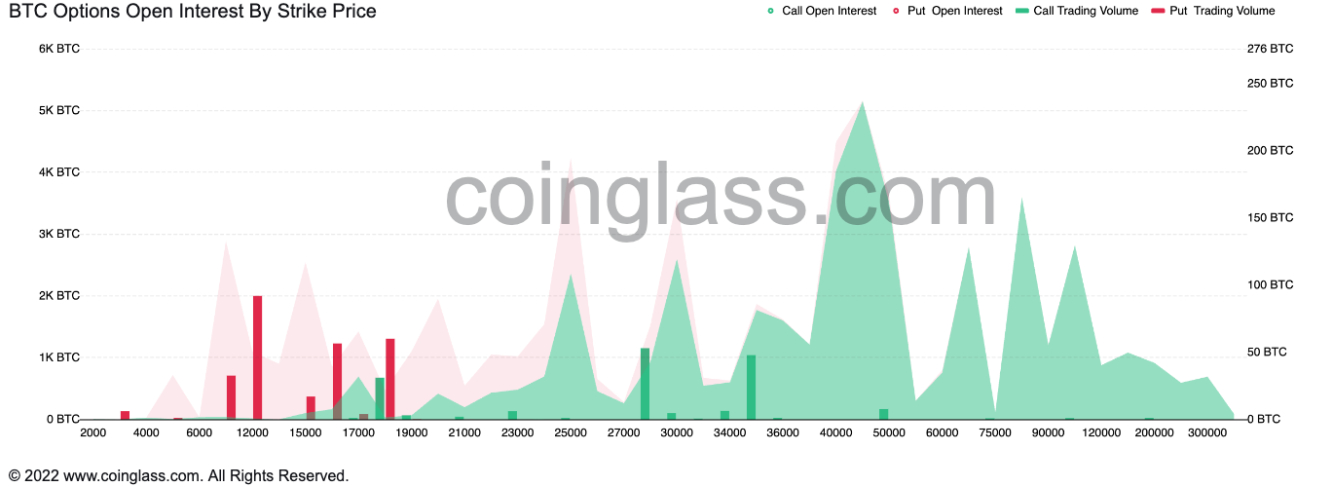

Судя по опционам на Bitcoin с истечением на конец 2022 года, большинство трейдеров ожидают падение криптовалюты в район $12 тыс.

Это согласуется с обновленным прогнозом от Goldman Sachs: к концу года ключевая ставка достигнет 3,75% - 4%, а фондовый рынок рухнет на 26% от текущих уровней. Напротив, если ФРС смягчит риторику, появится повод для восстановления рисковых активов.

Аналитическая группа StormGain