Добыча нефти в России упала до минимума с августа 2025 года

• В результате резкого ралли индекс S&P 500 вернулся на территорию перекупленности.

• Прогнозы прибыли для индекса сейчас снижаются.

• Возврат к среднему историческому мультипликатору P/E означал бы уровень 3950 по S&P 500.

Рынок акций мощно вырос за последние две недели, что нашло отражение в резком повышении индекса S&P 500. При этом важных результатов рынок не достиг, а скорость ралли скорее принесла больше вреда, чем пользы. Теперь S&P 500 снова оказался на территории перекупленности, но, что еще хуже, начали снижаться прогнозы прибыли на этот и будущий год.

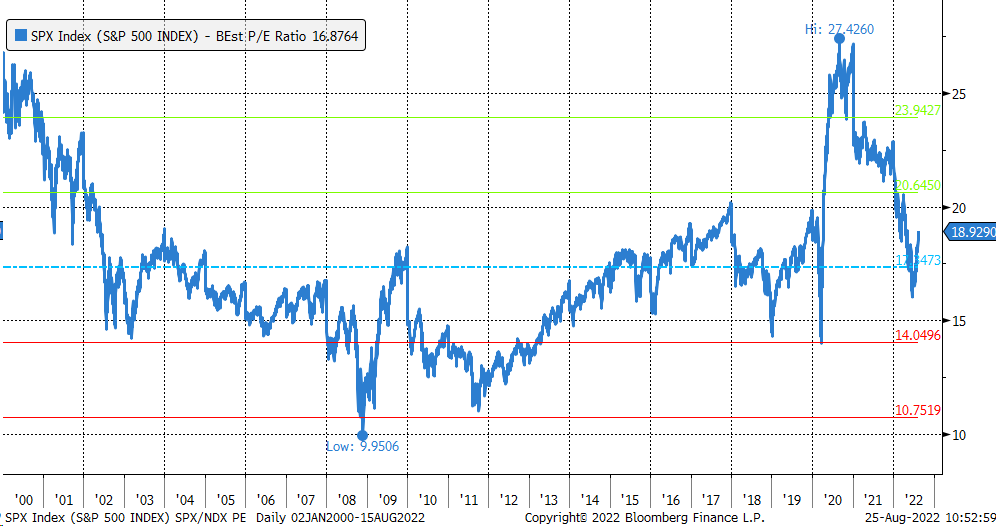

По сравнению с серединой июня, когда рынок достиг последних минимумов, мультипликатор P/E для S&P 500 с прибылью за 2022 год вырос до 18,9 с 16,0. Это огромное изменение для такого короткого промежутка времени, и в результате него S&P 500 сейчас очень дорог по историческим меркам. За период с 1990 года средний P/E для индекса составляет 17,4.

Если говорить об оценке S&P 500, то также следует учитывать тот факт, что процентные ставки в течение этого же периода были очень волатильными, но, что важнее, они выросли, а в некоторых случаях даже вернулись на июньские максимумы.

В итоге спред между доходностью прибылей (обратное соотношение P/E) и доходностью 10-летних трежерис составляет сейчас всего 2,37%. Последний раз эта премия за риск по акциям составляла порядка 2,37% осенью 2018 года, а ниже она была только в апреле 2022 года. В обоих случаях на рынке акций произошло сильное падение.

Прогнозы прибыли снижаются

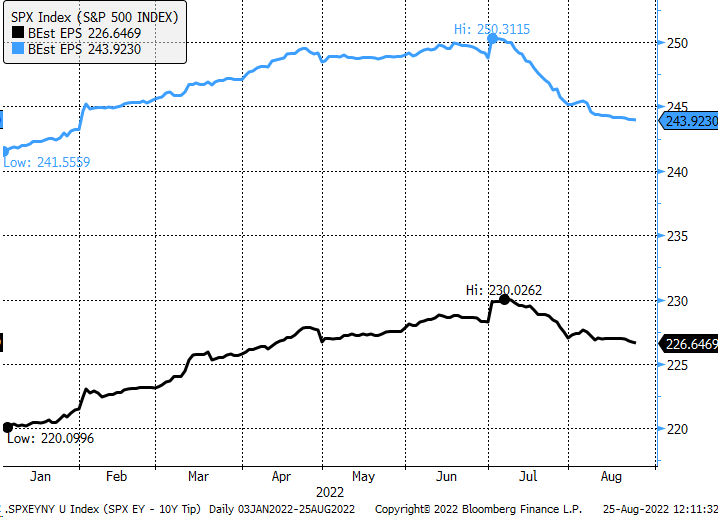

Повышению мультипликатора P/E и доходности прибыли способствует снижение прогнозов прибыли. Оно пока было не таким значительным, но, чем сильнее снижаются оценки, и чем дальше восстанавливается рынок акций, тем выше будет становиться мультипликатор P/E.

По состоянию на 24 августа прогноз прибыли S&P 500 за 2022 год снизился на 3,4%, до $226,65 на акцию с пика $230,02 на акцию. Прогноз на 2023 год опустился до $243,92 на акцию с $250,31 в начале июля, или на 2,5%. Снижение минимальное, но тренд негативный.

Снижающиеся оценки прибыли и повышающиеся процентные ставки толкают индекс S&P 500 обратно на территорию перекупленности. В то же время благодаря нынешнему ралли рынок восполнил часть потерь, однако дальше акциям будет трудно продолжать рост с фундаментальной точки зрения, если только не начнут существенно снижаться процентные ставки и не станут улучшаться оценки прибыли.

Возможно, справедливая цена сейчас составляет 3950

Импульс, естественно, может быть очень мощной силой, и именно он подтолкнул индекс выше, назад на территорию перекупленности. Однако рано или поздно фундаментальные факторы начнут снова влиять на рынок, и мультипликатор для S&P 500 тогда может опуститься до среднего по историческим меркам значения около 17,4, что будет означать уровень 3950 по индексу, или даже упасть до июньского минимума 16. Учитывая неопределенность вокруг состояния экономики и траектории денежно-кредитной политики, падение к 16 реально. Если оно произойдет, S&P 500 вернется в район 3625.

А пока рынок продолжает балансировать между импульсом и фундаментальными факторами, будет сохраняться повышенная волатильность. В этом можно быть уверенными.

Дисклеймер: Графики использованы с разрешения Bloomberg Finance L.P. Статья содержит независимые комментарии, которые могут быть использованы исключительно в информационных и образовательных целях. Майкл Крамер является членом и консультантом (IAR) фирмы Mott Capital Management. Г-н Майкл не аффилирован с этой компанией и не входит в состав правления какой-либо из связанных с ней компании, выпустившей настоящие акции. Все изложенные в этом анализе или рыночном обзоре точки зрения и аналитические выкладки отражают исключительно мнение Майкла Крамера. Читателям не следует рассматривать какие-либо высказанные Майклом Крамером мнения, взгляды или прогнозы в качестве конкретного совета или рекомендации купить или продать конкретные ценные бумаги или следовать конкретной стратегии. В своем анализе Майкл Крамер отталкивается от надежной на его взгляд информации и данных независимых исследований, однако ни сам Майкл Крамер, ни Mott Capital Management не могут гарантировать его полноту и точность, следовательно, не стоит полагаться на него как на полный и точный анализ. Майкл Крамер не обязан обновлять или исправлять информацию, которая приводится в его анализе. Заявления, прогнозы и мнения г-на Крамера могут быть изменены без предварительного уведомления. Прошлые результаты не являются показателем результатов в будущем. Ни Майкл Крамер, ни Mott Capital Management не гарантируют какой-либо конкретный исход или прибыль. Вам следует помнить о реальном риске убытков в случае следования стратегиям и инвестиционным идеям, представленным в этом анализе. Цена или оценка по описываемым стратегиям и инвестициям могут колебаться. Упомянутые в этом анализе инвестиции и стратегии могут вам не подходить. Этот материал не принимает во внимание ваши конкретные инвестиционные цели, финансовое положение и потребности и не предназначен в качестве подходящей для вас рекомендации. Вы должны принимать независимые решения относительно упомянутых в этом анализе инвестиционных идей и стратегий. По вашему запросу консультант предоставит вам список всех сделанных за последние 12 месяцев рекомендаций. Прежде чем как-либо использовать представленную в этом анализе информацию, вам следует оценить, адекватна ли она вашим обстоятельствам, и серьезно подумать о том, чтобы обратиться за советом к своему собственному финансовому или инвестиционному консультанту, чтобы прийти к заключению об адекватности той или иной инвестиции.