Centrais Electricas Brasileiras SA (NYSE:EBR) (Eletrobras) – крупнейшая энергетическая компания Латинской Америки, занимающаяся генерацией, передачей и распределением электроэнергии в Бразилии. Компания вырабатывает электроэнергию с помощью гидроэлектростанций, тепловых, атомных, ветряных и солнечных электростанций.

Компания является десятой по величине в мире, а также четвертой по производству экологически чистой энергии. Eletrobras владеет долями в ряде бразильских электроэнергетических компаний, суммарно она производит около 40% и передает 69% электроэнергии Бразилии.

Генерирующая мощность компании составляет около 51 ГВт, в основном на гидроэлектростанциях (всего 32). Кроме этого, компании принадлежат 9 тепловых электростанций, включая угольные и нефтегазовые энергоблоки общей установленной мощностью 1,5 Гвт и 2 атомные электростанции. Компания также эксплуатирует 66,5 тыс. км линий электропередач.

Федеральное правительство Бразилии владело 52% акций Eletrobras до июня 2022 г., когда компания была приватизирована. Бразилия получила $6,9 млрд от продажи акций компании, это размещение стало второй по объему сделкой по продаже акций в мире в 2022 г. В результате доля государства сократилась до 43%, доля государства в управлении (голосующие акции) – до 10%. Данная новость была позитивно воспринята инвесторами.

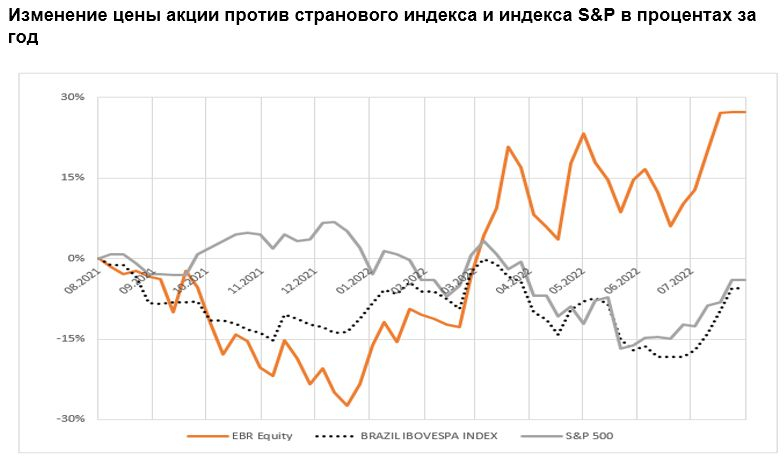

За последний год акции компании выросли в стоимости на 30%. По итогам приватизации Eletrobras и государственный банк развития BNDES в совокупности продали почти 697,5 млн акций компании по цене 42 реала ($8,56) за каждую. Кроме того, было продано свыше 104,6 млн акций допэмиссии. Увеличение предложения акций в моменте привело к небольшой просадке по цене, тем не менее, с момента сделки акции EBR увеличились на 8,3%.

Бразилия — одна из самых быстрорастущих экономик мира (12-я по величине) с ВВП в $1,6 трлн в 2021 г., что на 11% больше, чем в 2020 г.; согласно прогнозу, она достигнет $1,83 трлн в текущем году. Бразилия выходит из рецессии, продемонстрировав самые низкие показатели инфляции с декабря 2021 г., в то время как США входят в нее, поэтому инвестиции в ключевую энергокомпанию страны могут стать отличным инструментом диверсификации портфеля.

Ключевая роль компании в экономике страны, ее большой размер (Mcap = $27,4 млрд), устойчивость и стабильность, в т.ч. благодаря тесным связям с правительством, отчасти нивелируют страновой риск. Eletrobras — крупнейшая интегрированная компания в электроэнергетическом секторе Бразилии, на долю которой приходится около трети всех генерирующих мощностей и 44% линий электропередачи в стране. На генерацию приходилось 59% доходов компании в 2021 г., на передачу — 39%, а остальные 2% составляют доходы из других источников.

Eletrobras недавно была приватизирована, что в значительной степени стимулирует ее к улучшению операционных и финансовых показателей, чтобы обеспечить существенный доход акционерам за счет выплаты дивидендов и повышения стоимости капитала.

Компания стабильно генерирует значительную выручку, имеет растущий денежный поток. Несмотря на увеличение скорректированной чистой операционной выручки на 19% во II квартале, прибыль компании снизилась на 45% по сравнению со II кв. 2021 г. из-за убытков от инвестиций в размере $172,5 млн и негативного изменения обменного курса на $121,1 млн в течение квартала.

Недавно приватизированное предприятие будет уделять больше внимания достижению операционной эффективности, увеличению маржи и снижению долговой нагрузки. Компания намерена перейти от режима квот к свободному рынку в течение следующих 5 лет с приростом выручки на уровне 20% ежегодно, что значительно повысит ее доходы и рентабельность, так как средняя цена на энергию в режиме квот ниже, чем цены, установленные на свободном рынке.

Компания имеет некоторые предстоящие к выплате долговые обязательства, включая немедленный платеж в размере $0,98 млрд в рамках выплаты гранта объемом в $4,92 млрд за новые концессионные соглашения и $6,3 млрд взносов на счет регулятора CDE. Оставшаяся сумма выплачивается в течение следующих 25 лет по частям.

Однако при коэффициенте покрытия процентов 2,6x и коэффициенте текущей ликвидности 1,4x компания располагает достаточными ресурсами для покрытия своих краткосрочных обязательств, включая денежные средства и ограниченные денежные средства в размере $1,14 млрд. Кроме того, Eletrobras недавно снизила свой финансовый рычаг с 27% на конец 2021 г. до 15% за последний квартал, при этом чистый долг/TTM-EBITDA составляет 0,7x.

Cледует учитывать, что Eletrobras консолидирует чистый долг Santo Antonio Energia S.A (SAESA) в размере $3,84 млрд в третьем квартале текущего года, после косвенной докапитализации, которая увеличит долю участия Furnas (дочерней компании Eletrobras) в SAESA примерно до 72%. По оценкам компании, это приведет к увеличению чистого долга Eletrobras до $6,7 млрд и отношения чистого долга к скорректированной EBITDA до 1,6x.

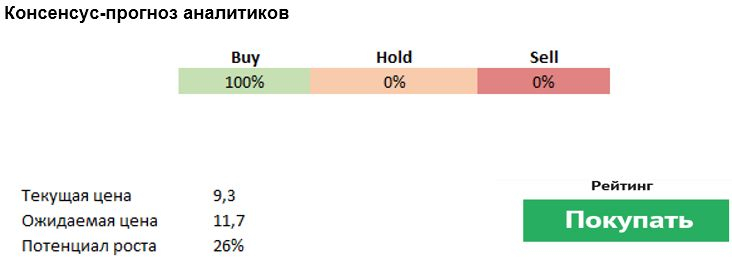

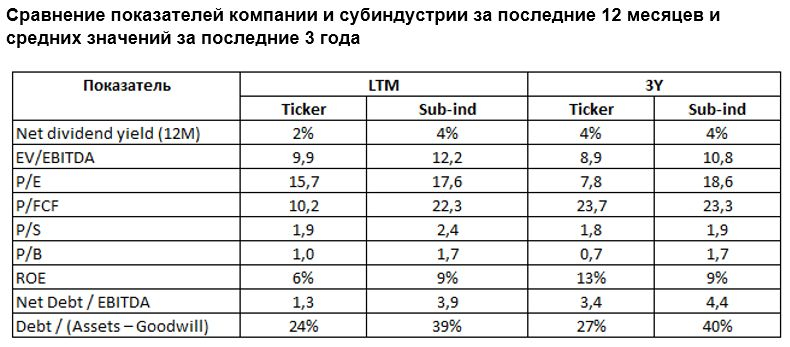

По основным мультипликаторам (P/E, Price/Book value, EV/EVITDA) компания превосходит своих конкурентов. По показателю P/Cash Flow различие составляет почти в 2 раза в пользу рассматриваемой компании. Акции компании значительно недооценены и все еще торгуются с дисконтом (P/E~15,7) по отношению к конкурентам, поскольку большая часть рисков уже заложена в цене, а наблюдаемая смена приоритетов компании создает отличные предпосылки для роста.

Даже в случае финансового кризиса неотъемлемая роль компании в электроэнергетическом секторе Бразилии приведет к поддержке со стороны федерального правительства, которое имеет опыт содействия компании посредством денежных вливаний в капитал, отсрочки выплаты дивидендов, долговых гарантий и кредитов от государственных банков. Бразильское правительство уже гарантирует 10% долга компании, а 20% ее финансирования осуществляется через государственные банки.

Риски

Страновой риск все еще на высоком уровне, учитывая потенциальные политические изменения, которые могут привести к сворачиваю политики экономической либерализации.

Отдельные индикаторы указывают на то, что компания в ближайшее время может объявить о сокращении дивидендных выплат, однако в связи с приватизацией компания будет более эффективно управлять денежными потоками, стараясь увеличить отдачу для акционеров.

Значительный уровень долга компании: $9,2 млрд, что составляет порядка 28% от EV при $3 млрд ликвидных средств.

Евгений Шатов, управляющий партнер «Борселл»