Доходы от крупнейшего в РФ нефтяного налога могут удвоиться в марте — Reuters

Специально для Investing.com.

- Распродажа последних 16 месяцев стала сильнейшей в истории биотехнологического сектора

- Недавнее касание долгосрочного уровня поддержки улучшило отношение риска и потенциальной прибыли

- Сезонный «медвежий» тренд остается угрозой для инвесторов этого направления

Акции биотехнологических компаний оказались в числе главных жертв распродажи, начавшейся в начале 2021 года. Пока S&P 500 в январе переписывал рекордные максимумы, многие отрасли уже торговались на «медвежьем» рынке. В первой половине 2022 года спад продолжился. Для SPDR® S&P Biotech ETF (NYSE:XBI) эта распродажа стала худшей в его истории, затмив даже обвал времен мирового финансового кризиса 2008 года.

От максимумов 2021 года XBI отделяет более 60%

Источник: Koyfin Charts

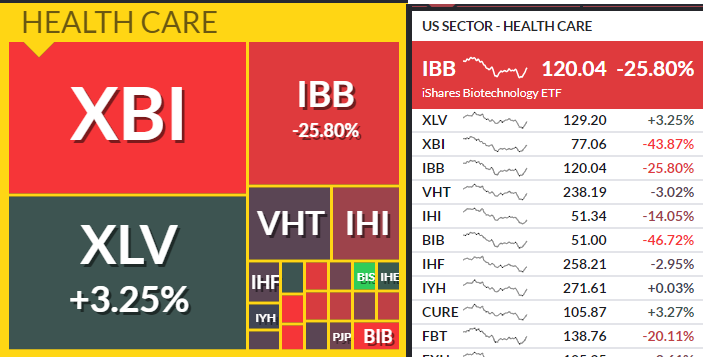

За последний год XBI растерял колоссальные 44%, отстав как от рынка в целом, так и от сегмента здравоохранения в частности. Однако XBI — не единственный инструмент инвестирования в отрасль. iShares Biotechnology ETF (NASDAQ:IBB) взвешен по капитализации, в то время как XBI является равновесным фондом. Портфель XBI в основном состоит из бумаг малых и средних компаний, тогда как IBB объединяет крупные предприятия.

И XBI, и IBB сильно упали за последние 12 месяцев.

Источник: FinViz

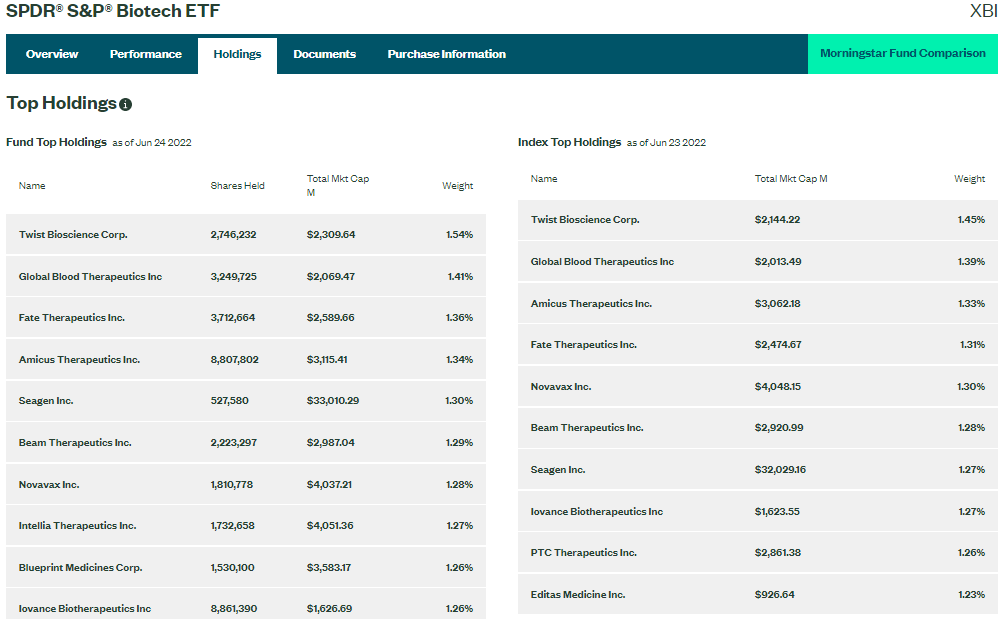

Рассмотрим XBI немного подробнее. По данным SSGA Funds, задачей ETF является обеспечение доходности, аналогичной динамике S&P Biotechnology Select Industry (до вычета комиссий и расходов). XBI отличается спекулятивным характером и включает бумаги множества нишевых производителей лекарств и терапевтических компаний. Это более рискованный инструмент инвестирования в биотехнологический сектор, чем IBB.

SSGA сообщает, что форвардный коэффициент XBI (рассчитанный исходя из прогноза прибыли на следующий год) составляет всего 10,7. По данным FactSet, это невероятно дешево, учитывая среднее значение P/E по отрасли в 15,6. Форвардный коэффициент для S&P 500 составляет 15,8.

Структура портфеля XBI

Источник: SSGA Funds

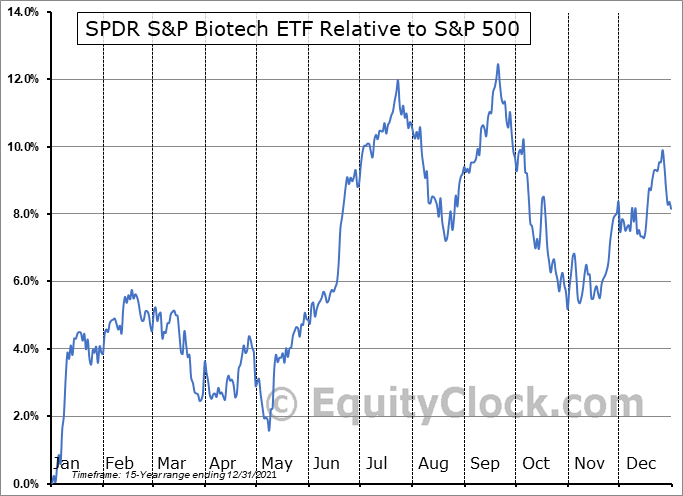

В результате акции малых и средних биотехнологических компаний выглядят недорогими. Но какова техническая картина? Я отмечаю наличие ряда «бычьих» трендов, однако есть и негативные моменты. Июль, например, становится сезонно слабым месяцем (если сравнивать с S&P 500). Но стоит помнить, что ценовая динамика всегда затмевает сезонный компонент, поэтому давайте перейдем к графику XBI.

Сезонность биотехнологического сектора относительно S&P 500

Источник: Equity Clock

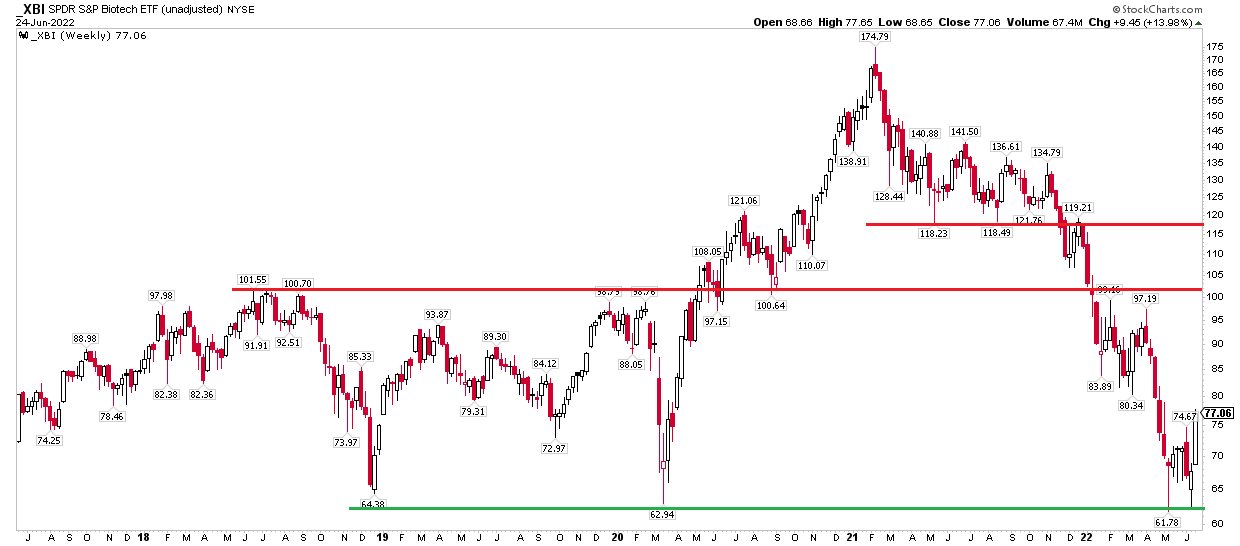

На недельном таймфрейме складывается интересная картина. На прошлой неделе акции отбились от ключевого диапазона поддержки в районе 60 долларов. При этом недельная свеча практически не имеет теней. Итак, у нас есть локальное дно. Но каким будет предполагаемый таргет?

Я вижу две ключевые точки, в которых можно зафиксировать прибыль. Первая расположена в районе 100 долларов, тогда как следующим целевым уровнем станет область между 118 и 121 долларами (которая имела особую значимость в период с 3 квартала 2020 года по начало 2022 года). «Быкам» следует ориентироваться на эти значения.

Уровни поддержки и сопротивления XBI

Источник: Stockcharts.com

Подведем итог

Биотехнологический сектор может вернуться в игру. Сильный отскок равновесного XBI от долгосрочного уровня поддержки намекает на наличие солидного потенциала роста. Трейдерам следует определить приемлемые для них отношения риска к потенциальной прибыли и искать соответствующие сделки. Разумным будет расположить стоп-лосс ниже майского минимума, в то время как о фиксации прибыли можно будет подумать по мере приближения к 100 долларам.