МЭА объявило о крупнейшем высвобождении резервов нефти на 400 млн баррелей

Кажется, не остается сомнений в том, что генеральный тренд экономики США — рецессионный.

Это — итог фатальной ошибки, а точнее сказать, популизма и сиюминутного политического интереса в экономической политике правительства, которая повторяется в который раз.

Мягкая фискальная и жесткая монетарная политика стимулируют производство и сбережения, поощряют конкуренцию и рост добавленной стоимости, ограничивают рост госрасходов и долговой нагрузки, нивелируют инфляцию и обеспечивают стоимость кредита, соответствующего производственным и потребительским возможностям.

Вместо этого правительство, давно и окончательно сместившись в экспансионистскую парадигму политического популизма и безответственности, делает все ровно наоборот и решает проблемы сегодняшнего дня, не задумываясь о завтрашнем. Оно удешевляет деньги и стимулирует опережающий производство рост потребительского спроса, т.е. раздувает гослеверидж, ужесточает условия для производства и расширяет госрасходы, очевидно, находясь в порочной кейнсианской парадигме экономической политики.

Это означает, что денежная масса не обеспечена соответствующим выпуском, что является очевидным и опасным неравновесием. В случае любого триггера дисбалансы приводят к кризисам, которые по сути являются балансированием экономической системы и попыткой найти равновесие.

Однако правительство купирует кризисы дополнительным расширением кредитного аванса, что позволяет перепрыгнуть угрозу кризиса сегодня, но усугубляет волатильность и критичность неизбежного уравновешивания завтра.

Между тем, инфляция продолжает удерживать растущий тренд.

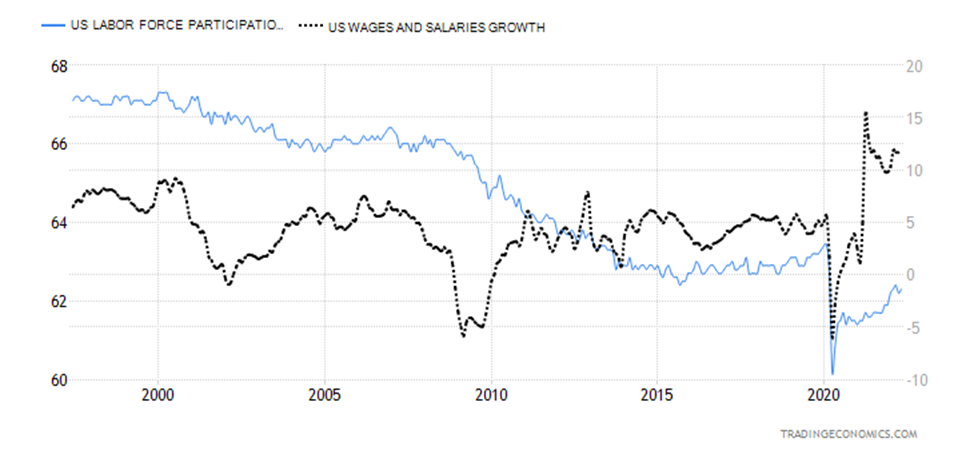

Цены на сырье вкупе с логистическими перебоями и компонентными дефицитами значительно инфлицируют затраты производителей. Немаловажным компонентом является по-прежнему низкое трудовое участие и недавний дефицит на рынке труда, что также внесло свою вклад в общий рост производственных затрат.

Наконец, инфляция в оценках активов, обусловленная сверхмягкой монетарной политикой, также значительно способствовала раздуванию дисбалансов в экономике.

Одновременно с этим низкие ставки, накопленные сбережения и снятие локдаунов привели к резкому росту потребительского спроса. Однако на фоне стрессированного производства неравновесие значительно увеличилось, поскольку производители столкнулись с ограничениями, вызванными внешними немонетарными факторами.

Проблемы усугубились фискально-регуляторным ужесточением и расширением госпрограмм, ухудшающих конкурентную бизнес-среду в то время, как спрос был максимально стимулирован.

Таким образом, спрос простимулирован дешевой ликвидностью и потребительской интенцией после открытия экономики в то время, как предложение, напротив, стрессировано инфляцией активов и сырья, логистическими блокировками, расширением бюджетных трат и фискальным ужесточением.

Таков плачевный результат экономической и социальной политики в русле экспансионистского кейнсианского дискурса.

Что же дальше?

Вместо того, чтобы улучшить условия на стороне предложения и дать импульс к достижению хорошего равновесия, правительство хочет линейным монетарным ужесточением решить многосложную проблему.

Фактически, правительство пытается сбалансировать ситуацию за счет намеренной рукотворной деградации, ухудшив условия стороны спроса настолько, чтобы они стали соответствовать плохим условиям на стороне предложения. При этом для предложения условия никаким образом не улучшаются. Напротив, тренд ужесточения условий сохраняется на фоне геополитической напряженности и снижения кредитной доступности для производителей.

Но тогда обеспокоенность и слова представителей правительства о мерах по предотвращению жесткой стагфляции, рецессии и мягкой посадке выглядят, по меньшей мере, как издевательство над здравым смыслом, особенно учитывая то, как еще недавно министр финансов и глава ФЕД отвергали инфляционную угрозу как несуществующую.

В итоге мы вступили на территорию фактической стагфляции, когда замедление темпов потребления и производства, т.е. экономической активности, сопровождается ростом цен, обусловленным перманентным стимулированием кредитного расширения.

Что же сейчас свидетельствует о стагфляционном цикле?

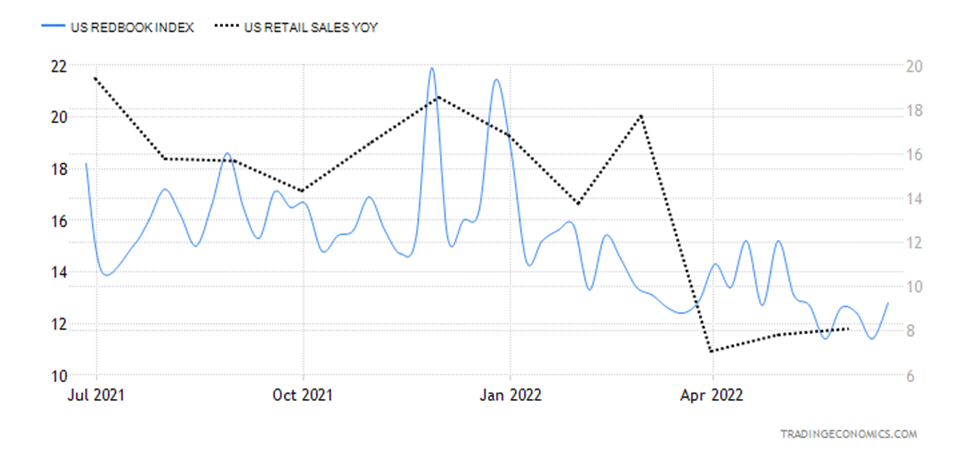

В целом, мы можем отчетливо наблюдать замедление экономики через показатели широкого ряда индикаторов. Это видно из торможения динамики производственных заказов, снижения заявок на строительство и потребительских условий в ипотеке, замедления розничных продаж и роста складских запасов.

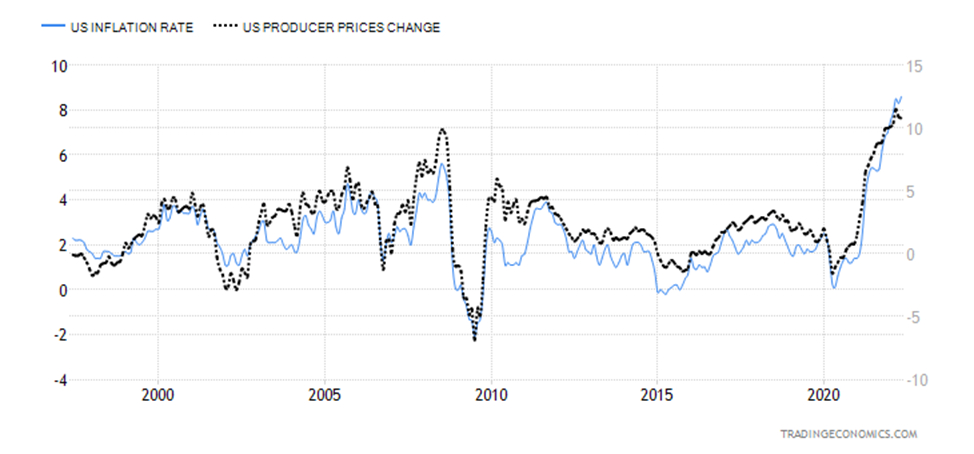

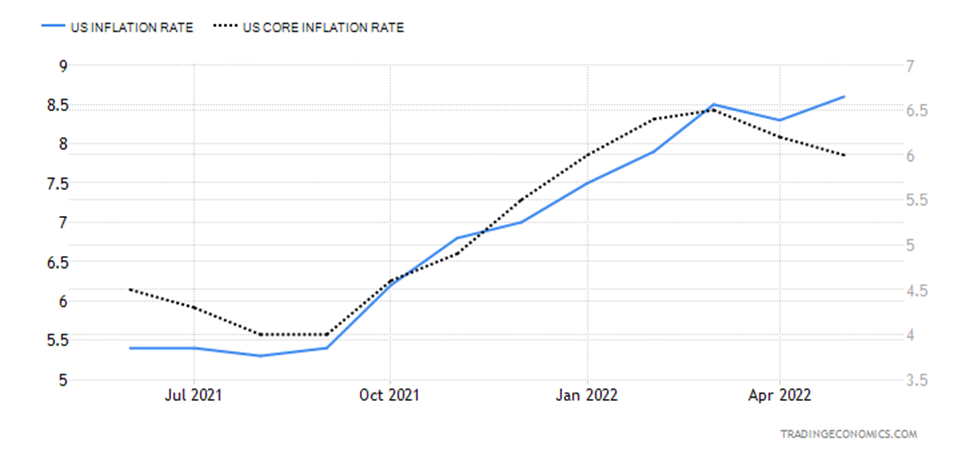

При этом инфляция продолжает сохраняться на крайне высоких уровнях, причем производственная инфляция (PPI) значительно опережает потребительскую (CPI) на фоне потребительской примитивизации — смещения потребления в более простые товары и продукты питания. Это типичная ситуация классического стагфляционного цикла.

А) CPI и PPI на рекордных уровнях.

PPI, показывающий динамику производственных издержек, — опережающий индикатор и предполагает трансмиссию производственной инфляции в потребительскую. В текущем моменте можно наблюдать сохранение высокой инфляции при снижении розничных продаж, выпуска и одновременного роста запасов. Более того, базовая инфляция — потребительская инфляционная кривая без учета топлива и продуктов питания — уплощается, что говорит о замедлении инфляции в товарах длительного пользования, упрощении потребления и снижении экономической активности.

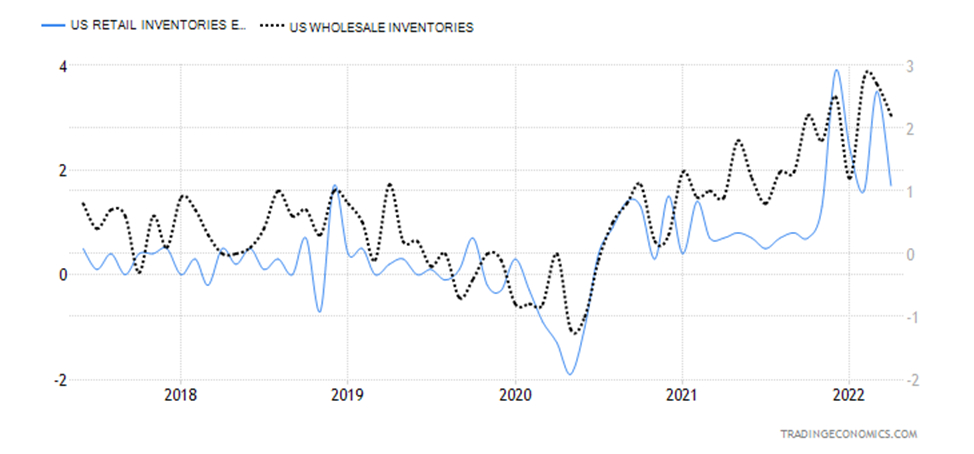

Б) Запасы выросли, в особенности оптовые и ритейловые, что также говорит о стагфляционной среде, когда, несмотря на замедление производства, потребления и роста запасов, цены продолжают расти.

Отчасти это объясняется и тем, что в условиях низких ставок и высокой инфляции было выгодно дешево кредитоваться и расширять производство, чтобы потом увеличить маржу на растущих ценах.

Помимо этого, не стоит забывать и о том, что в условиях расширения денежного предложения и роста спроса производство и инвестиционные потоки в реальном секторе смещаются к выпуску потребительских товаров, наиболее близких к конечному потребителю, как способу максимально быстро монетизировать выпуск и получить наиболее существенную маржу.

Все это привело к значительному заполнению и расширению складских запасов, ориентированных на опережающий рост потребления, но не реализованных в силу замедления розничных продаж.

В). Розничные продажи снижаются.

Спрос начинает проседать, что вызвано интенсивной инфляцией и транзитом роста производительных затрат в отпускные и потребительские цены.

В итоге мы имеем замедление потребительского спроса в капиталоемких отраслях, рост запасов и снижение производства с одновременно сохраняющейся инфляцией издержек и ростом цен производителей на фоне дорогого сырья, перегретого рынка труда, логистических разрывов и геополитической напряженности. Это является классической картинкой стагфляционного цикла.

Ситуацию усугубляет общая закредитованность агентов при ужесточающихся ныне кредитных условиях для потребителей и фискально-регулярном прессинге для производителей.

Каковы же ожидаемые последствия запоздалого монетарного ужесточения?

Монетарное ужесточение ФЕДа будет иметь три основных последствия:

- снижение спроса и уменьшение потребительской силы;

- переоценка активов под влиянием растущей ставки и коррекция рынков;

- увеличение давления на бизнес в силу увеличения стоимости кредита и увеличения затрат.

Немаловажным негативным результатом будет ухудшение условий для банков: во-первых, снизятся объемы кредитования из-за роста стоимости кредита, а во-вторых, рост просрочек по существующим кредитам, вывод депозитов до востребования и снижение стоимости залоговых активов будут триггерами ухудшения банковских балансов.

В таких условиях невозможно всерьез говорить о перспективах мягкой посадки. Конечно, значительный уровень ликвидности сохраняется на рынке, о чем свидетельствует растущий показатель обратного РЕПО.

Но теперь правительство будет до последнего увеличивать стоимость денег, пока это не станет критичным для социальной стабильности, и, в первую очередь, пока балансы пенсионных фондов и страховых компаний не начнут трещать по швам.

Обесценивание активов и глубокое снижение рынков снизят уровень пенсий и увеличат себестоимость страховых продуктов, что может быть триггером социального недовольства как важнейшего фактора устойчивости действующей властной элиты.

В текущих условиях положение ФЕДа крайне сложное, поскольку практически не остается вариантов мягкого исхода. Вспомним, что производительные активы, в которые инвестированы пенсионные фонды и страховые резервы, оцениваются через соотношение денежного потока, которое приносит актив, и ставки привлечения капитала (т.е. стоимостью кредита так или иначе), которая в конечном исходе определяется ставкой по федеральным фондам.

В стагфляционном цикле рост ставок и сохраняющаяся инфляция приводят к ухудшению условий производителей, снижая прибыли, уменьшая числитель дроби и увеличивая стоимость кредита — знаменатель. Соответственно, глубокая коррекция рынков имеет вполне ощутимый риск перейти в устойчивый медвежий тренд.

Безусловно, монетарное сжатие необходимо экономике, чтобы сдуть леверидж, которым уже невозможно управлять. Однако, как видно, во-первых, это будет болезненный процесс, так как ситуация, очевидно, вышла за пределы управляемости, в том числе благодаря тому, что ФЕД слишком поздно начал цикл антиинфляционных мер. А во-вторых, этого мало: необходимо фискальное нивелирование негативных последствий монетарного ужесточения. которое бьет по производителям и увеличивает их затраты.

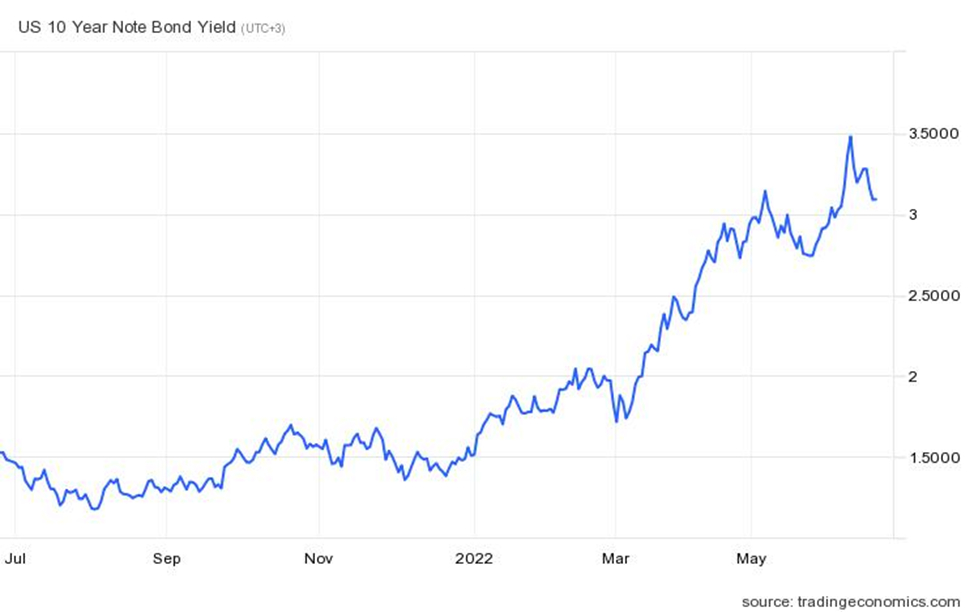

Тем временем ставки по 10-летним обязательствам продолжают расти.

В условиях сокращения инфляционных ожиданий, неизбежного в условиях резкого ужесточения денежно-кредитной политики, ставки трежерис должны снижаться, и спрос на гособязательства расти, помогая тем самым восстановить оценки в производительных активах.

Однако ставки продолжают расти. Очевидно, почему: ФРС не просто увеличивает стоимость денег через ставку, но абсорбирует ликвидность и уменьшает денежное предложение, в том числе путем уменьшения баланса. А это означает, что предложение на рынке гособязательств растет, соответственно, их цена падает, толкая ставки верх.

Помимо прочего это нивелирует риски инверсии кривой, т.к. спрос со стороны институциональных инвесторов на низкий риск нивелируется расширением предложения со стороны сокращающегося баланса ФЕДа, что нейтрализует риск инверсии.

Есть вероятность, что правительство будет вынуждено отклониться от обычного и принятого кейнсианского экспансионизма: начнет сокращать расходы и стимулировать бизнес в текущих экстремальных условиях, жертвуя сиюминутными электоральными целями.

Либерализация условий для бизнеса при контроле инфляции и ограничении потребительского левериджа может, с одной стороны, самортизировать жесткую посадку и расшивание копящихся два десятилетия проблем, а с другой стороны, даст толчок к новому здоровому расширению экономики. Расширению, основанному на росте производительности, эффективности, конкуренции и сбережений, а не на потребительской акселерации через необеспеченное и форсированное расширение денежного предложения и бесконечном государственном леверидже.

Как это ни странно прозвучит, нынешний цикл геополитической турбулентности и растущих рисков может стать хорошим стимулом для избавления от этатических иллюзий и изменения предпочтений политических элит в сторону большей ответственности и меньшего популизма.

Исторические примеры начала 80-х свидетельствуют, что надежда есть.