МЭА объявило о крупнейшем высвобождении резервов нефти на 400 млн баррелей

Специально для Investing.com.

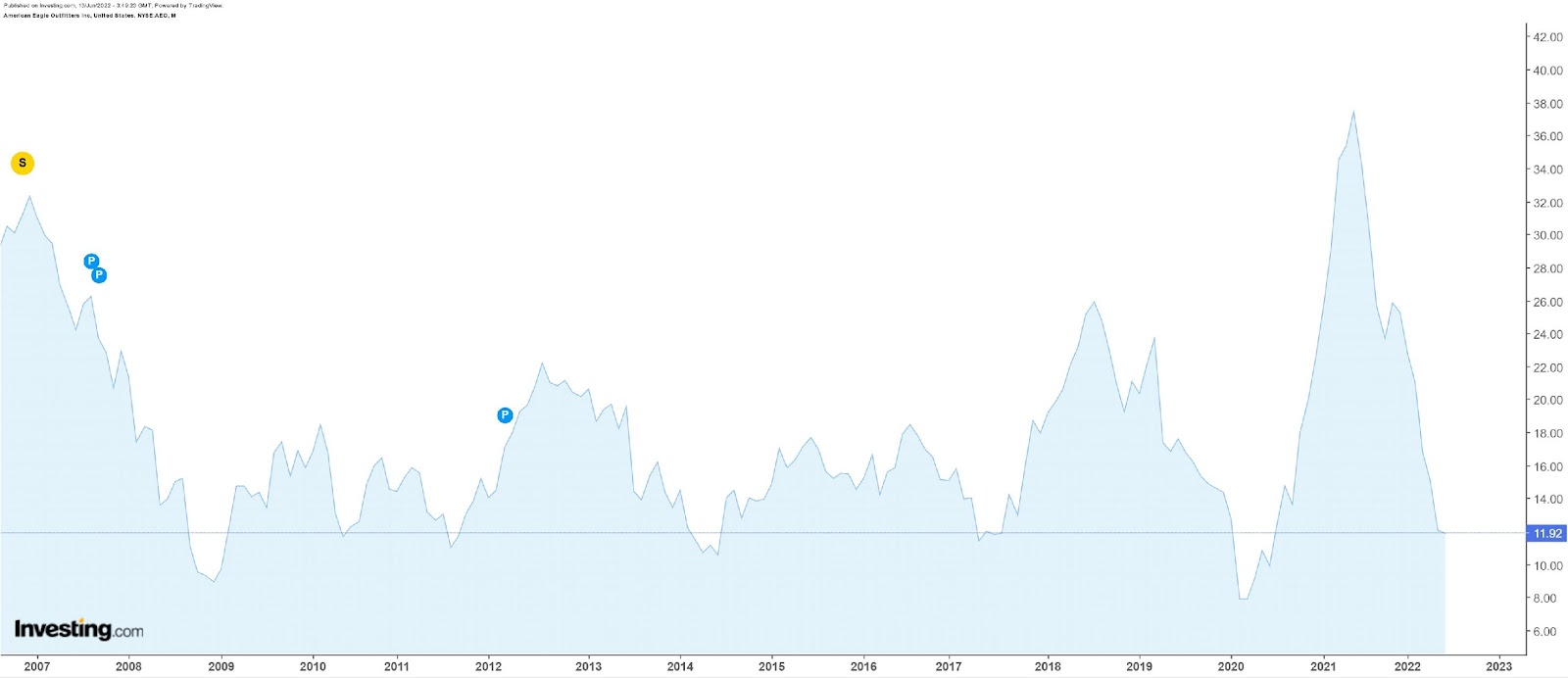

Не нужно быть опытным техническим аналитиком, чтобы понять, что график American Eagle Outfitters (NYSE:AEO) подает «бычьи» сигналы.

Если опираться на прошлый опыт, когда акции этого ретейлера одежды и аксессуаров упадут ниже уровня закрытия пятницы $11,92, их нужно будет покупать. И дело не только в прошлом опыте. В пользу этих бумаг сейчас есть также сильные фундаментальные и качественные аргументы.

Однако, перефразируя старую добрую рыночную поговорку, в этот раз все может сложиться иначе. Маржа American Eagle, похоже, вот-вот резко сократится, макроэкономическая обстановка может ухудшиться, а баланс ретейлера вряд ли можно назвать прочным.

Если ориентироваться на долгий горизонт, акциям American Eagle по-прежнему есть что предложить. Однако, что бы вам ни говорил график, на текущем уровне $12 спешить с покупкой пока не стоит.

Взлет в 2021 финансовом году

Прошлый год был крайне удачным для ретейлеров, пожалуй, на удивление удачным. Чтобы показать, насколько благоприятно для них сложился 2021 год, достаточно привести один отрывок из отчета American Eagle за четвертый финансовый квартал 2021 года (завершился 29 января 2022 года).

Валовая прибыль составила $2,0 миллиарда, увеличившись на 73% по сравнению с $1,1 миллиарда в финансовом 2020 году. Увеличению валовой маржи способствовали высокий спрос на продукцию, более высокая доля продаж без скидок, сокращение промоакций, экономия на аренде, эффективность в области доставки и инициативы по оптимизации товарных запасов.

Эти драйверы поразительного годового прироста валовой прибыли стоит рассмотреть по отдельности. Фраза «высокий спрос на продукцию», возможно, звучит несколько странно в контексте пандемии коронавируса. Можно предположить, что American Eagle преуспела в создании этого спроса за счет привлекательности ассортимента.

Однако хорошие результаты в прошлом году показали и другие ретейлеры, даже с учетом базы сравнения с непростым 2020 годом. Все-таки пандемия тогда продолжалась, особенно в первой половине года. У потребителей накопились излишки наличности вследствие правительственных выплат и (во многих случаях) резкого сокращения расходов на путешествия и досуг.

Высокий спрос позволил American Eagle меньше полагаться на промоакции в стимулировании продаж. То же самое касалось конкурентов. Другие ретейлеры тоже резко сократили крупные скидки, которые стали широко распространенным явлением в сфере розничной торговли перед пандемией. Увеличение доли продаж без скидок означает повышение валовой маржи. В дополнение к этому, на операционной марже позитивно отразились экономия на аренде и повысившаяся эффективность доставки (отчасти за счет увеличения онлайн-продаж).

В 2019 финансовом году валовая маржа American Eagle составила 35,3%. В 2021 финансовом году она достигла 39,7%. Эта огромная для ретейлера разница в 440 базисных пунктов также привела к существенному повышению операционной маржи.

В 2019 финансовом году операционная маржа American Eagle составила лишь 7,3%. Два года спустя показатель достиг 12%. В результате этого скорректированная прибыль на акцию резко увеличилась, даже после учета процентных расходов по конвертируемым облигациям в начале пандемии. В 2019 финансовом году скорректированная прибыль на акцию составила $1,48 после двух лет минимального роста. В 2021 финансовом году скорректированная прибыль на акцию достигла $2,19, повысившись почти на 50%.

Маржа будет снижаться

Проблема, однако, заключается в том, что компания не сможет поддерживать маржу на уровне 12%. Промоакции, которые доминировали во второй половине 2010-х годов, снова возвращаются в сектор розничной торговли. Target Corporation (NYSE:TGT) уже дважды понизила прогноз по прибыли, а аналитик Томас Хьюз констатировал, что «эпоха продаж без скидок, уменьшенной промоактивности и увеличения маржи осталась в прошлом».

Акции Target сильно пострадали из-за снижения прогноза по прибыли и опасений по поводу товарных запасов, которые в первом квартале увеличились на 43% по сравнению с сопоставимым периодом прошлого года. Запасы American Eagle за этот же период выросли на 34%. Вслед за Target компания, что неудивительно, резко понизила прогноз по операционной прибыли.

После четвертого квартала American Eagle прогнозировала операционную прибыль в диапазоне $550–$600 миллионов, что означало бы маржу выше 10%. После первого квартала компания лишь отметила, что ее прибыль будет выше показателя $314 миллионов, зафиксированного в финансовом 2019 году. Это означает, что маржа вернется к уровням трехлетней давности 7% или будет еще ниже.

Опять же, как отметил Хьюз, век продаж по полной цене остался позади. Получается, что новый American Eagle теперь скорее выглядит в лучшем случае как старый American Eagle.

«Бычий» аргумент

По правде говоря, старого American Eagle может оказаться вполне достаточно. В начале 2020 года акции ретейлера торговались в районе $15, а до этого инвесторы обычно начинали покупать в районе текущих уровней.

Сейчас акции торгуются с мультипликатором меньше 9 к ожидаемой в этом году прибыли на акцию согласно консенсус-прогнозу, при этом доходность достигает 6%. Совершенно определенно можно заключить, что новая норма (и сверх того) уже учтена в котировках

Это не такой плохой аргумент. Сфера розничной торговли в целом выглядит проблематичной, при этом таких удачных концепций, как Aerie, сейчас почти не отыскать. За последние четыре квартала этот бренд American Eagle сгенерировал $1,4 миллиарда выручки, а среднесрочный целевой уровень руководства составляет $2 миллиарда.

Стоимость предприятия EV у American Eagle составляет $2,3 миллиарда, что всего в 1,6 раза выше выручки Aerie. Некоторые здесь могут высказать следующее пожалуй слишком оптимистичное, но все же достаточно разумное мнение: инвесторы получают бренд American Eagle бесплатно, или почти бесплатно.

Впрочем, существует важная разница между акциями American Eagle по $12 в 2022 году и этими же бумагами по $12 в 2020, 2017 и 2014 году. В 2020 году была рецессия, но это была самая непродолжительная рецессия за всю историю. В остальном же макроэкономические условия тогда были благоприятными.

В этот раз мы вряд ли можем на такое рассчитывать. Есть явные проблемы с инфляцией. Скопившиеся запасы и параллельный высокий спрос на путешествия и досуг позволяют предположить, что потребители сейчас скорее будут тратить деньги не на покупку товаров, а на развлечения и отдых. И правда, после последних двух лет недостатка в вещах у них, наверное, нет.

Если ситуация в экономике ухудшится, или, по меньшей мере, если расходы на розничные товары останутся слабыми, дешевизны акций American Eagle будет уже недостаточно. Что важнее, они даже не будут выглядеть настолько дешевыми. С учетом того, что руководство оценивает маржу в этом году где-то в 7%, дополнительное давление в размере 100 базисных пунктов сократит прибыль на акцию почти на 20% при том, что процентные расходы фиксированы. Получится, что мультипликатор P/E повысится приблизительно до 11 — примерно на этом уровне акции American Eagle торговались до пандемии.

Так что рынок, возможно, несколько забежал вперед. Не исключено, что инвесторы все-таки будут покупать на текущих уровнях. Однако в этом случае откат спровоцирован не только нервозностью рынка, и его результатом не стала абсолютно бессмысленная оценка. American Eagle сталкивается с реальными проблемами, и операционная маржа в 7% означает, что у компании почти не будет запаса прочности, пока она пытается совладать с текущими трудностями. Так что в этот раз ситуация действительно может сложиться иначе.

Дисклеймер: На момент написания статьи Винс Мартин не являлся держателем позиций по каким-либо из упомянутых активов.

***

InvestingPro+ предлагает пользователям:

- Финансовые показатели любой компании за последние 10 лет

- рейтинги финансового благополучия по параметрам прибыльности, роста и пр.;

- оценки справедливой стоимости, рассчитанные с использованием десятков финансовых моделей;

- быстрое сопоставление с конкурентами;

- графики с фундаментальными показателями и графики цены и мн. др.

На InvestingPro+ пользователи могут быстро найти все ключевые данные, необходимые для принятия взвешенных решений. Подробнее