Россия может выйти из мирных переговоров — Bloomberg

- Акции роста из технологического сектора впали в немилость, поскольку ФРС ужесточает денежно-кредитную политику в борьбе со всплеском инфляции

- Мощная волна распродаж создала возможности для покупки — акции некоторых компаний, некогда бывших фаворитами инвесторов, потеряли больше половины своей стоимости

- Инвесторам стоит присмотреться к Datadog, Cloudflare и Roku с учетом радужных перспектив спроса

- InvestingPro+ предлагает инструменты, данные и контент, которые помогут вам в принятии инвестиционных решений.

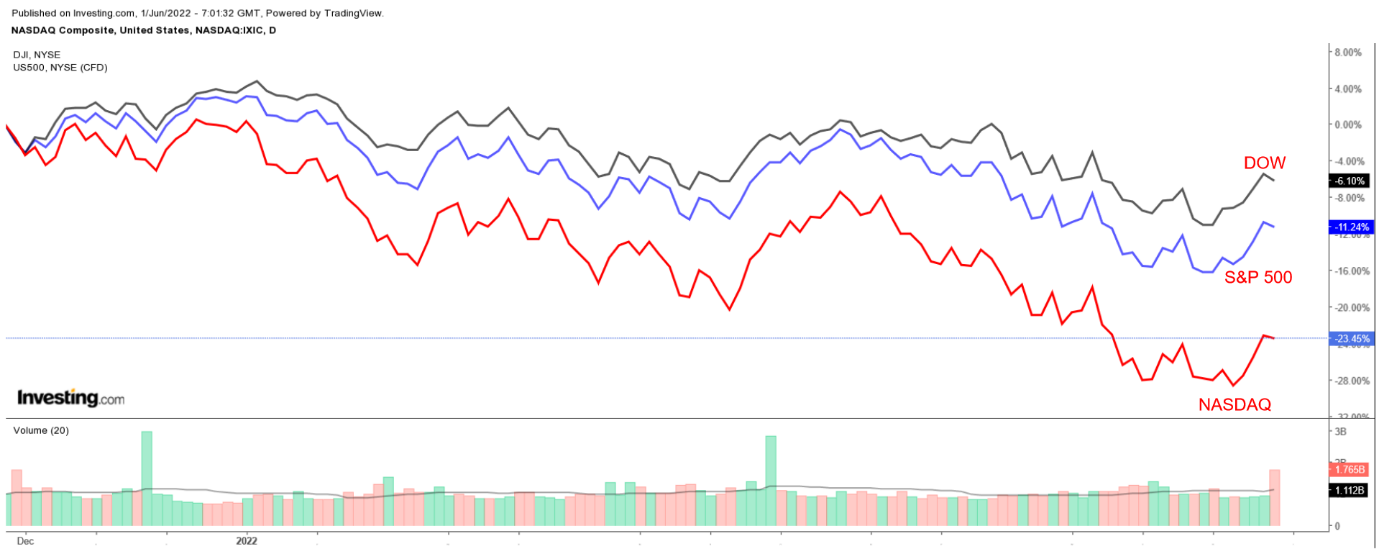

Акции технологических компаний, которые некогда демонстрировали безудержный рост, резко снижаются на протяжении большей части 2022 года на фоне планов ФРС по агрессивному ужесточению денежно-кредитной политики.

Технологически ориентированный индекс NASDAQ Composite с начала текущего года упал на 22,8%, показав результат хуже, чем у Dow Jones Industrial Average и S&P 500.

Несмотря на волатильность последнего времени, ниже мы рассказываем о трех бывших фаворитах рынка, к которым стоит присмотреться сейчас, когда сектор пытается восстановиться после недавних распродаж.

У всех этих компаний предостаточно пространства для роста, благодаря чему их акции — неплохой вариант для инвестирования с прицелом на долгосрочную перспективу.

1. Datadog

- Динамика с начала года: -46,4%

- Текущий уровень по сравнению с рекордным максимумом: -52,2%

- Рыночная капитализация: $30,1 миллиарда

С учетом ухудшившегося отношения инвесторов ко многим ведущим техкомпаниям, в частности к SaaS-поставщикам, акции Datadog серьезно пострадали в процессе пересмотра оценок, произошедшего в переоцененном технологическом секторе за последние несколько месяцев.

Datadog — поставщик платформы мониторинга и аналитики для разработчиков программного обеспечения и IT-отделов компаний. После ралли на 160% в прошлом году и на 80% в 2020 году, с начала текущего года акции Datadog потеряли 46,4%.

Сессию пятницы бумаги завершили на уровне $95,39, примерно на 52% ниже рекордного максимума $199,68, зафиксированного в ноябре 2021 года. Исходя из текущей цены рыночная капитализация компании составляет $30,1 миллиарда.

По нашему мнению, акции Datadog обладают всем необходимым для того, чтобы возобновить рост в краткосрочной перспективе, поскольку распространенность удаленной и гибридной работы побуждает работодателей активнее проводить цифровую трансформацию.

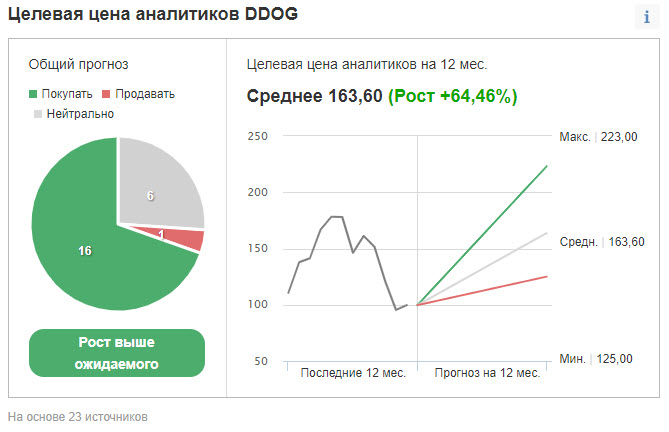

Что неудивительно, 16 из 23 аналитиков, опрошенных Investing.com, рекомендуют акции Datadog к покупке, при этом их оценки подразумевают потенциал роста на 71% с текущих уровней до усредненного таргета $163,60. Рекомендация «продавать» была лишь у одного аналитика.

Источник: Investing.com

Показатели прибыли и выручки Datadog за первый квартал оказались существенно лучше ожиданий Уолл-стрит (отчет был опубликован 5 мая). Вдобавок к этому, компания повысила прогноз по годовой прибыли и продажам. Главный исполнительный директор Оливер Помел отметил в сопроводительном заявлении:

«Наши клиенты всех масштабов и из всех отраслей продолжают осуществлять цифровую трансформацию и миграцию в облако».

По состоянию на конец марта у Datadog насчитывалось 2250 клиентов, генерирующих годовую регулярную выручку в размере как минимум $100 тыс. По сравнению с прошлогодним уровнем показатель вырос на 60%.

Судя по прогнозам, компания не ожидает замедления роста в ближайшие месяцы, что отражает высокий спрос на ее облачные системы кибербезопасности со стороны крупного бизнеса.

Согласно обновленному прогнозу Datadog, ее прибыль на акцию по итогам 2022 года составит $0,70–$0,77, тогда как ранее прогноз составлял $0,45–$0,51. Выручку компания прогнозирует в диапазоне $1,60—$1,62 миллиарда против $1,51–$1,53 миллиарда ранее.

2. Cloudflare

- Динамика с начала года: -57,4%

- Текущий уровень по сравнению с рекордным максимумом: -74,7%

- Рыночная капитализация: $18,3 миллиарда

Поставщик услуг в сфере сетевой безопасности и инфраструктуры Cloudflare (NYSE:NET) тоже стал жертвой распродаж среди неприбыльных быстрорастущих компаний технологического сектора, особенно тех из них, у кого были завышенные мультипликаторы P/E.

В условиях массового отказа инвесторов от акций техкомпаний с заоблачными оценками, бумаги Cloudflare с начала текущего года потеряли около 57%, недавно упав до минимального уровня с октября 2020 года.

На текущих уровнях акции торгуются почти на 75% ниже рекордного максимума $221,64, зафиксированного в ноябре 2021 года. Накануне акции завершили торги на отметке $56,00. Исходя из текущей стоимости акций, рыночная капитализация Cloudflare достигает $18,3 миллиарда.

Несмотря на недавнюю турбулентность, резкий откат, как нам кажется, создал привлекательную возможность для покупки акций этой сильно пострадавшей компании с учетом высокого спроса на ее инструменты сетевой и кибербезопасности в текущей геополитической обстановке.

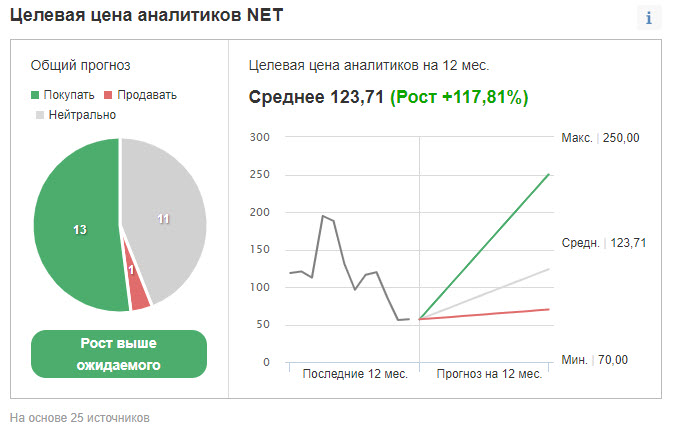

Согласно Investing.com, усредненная целевая цена акций Cloudflare составляет порядка $123,70, что означает потенциал роста на 120,92% с текущих уровней в течение следующих 12 месяцев.

Источник: Investing.com

5 мая Cloudflare представила результаты за первый квартал, уверенно побив собственный рекорд продаж и сделав позитивные прогнозы на фоне сохраняющегося высокого спроса на свои продукты и услуги.

«Первый квартал сложился крайне удачно для Cloudflare. Мы добились роста выручки на 54% год к году, превысив ожидания, и привлекли более 14 тыс. новых клиентов платных сервисов — это квартальный рекорд», — заявил соучредитель и главный исполнительный директор компании Мэттью Принс.

«Мы продолжаем увеличивать число крупнейших клиентов: количество клиентов, тратящих более $1 миллиона в год, возросло на 72% год к году».

Компания также повысила прогноз по годовой выручке до $955–959 миллионов с $927–931 миллионов.

3. Roku

- Динамика с начала года: -58,4%

- Текущий уровень по сравнению с рекордным максимумом: -80,6%

- Рыночная капитализация: $12,9 миллиарда

Компания Roku (NASDAQ:ROKU) стала одним из главных бенефициаров пандемии коронавируса, однако когда быстрорастущие компании техсектора накрыло волной распродаж из-за повышения ставок ФРС и роста инфляции, рыночная капитализация Roku резко сократилась.

Акции этого поставщика устройств и платформы, позволяющей пользователям получать доступ к стриминговым сервисам, с начала текущего года обвалились примерно на 58%.

Сессию вторника бумаги завершили на отметке $94,90. По сравнению с рекордным максимумом $490,76, зафиксированным в июле 2021 года, котировки упали примерно на 81%. Исходя из текущей стоимости акций, рыночная капитализация Roku достигает $12,9 миллиарда.

После падения 24 мая до минимума более чем за два года $75,03 акции Roku к настоящему моменту выросли приблизительно на 27%. В ближайшие недели это восстановление, как нам кажется, продолжится с учетом силы базового для компании бизнеса рекламной выручки.

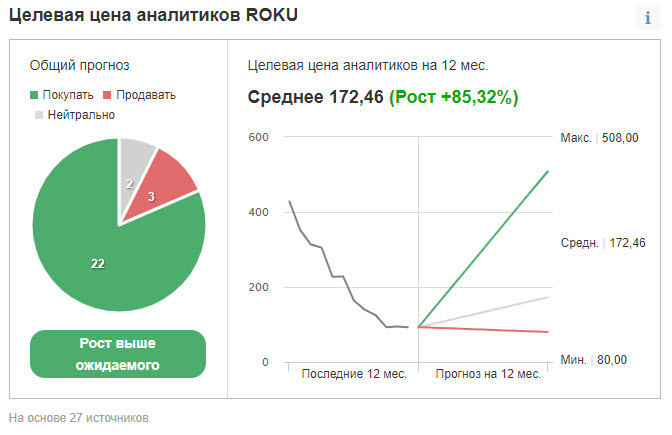

Из 27 аналитиков, опрошенных Investing.com, 22 ставят на рост акций Roku, оценивая потенциал повышения котировок примерно в 82% по сравнению с текущей ценой до усредненного целевого уровня $172,46.

Источник: Investing.com

В конце апреля компания отчиталась о менее крупном, чем ожидалось, убытке и продажах существенно выше прогноза по итогам первого квартала.

Выручка бизнеса платформ Roku, состоящая в основном из доходов от рекламы, выросла на 39% год к году до $646,9 миллиона. За первые три месяца года компания привлекла 1,1 миллиона активных пользователей, в результате чего их общее число достигло 61,3 миллиона.

Главный исполнительный директор Энтони Вуд и финансовый директор Стив Лауден отметили в квартальном отчете:

«Мы добились сильных показателей в непростой операционной среде и рассчитываем на то, что мы и дальше сможем справляться с макроэкономическими трудностями, включая инфляционное давление, геополитические конфликты и перебои в цепочках поставок».

В текущем квартале руководство Roku прогнозирует рост выручки на 25% год к году до $805 миллионов. По итогам года рост выручки прогнозируется на уровне 35%.

***

Ищете новые инвестиционные идеи? Инструмент InvestingPro+ предоставляет доступ к информации о бумагах более чем 135 тысяч компаний, из которых можно выбрать самые быстрорастущие или самые недооцененные акции, используя профессиональные данные, инструменты и идеи. Подробнее