Доходы от крупнейшего в РФ нефтяного налога могут удвоиться в марте — Reuters

Большая часть спроса на палладий приходится на автомобильную индустрию, которая в последнее время остро страдает от нехватки полупроводников, в результате чего мы наблюдаем резкий спад продаж автомобилей по всему миру. С мартовских вершин цены на палладий опустились более, чем на 35% до ~$2 000–2 050/унц. Мы ожидаем, что цены на данный металл задержатся на текущем уровне в среднесрочной перспективе.

В этой статье поговорим о:

- снижении спроса на палладий из-за падения производства автомобилей;

- стагнации предложения палладия в Южной Африке из-за забастовок;

- нашем прогнозе цен на металл.

Причина падения цен на палладий — снижение производства автомобилей

В результате дефицита чипов в мире мы продолжаем наблюдать снижение производства автомобилей. Больше 80% спроса палладия приходится на автомобильные катализаторы. Вслед за падением производства автомобилей мы наблюдаем снижение цен на палладий. В марте цена достигла пикового значения в $3 200/унц из-за опасения срыва поставок палладия из России, мировая доля которой на рынке составляет ~40%. Однако поставки металла продолжились в штатном режиме, и на фоне снижающегося спроса цены на металл снова скорректировались до $2 000–2 050/унц.

Падение производства автомобилей снижает спрос на палладий

Продажи авто в Северной Америке снизились на 19% г/г в апреле и на 16% г/г в 1 кв. 2022 г. Эксперты оценивают, что производственные потери составили ~400 тыс. автомобилей в 1 квартале. В результате новой вспышки ковида в Китае в марте ежемесячные продажи упали на 6% г/г, но по итогам 1 кв. выросли на 5 % г/г. В апреле же падение составило 45% г/г.

Европейские производители страдают не только от нехватки чипов, но и из-за сокращения поставок жгутов проводов в результате украинского конфликта. В апреле спад продаж автомобилей в Европе составил 28% г/г и 16% с начала 2022 г.

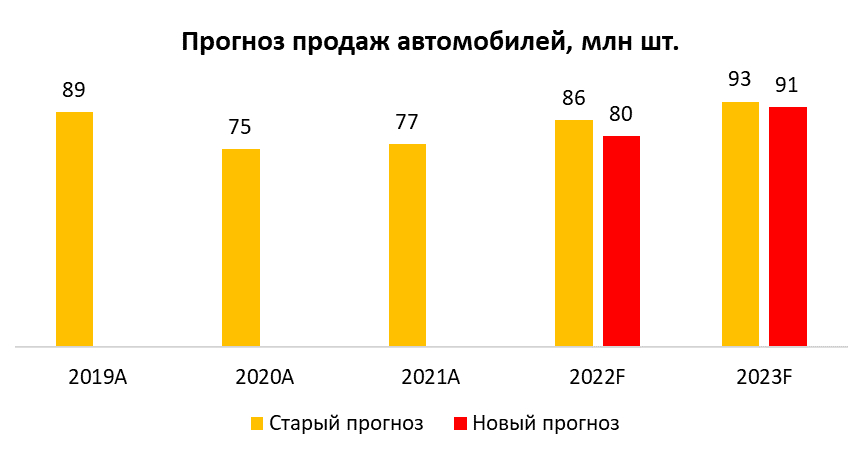

Норникель (MCX:GMKN) снизил свои ожидания по продажам автомобилей в мире с 86 до 80 (+4% г/г) млн шт. по итогам 2022 г. и с 93 до 91 (+14% г/г) млн шт. по итогам 2023 г. Продажи автомобилей за первые 4 месяца 2022 г. в пересчете на годовое производство соответствуют 75 млн шт. Для того, чтобы достичь продаж автомобилей в размере 80 млн шт. по итогам 2022 г., продажи в последующие месяцы должны вырасти до среднемесячного уровня в 6,9 млн шт. Этому поможет снятие ковидных локдаунов в Китае и небольшое улучшение ситуации вокруг дефицита чипов.

В результате снижения прогнозов продаж автомобилей спрос на палладий в 2022 г. может упасть на 570 тыс. унц., а в 2023 г. на 370 тыс. унц. по сравнению с предыдущими прогнозами. По оценкам Норникеля, спрос на палладий со стороны автомобильной индустрии составит 8.2 млн унц. по итогам 2022 г. и 8,8 млн унц. по итогам 2023 г.

Предложение палладия будет стагнировать в 2022 г.

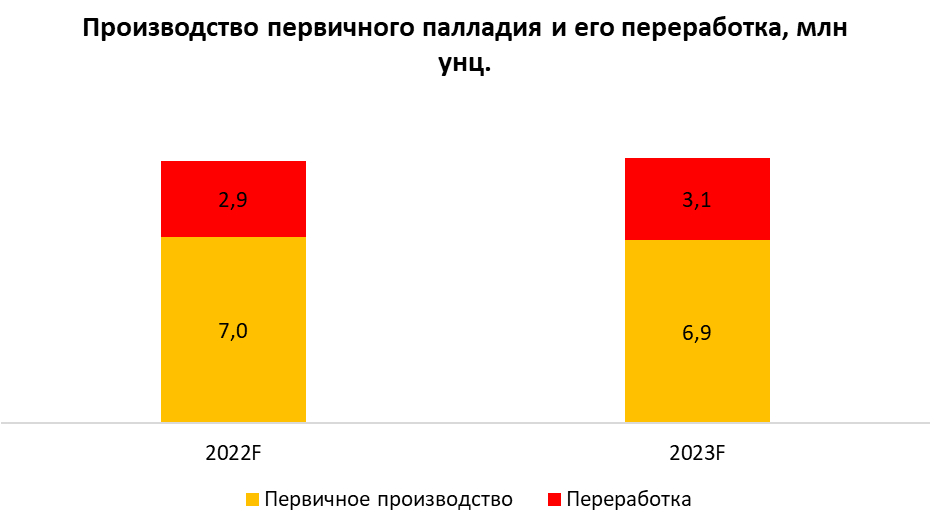

В 2021 г. производство палладия составило 7,0 млн унц. (+12% г/г), превысив допандемийный уровень 2019 года, поскольку ранее закрытые рудники восстановили свою деятельность, а логистика стала менее проблематичной, чем ранее. Некоторые дополнительные объемы производства палладия были получены из скопившихся запасов 2020 г. в Южной Африке.

В 2022 г. ожидается стабилизация первичного производства около текущего уровня, так как больших запасов в Южной Африке уже нет. По итогам 2022 г. Норникель ожидает, что выпуск первичного палладия составит 6,9 млн унц. (-1% г/г).

При этом есть существенный риск снижения предложения металла из Южной Африки из-за возможных забастовок. Работники не довольны заработной платой, а при ее повышении есть риск снижения инвестиций в добычу из-за возросшей инфляции, что приведет к более низким результатам, чем было запланировано изначально.

Вторичная переработка, по ожиданиям Норникеля, вырастет на 6% г/г до 3,1 млн унц. по итогам 2022 г., а общий объем выпуска палладия вырастет на 0,1 млн унц. до 10,0 млн унц. по итогам 2022 г.

Рыночный баланс палладия, вероятно, будет находиться в небольшом дефиците, а цена задержится на текущем уровне

Норникель ожидает, что рынок палладия в 2022 году будет близок к равновесию с дефицитом в 0,1 млн унц. Снижение спроса на палладий со стороны автомобильной индустрии частично компенсируется стагнацией производства металла в Южной Африке. При этом риски, связанные с поставками металла из России, будут создавать дополнительную волатильность на этом рынке.

Мы ожидаем, что цена на палладий задержится на текущих отметках на уровне 2 000 $/унц., но не исключаем роста к 2300–2500 $/унц. при более высоком производстве автомобилей, чем ожидается сейчас.

Статья написана в соавторстве с аналитиком Марком Пальшиным