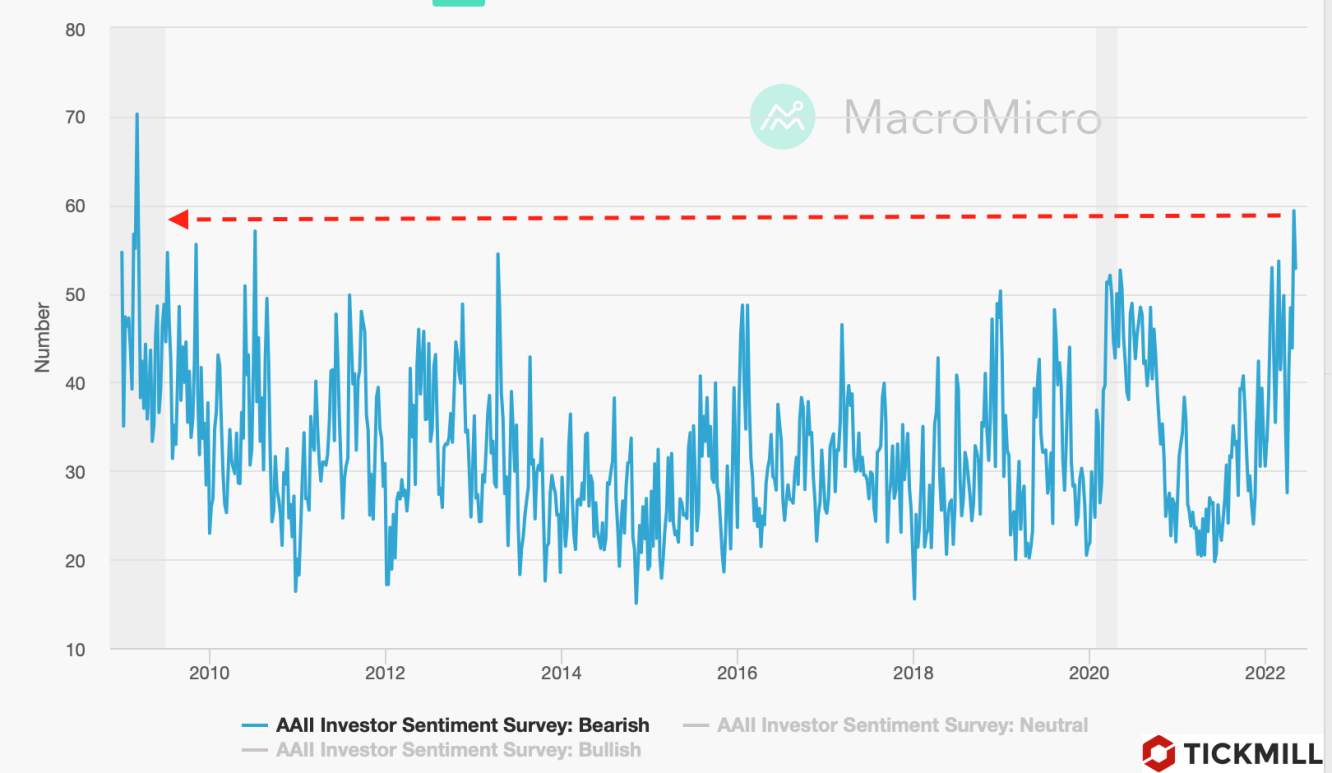

Попытка SPX закрепиться ниже 4000 пунктов не увенчалась успехом, тем не менее, отскок пока не нашел широкой поддержки среди покупателей. Индикаторы настроений ритейл- и институциональных инвесторов находятся в экстремально медвежьей зоне (13-летний максимум), что увеличивает шансы на отскок в случае возникновения позитивного катализатора:

В роли катализатора может выступить сегодняшний релиз ИПЦ в США за апрель. Общая инфляция ожидается на уровне 8.1% (снижение на 0.4% по сравнению с мартом), базовая инфляция – на уровне 6% (снижение на 0.5% по сравнению с мартом).

Базовая месячная инфляция ожидается на уровне 0.4%, и именно этот показатель рынок будет исследовать на наличие раннего сигнала, что инфляция наконец взяла курс на снижение, так как годовую инфляцию будет искажать эффект высокой базы. В случае, если месячная инфляция не оправдает ожиданий, давление на ФРС, в восприятии рынка, бороться с ростом цен, снизится, и ужесточение политики будет происходить менее агрессивным темпом, чем учитываемый сейчас в ценах активов.

Тем не менее, три чиновника ФРС (Местер, Уоллер и Баркин) довольно открыто высказались вчера за два последовательных повышения ставки на 50 б.п. в июне и июле, после чего ЦБ должен будет провести промежуточную оценку итогов повышения, чтобы понять, как действовать дальше, во втором полугодии. Показатель месячной базовой инфляции ниже ожиданий, вероятно, позволит исключить 75 б.п. на предстоящем заседании, что само по себе уже будет являться бычьим сигналом для рынка.

В то же время, ЕЦБ продолжает наращивать ястребиную риторику. Об этом можно сделать вывод из вчерашнего выступления члена Управляющего совета Нагеля. По его мнению, риск «позднего действия» увеличился значительно, ЕЦБ должен свернуть программу скупки облигаций уже в июле (ЕЦБ говорил о сентябре на прошедшем заседании) и повысить ставку по депозитам в том же месяце, если входящие данные выявят отсутствие признаков ослабления инфляции. Инфляция в немецкой экономике составила 7.4%, согласно данным вышедшим сегодня.

Продолжающаяся консолидация USD/CNY в районе 6.73 по крайней мере означает, что поводов продавать сегодня на один меньше. Глава Тесла (NASDAQ:TSLA) Илон Маск охарактеризовал вчера снятие локдауна в Шанхае как «стремительное», что также внушает оптимизм. Потребительская инфляция в Китае превысила прогноз и составила 2.1% в годовом выражении, еще раз подчеркивая, что вызов, который бросает инфляция – глобальный.

Доллар в среду ушел в более глубокую коррекцию, индекс провалился ниже 103.50 (недельный минимум). В случае отскока биржевых индексов США сегодня можно ожидать более сильное движение вниз, до уровня 103.

Согласно JP Morgan, недавнее укрепление доллара связано с переоценкой прогнозов роста за пределами США в сторону меньших темпов. Несмотря на то, что ФРС отказалась повысить ставку на 75 б.п., длинную позицию по доллару, по мнению аналитиков банка, стоит удерживать.

На рынке акций JP Morgan считает фаворитом защитный сектор (компании, выручка которых в меньшей степени коррелирует с фазами деловыми цикла), который лучше сохранит капитал в медвежьей фазе рынка. Внимание инвесторов к данному сектору, по мнению аналитиков банка, будет оставаться повышенным.

На мой взгляд, в случае слабого отчета CPI сегодня у EUR/USD появляется шанс совершить тактический отскок, учитывая, что для этого есть необходимая предпосылка – сильное ослабление в последние несколько месяцев, а также движение в почти классическом узком диапазоне, что обычно предшествует возникновению тренда. Пара также находится около нижней границы существующего медвежьего канала, чем также могут воспользоваться покупатели:

Артур Идиатулин, рыночный обозреватель Tickmill UK