Южная Корея усилит борьбу с незаконным экспортом автомобилей в Россию

- На протяжении последних месяцев настроения участников рынков определяли инфляция, замедление экономического роста и растущие процентные ставки

- Эта статья посвящена компаниям, которые способны противостоять надвигающейся угрозе стагфляции за счет своих фундаментальных показателей, разумных рыночных оценок и растущих дивидендных выплат

- Kellogg, Duke Energy и Dollar General заслуживают внимания инвесторов

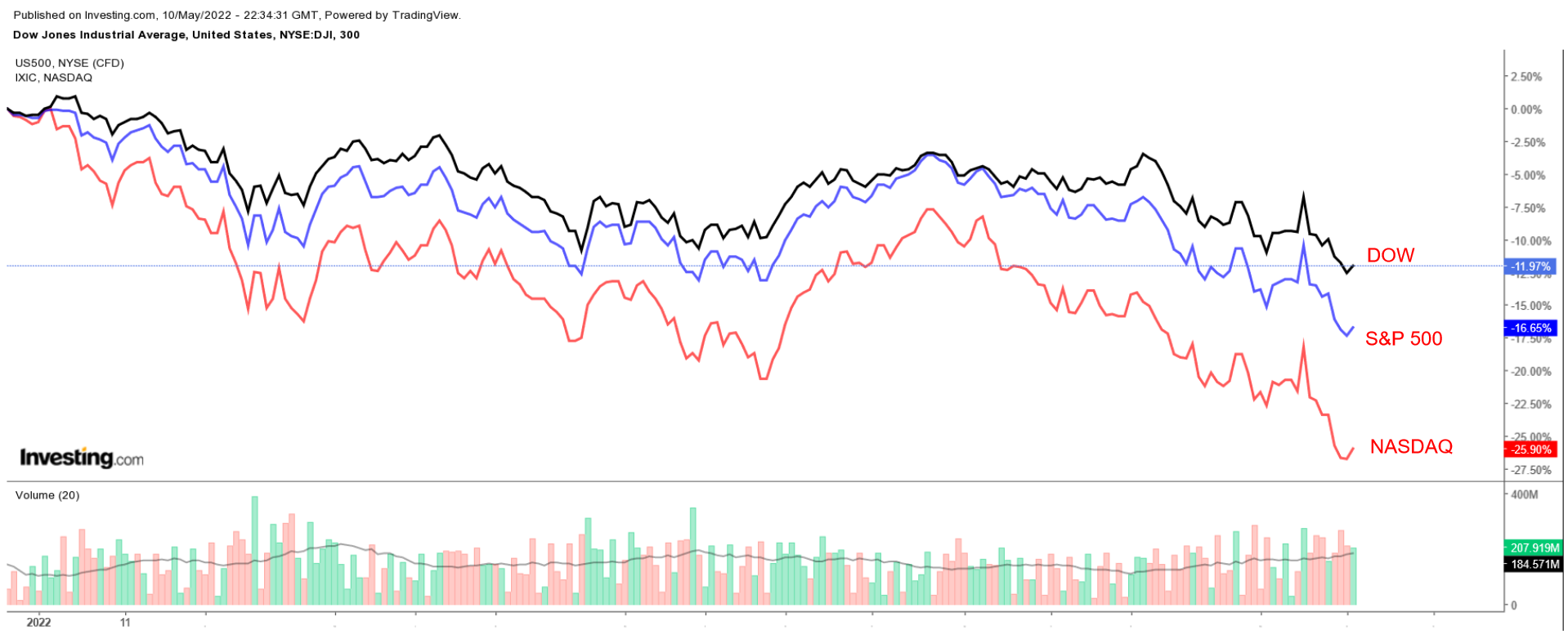

Начало 2022 года оказалось одним из худших для фондового рынка США за всю историю. Давление на акции оказало сочетание высокой инфляции и стагнации экономики, известное как стагфляция.

Индекс Dow Jones Industrial Average с начала года снизился на 11,4%, в то время как S&P 500 и высокотехнологичный NASDAQ Composite скинули 16% и 24,4% соответственно.

Американский фондовый рынок остается очень волатильным, и на этом фоне мы выделили три компании, способные пережить текущие рыночные потрясения.

1. Kellogg

- Коэффициент P/E: 16,6;

- Рыночная капитализация: $24,6 млрд;

- Динамика акций с начала года: +13,2%.

Kellogg Company (NYSE:K) — один из крупнейших представителей пищевой промышленности, известный своими хлопьями, картофельными чипсами, крекерами и мучными изделиями.

В список самых узнаваемых брендов компании входят Corn Flakes, Froot Loops, Rice Krispies, Frosted Flakes, Pringles, Cheez-It и вафли Eggo.

В то время как распродажа на фондовом рынке ударила по быстрорастущим технологическим компаниям (многие из которых еще не преодолели порог рентабельности), защитные подотрасли потребительского сектора демонстрируют впечатляющий рост, поскольку инвесторы перевели капитал в акции, способные демонстрировать уверенную динамику даже в условиях стагфляции.

Торгуясь с коэффициентом P/E в 16,6, акции Kellogg, которые с начала года прибавили примерно 13%, выглядят существенно дешевле бумаг ее конкурентов в лице Kraft Heinz (NASDAQ:KHC), General Mills (NYSE:GIS) и Hormel Foods (NYSE:HRL).

Производитель упакованных продуктов питания также предлагает щедрые квартальные дивиденды в размере 0,58 доллара на акцию, что соответствует доходности в 3,11%, и является одним из самых высоких показателей в секторе.

Во вторник акции K достигли уровней февраля 2017 года в 75,52 доллара, однако завершили торги на отметке 72,93 доллара. Таким образом, компания из Мичигана оценивается в 24,6 миллиарда долларов.

Доказательством того, что компания способна эффективно вести бизнес в текущих условиях, стал финансовый отчет от 6 мая за первый квартал, который превзошел ожидания аналитиков.

Kellogg также повысила собственный прогноз органического роста продаж на 2022 год, анонсировав ускоренное повышение цен на фоне резкого роста производственных затрат и перебоев в поставках.

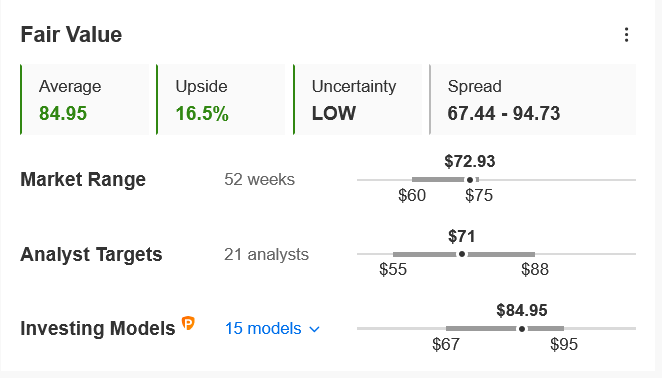

Неудивительно, что модели InvestingPro оценивают справедливую стоимость акций K в $84,95, предполагая наличие потенциала роста примерно на 16,5% в течение следующих 12 месяцев.

2. Duke Energy

- Коэффициент P/E: 22,4;

- Рыночная капитализация: $83,8 млрд;

- Динамика акций с начала года: +3,8%.

Инвесторов беспокоит «взрывоопасный» коктейль из растущей инфляции, замедляющейся экономики и растущих процентных ставок. На этом фоне стоит вспомнить об одном из крупнейших американских поставщиков электроэнергии и газа Duke Energy (NYSE:DUK).

Акции «защитных» компаний, чьи продукты и услуги необходимы для повседневной жизни людей, как правило, опережают рынок в периоды замедления экономического роста и всплеска инфляции.

Инвестиционную привлекательность Duke повышают ее относительно высокие квартальные дивиденды в размере 0,9850 доллара, что соответствует доходности в 3,56%.

Для сравнения, доходность эталонных 10-летних гособлигаций США составляет около 3%, а оценочная доходность S&P 500 находится в районе 1,55%.

Вчерашние торги DUK завершила на отметке $108,91, немного откатившись с рекордного максимума от 21 апреля в 116,33 доллара. С начала года рыночная капитализация корпорации из Северной Каролины выросла примерно на 4% и достигла $83,8 млрд.

9 мая Duke Energy отчиталась о скорректированной прибыли за первый квартал в размере 1,30 доллара на акцию, что оказалось несколько ниже прогнозируемых экспертами 1,34 доллара.

Выручка в годовом отношении выросла примерно на 16% до 7,1 млрд долларов благодаря высоким продажам в сегменте передачи электроэнергии и транспортировки газа, а также в сфере возобновляемой энергетики. Аналитики полагали, что выручка составит всего 5,7 млрд.

Провайдер коммунальных услуг также подтвердил собственный годовой прогноз скорректированной прибыли в 5,30-5,60 доллара на акцию, а также намерен наращивать показатель на 5-7% в год вплоть до 2026 года.

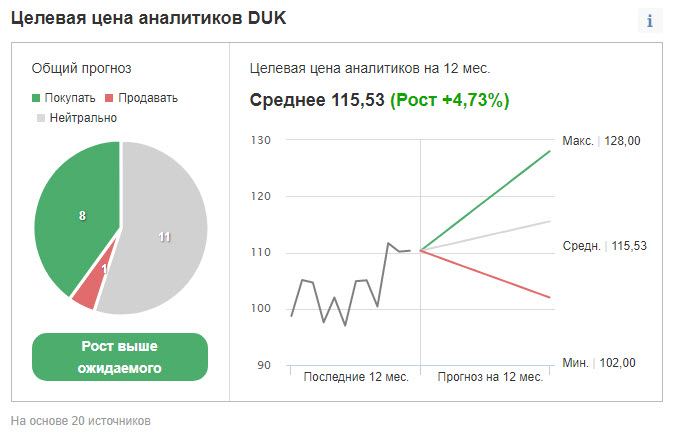

Опрошенные Investing.com аналитики в целом полагают, что акции DUK будут торговаться «лучше рынка», а усредненный целевой уровень в 115,5 доллара допускает рост бумаг в течение следующих 12 месяцев более чем на 6%.

3. Dollar General

- Коэффициент P/E: 22,7;

- Рыночная капитализация: $52,04 млрд;

- Динамика акций с начала года: -3,5%.

По мере того, как усиливаются опасения за судьбу американской экономики, растет спрос на активы, способные хеджировать потенциальную волатильность. В этом контексте мы рекомендуем обратить внимание на Dollar General (NYSE:DG), которая управляет более чем 18 000 магазинов в 44 штатах.

Крупнейший дискаунтер США в основном реализует продукты, товары для дома и средства личной гигиены. Его целевой аудиторией являются домохозяйства, зарабатывающие менее 35 000 долларов в год, что подчеркивает устойчивость бизнес-модели компании перед лицом рецессии.

21 апреля акции DG (которые с начала года упали на 3,5%) достигли рекордного максимума в 262,20 доллара. Вчерашние торги завершились на отметке 227,50 долларов, что соответствует рыночной капитализации в размере 52,04 миллиарда долларов.

Готовность Dollar General наращивать дивидендные выплаты и объемы программы выкупа акций повышают инвестиционную привлекательность компании из Теннесси.

Недавно компания увеличила квартальные выплаты на 31% до $0,55 на акцию; сейчас годовая выплата на одну бумагу составляет 2,20 доллара, что соответствует доходности примерно в 1%.

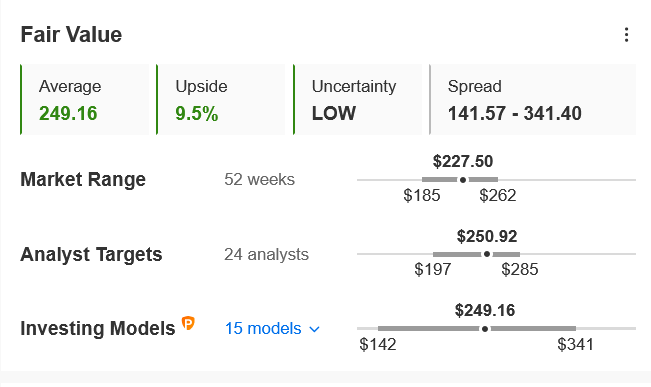

Согласно моделям InvestingPro, акции DG обладают 9,5-процетным потенциалом роста к справедливой стоимости в $249,16.

Отчет Dollar General за предыдущий квартал оказался неоднозначным, однако собственный прогноз компании относительно годовой выручки превзошел ожидания экспертов. Очередной релиз запланирован на 26 мая, и аналитики полагают, что прибыль на акцию составила $2,35, а выручка — $8,7 млрд.

В центре внимания вновь окажется прогноз Dollar General на оставшуюся часть 2022 года, поскольку компания вынуждена учитывать высокое ценовое давление, проблемы с цепочками поставок, рост стоимости сырья, дефицит рабочей силы, а также потенциальные изменения в моделях потребительского поведения.

Сложившаяся на рынках обстановка как никогда усложняет принятие правильных решений. Список проблем включает:

- Инфляцию;

- Геополитические потрясения;

- Развитие подрывных технологий;

- Повышение процентных ставок.

Справиться с ними помогут достоверные данные, эффективные инструменты сортировки данных и анализа. Вы должны убрать эмоции из уравнения.

В этом вам поможет инструмент InvestingPro+, предлагающий данные и инструменты, необходимые для принятия правильных инвестиционных решений.