Затишье перед бурей: куда пойдет биткоин после консолидации под $70 000

Специально для Investing.com.

В начале 2020 года планету охватила пандемия коронавируса. В числе «жертв» оказались и рынки практически всех классов активов. Меры борьбы с пандемией столкнули сырьевые товары к многолетним минимумам. Однако распродажа энергоносителей, металлов, сельскохозяйственной продукции и промышленного сырья была недолгой.

Центральные банки опустили процентные ставки и прибегли ко всем доступным инструментам денежно-кредитной политики в попытках стабилизировать мировую финансовую систему. Правительства раздавали деньги на поддержание фондов заработной платы, тратя целые состояния на разработку вакцин и методов лечения коронавируса. «Цена» пандемии оказалась беспрецедентной, и она посеяла семена инфляции, которые начали прорастать во второй половине 2020 года.

В 2021 году ценовое давление продолжило усиливаться, но убежденность регуляторов во «временном» характере этого явления не позволила вовремя взять ситуацию под контроль. В ноябре-декабре 2021 года ФРС осознала, что инфляция имеет структурный характер, и перешла к более «ястребиной» денежно-кредитной политике. Тем не менее, программа количественного смягчения была свернута лишь в начале марта 2022 года; в том же месяце центральный банк повысил ставку по федеральным фондам. Необходимость этого шага была очевидна, поскольку ИПЦ достиг 40-летнего пика в 8,5%, а индекс цен производителей вырос до 11,2%.

Инфляция стала топливом ралли сырьевых рынков, подтолкнув их к многолетним, а в некоторых случаях и рекордным максимумам. Сейчас ФРС готова всерьез взяться за инфляцию, и сырьевые товары сильно просели. При этом инфляция и рост процентных ставок — не единственные проблемы, с которыми сейчас сталкиваются сырьевые товары. Российско-украинский конфликт серьезно исказил фундаментальный баланс спроса и предложения на многих рынках.

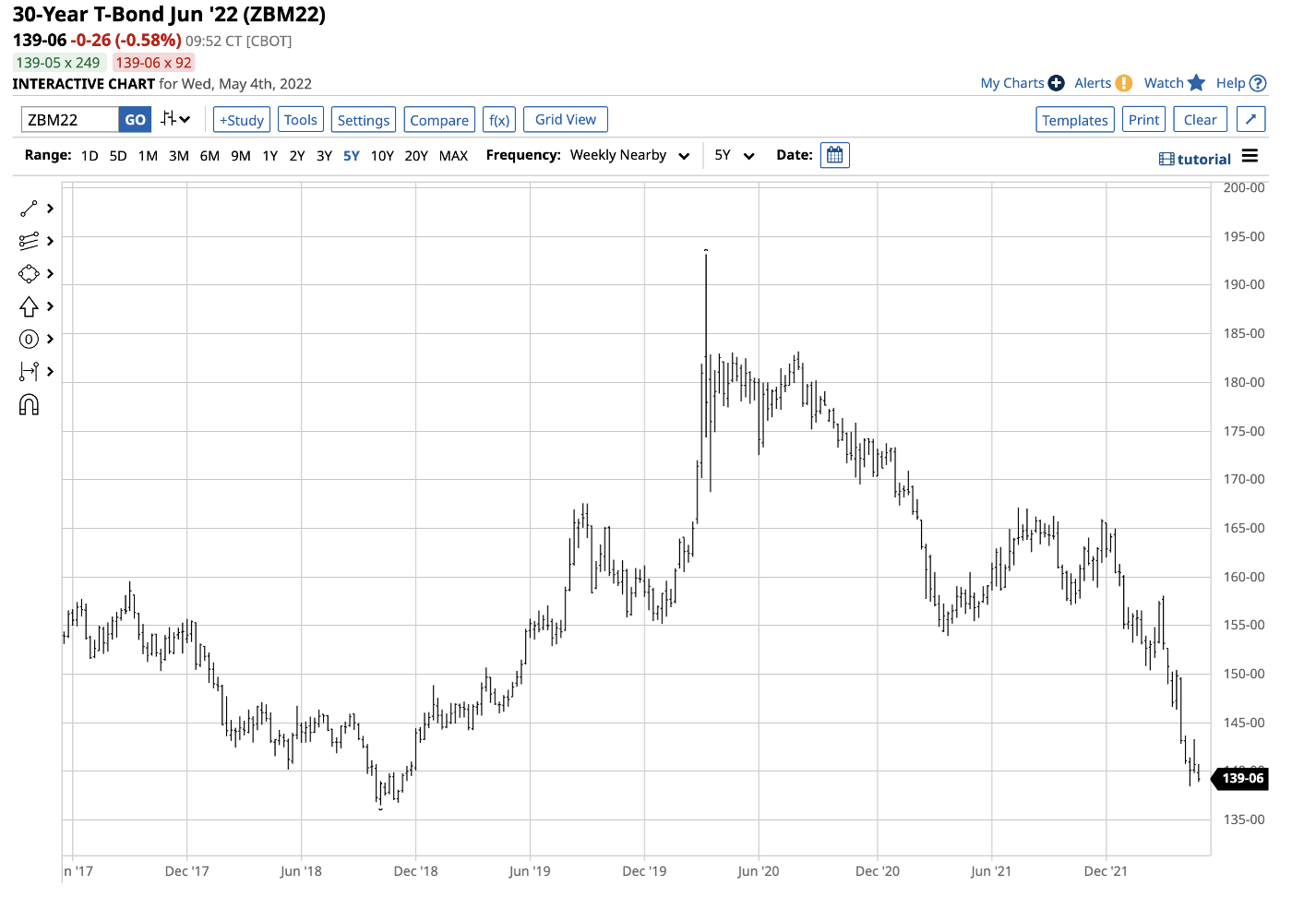

Рынок облигаций уже отреагировал

Федеральной резервной системе будет непросто угнаться за рынком фьючерсов на облигации. 4 мая FOMC повысил ставку по федеральным фондам на 50 базисных пунктов, и в ближайшие месяцы цикл ужесточения должен продолжиться. Программа сокращения баланса облигаций повысит ставки на протяжении всей кривой доходности облигаций, однако доходность среднесрочных и долгосрочных бумаг будет определяться исходя из баланса спроса и предложения.

Между тем, тренд рынка облигаций остается «медвежьим» с середины 2021 года.

Источник: Barchart

20 апреля фьючерс на 30-летние гособлигации США достиг свежего минимума в 138-14. Ближайший уровень поддержки проходит по минимуму октября 2018 года в 136-16.

4 мая диапазон ставок по федеральным фондам был повышен до 0,75–1,00%, а значит потребуется еще немало раундов ужесточения, прежде чем ФРС догонит рынок фьючерсов на облигации. Более того, индексы цен производителей и потребителей достигли уровней начала 1980-х годов, а значит центральный банк по-прежнему сильно отстает от инфляционной кривой, а реальная доходность остается отрицательной.

2 причины, по которым растущие ставки снижают стоимость сырьевых товаров

Растущие процентные ставки в США, как правило, оказывают негативное влияние на сырьевые рынки, поскольку увеличивают альтернативные издержки удержания запасов. В этих условиях покупатели сырья стараются закупать минимум, необходимый для поддержания производственных объемов, перекладывая растущие цены на конечных потребителей.

Рост процентных ставок также увеличивает стоимость доллара США по отношению к другим мировым валютам.

Источник: Barchart

На прошлой неделе индекс доллара США достиг отметки 103,95, что всего на 0,01 ниже почти двадцатилетнего максимума марта 2020 года.

Доллар США остается мировой резервной валютой, и именно в нем номинировано большинство сырьевых товаров. Дорогой доллар оказывает давление на сырьевые рынки. Однако лекарством от высоких цен зачастую являются очень высокие цены, поскольку потребители начинают искать заменители или ограничивают закупки.

За последние недели многие сырьевые товары откатились со своих многолетних или рекордных максимумов. Совсем недавно баррель нефти стоил более 130 долларов, а унция золота — 2072 доллара. Медь упала с 5 до 4,20 доллара за фунт. Большинство сырьевых товаров скорректировалось на фоне растущих ставок и сильного доллара США.

3 причины, по которым на этот раз все будет иначе

Рост процентных ставок и доллара США, как правило, играет против сырьевых рынков. Однако 2022 год уникален по многим причинам. Вот три причины, по которым процентные ставки и валютные курсы валют отойдут на второй план:

• Украинский кризис и режим антироссийских санкций вызывают дисбаланс в поставках, влияя на цены сырьевых активов.

• «Безграничное» партнерство Китая и России проводит идеологическую черту между ними с одной стороны, и альянсом США-Европа — с другой. США и Китай оказываются по разные стороны баррикад, и напряженность в отношениях крупнейших мировых экономик ведет к финансовому конфликту.

• Перебои в цепочках поставок, вызванные пандемией, и проблемы с логистикой, связанные с вооруженным конфликтом в Европе, мешают транспортировке товаров, создавая дефицит в одних регионах и избыток — в других.

Резкое изменение геополитического ландшафта спровоцировало и другие изменения, подпитывающие инфляционную среду. ЦБ РФ сейчас выкупает золото у кредитных организаций по стандартной цене в 5000 рублей за грамм. Если Китай последует этому примеру, последствия ощутит вся мировая финансовая система.

Саудовская Аравия и Нигерия уже обсуждают схему продажи нефти Китаю за юани, а Россия требует оплаты поставок газа в рублях. Эти изменения угрожают положению доллара США как мировой резервной валюты, что окажет давление на его стоимость.

Индекс доллара отражает его стоимость по отношению к евро, японской иене, британскому фунту, канадскому доллару, шведской кроне и швейцарскому франку, однако он не измеряет покупательную способность USD, которая снизилась под давлением инфляции.

Перспективы рефлекторной распродажи

ФРС повысила ставку на 50 базисных пунктов именно в тот момент, когда ВВП США упал на 1,4%. Сочетание инфляции и снижения экономической активности угрожает стагфляцией, что ставит центральный банк в сложное положение, поскольку дальнейшее повышение ставки еще сильнее подорвет экономику. В то время как мы можем увидеть рефлекторные распродажи по итогам заседаний ФРС, украинский конфликт, снижение значимости доллара США и «бычий» тренд сырьевых рынков создают очень волатильную среду.

ФРС оказалась зажата между 40-летними максимумами инфляции и замедлением экономики. Центральный банк еще долго будет корить себя за то, что не предпринял никаких шагов в 2021 году, поскольку российско-украинский конфликт и «идеологическая война» имеют гораздо большее значение для мировой экономики, чем процентные ставки ФРС.

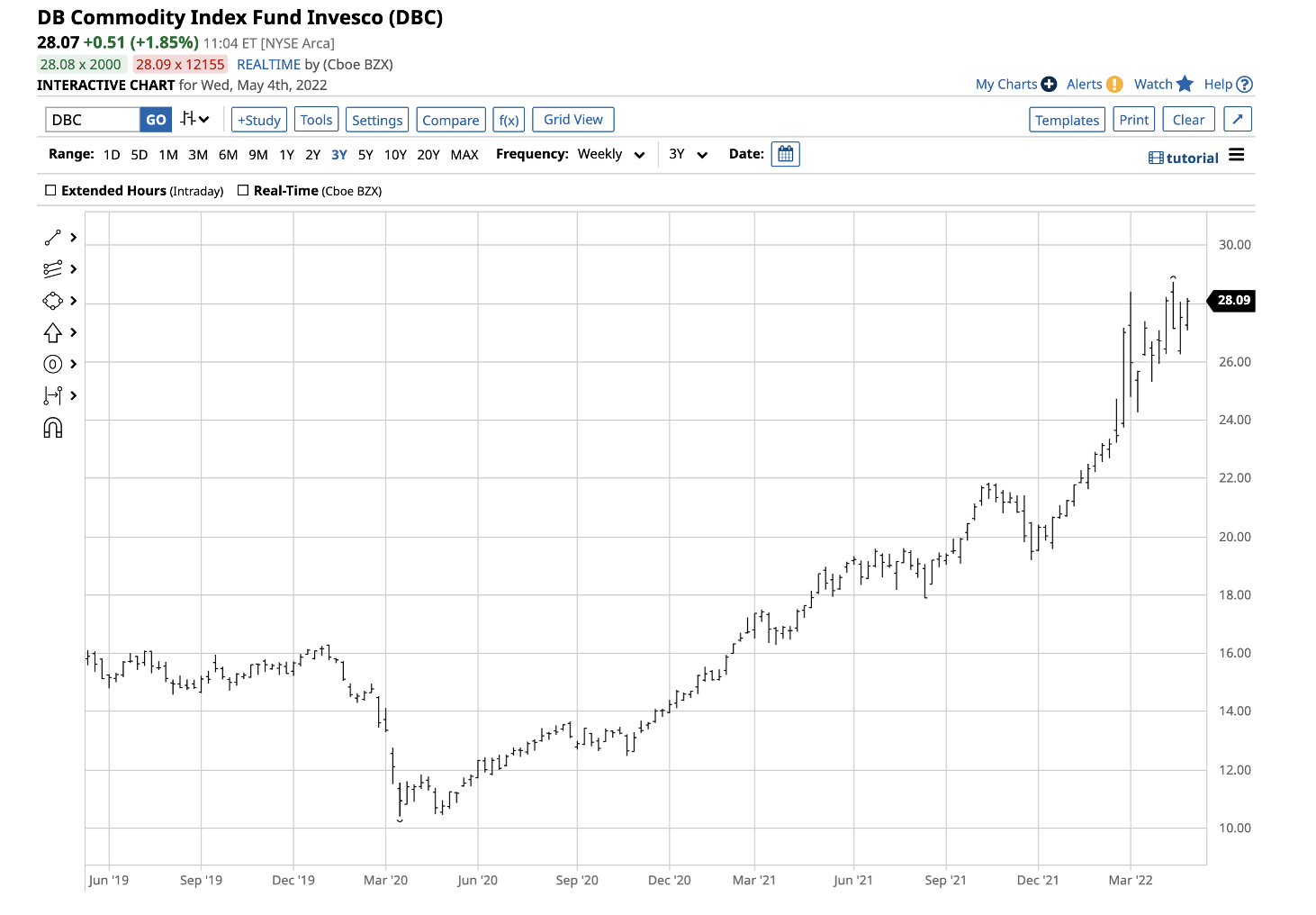

Выкупаем просадки с DBC

Я склонен рассматривать любые просадки цен на сырьевые товары как возможность для покупки. Если сценарий финансового кризиса 2008 года повторится, то ралли продлится три года, а значит фаза роста в самом разгаре. Драйвером выступает та волна ликвидности, которую центральные банки и правительства обрушили на финансовую систему, а также запоздалая реакция ФРС на всплеск ценового давления.

Более того, сейчас масштабы стимулирования экономики куда больше, чем в 2008-2009 годах, а в Европе развернулось вооруженное противостояние, изменившее баланс спроса и предложения на ведущих сырьевых рынках. «Зеленая» энергетическая повестка Администрации США лишь усложняет ситуацию, поскольку ОПЕК и Россия вернули контроль над рынком нефти, укрепив свои отношения.

Я по-прежнему верю в потенциал сырьевых активов. Я считаю, что текущая коррекция и возможность снижения цен на фоне растущих ставок ФРС и доллара создадут привлекательные возможности для покупки.

Одним из самых ликвидных и диверсифицированных сырьевых ETF с акцентом на энергоносители является Invesco DB Commodity Index Tracking Fund (NYSE:DBC). Торгуясь по 28 долларов за акцию, DBC управляет активами на сумму более 4,439 миллиарда долларов. Владельцев ежедневно сменяют более 4,59 миллиона бумаг фонда, а комиссия за управление составляет 0,87%.

Источник: Barchart

Еще в марте 2020 года DBC торговался по 10,41 доллара за акцию, а уже 18 февраля текущего года был зафиксирован локальный максимум в 28,75 доллара. В 2008 году DBC достиг рекордных 46,63 доллара. Я полагаю, что в ближайшие месяцы DBC продолжит формировать серию восходящих экстремумов. Любая существенная коррекция может стать прекрасной возможностью для покупки продукта, который отражает динамику сырьевых рынков.

Может ФРС и готова заняться инфляцией, но сейчас в центре внимания оказалась геополитика. У центрального банка США нет инструментов, которые помогут сгладить идеологические разногласия, подпитывающие инфляцию.

Инструмент InvestingPro+ предоставляет доступ к информации о бумагах более чем 135 тысяч компаний, из которых можно выбрать самые быстрорастущие или самые недооцененные акции, используя профессиональные данные, инструменты и идеи. Узнать больше