После санкций крупные золотодобытчики в РФ столкнулись с различными сложностями: возможное разделение активов у Полиметалла, возможный дефолт Петропавловска из-за проблем с реализацией золота и возможный дисконт продаж золота у Полюса.

В этой статье поговорим о:

- возможных рисках у крупнейших золотодобытчиков;

- наших прогнозах по производственным показателям;

- нашем выборе перспективного золотодобытчика.

Полюс может перенаправить потоки золота в другие страны, если коммерческие банки будут просить большие скидки на золото

Как правило, схема продажи золота компаниями такая: золотодобытчики продают золото коммерческим банкам, а эти банки продают золото физическим лицам, либо центробанку.

25 марта ЦБ заявил, что будет покупать золото у коммерческих банков по цене 5000 руб. за грамм или ~155 500 руб. за унцию. Текущая цена золота составляет ~1 910 $/унц. или 139 350 руб./унц.

Ниже представлена таблица цен на золото в рублях в зависимости от курса доллара и цены на золото в долларах. Если цены на золото будут выше 155 500 руб. за унц., то коммерческие банки, вероятно, будут требовать скидки от золотодобытчиков.

Полюс (MCX:PLZL) реализует всю свою продукцию внутри страны. Однако мы считаем, что в случае большого дисконта при реализации золота Полюс сможет перенаправить свои потоки в Азию. Годовое производство золота (80–85 тыс. т.) может быть перевезено 1–2 грузовыми самолетами или 10–15 пассажирскими коммерческими рейсами.

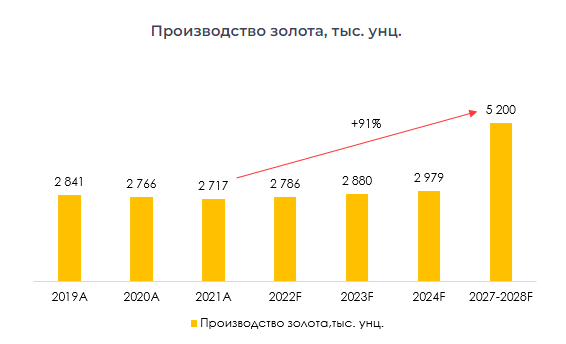

Компания планирует нарастить свое производство практически в два раза до 5 200 тыс. унц. к 2027-28 гг. за счет крупного проекта — Сухого Лога. Однако из-за разрыва цепочек поставок сроки могут сдвинуться на 1-2 года.

Полиметалл может разделиться на две компании

Полиметалл (MCX:POLY) рассматривает возможность разделения активов на казахские и российские из-за санкций. Как мы понимаем, таким образом мажоритарные владельцы Полиметалла хотят дистанцироваться от ассоциации с российским бизнесом и сохранить глобальную ликвидность своего капитала.

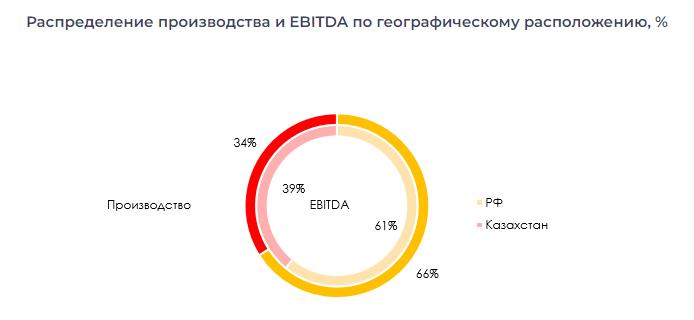

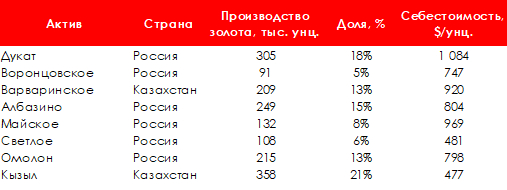

Полиметалл владеет двумя крупными активами в Казахстане: Кызыл и Варваринское. Казахское производство золота составляет ~565-570 тыс. унц. или 34% от общего производства компании. При этом эти активы генерирует ~39% EBITDA компании из-за более низкой себестоимости на унцию, чем в среднем по остальным месторождениям.

Мы считаем, что Полиметалл торгуется со значительным дисконтом к Полюсу по потенциалу роста. Это объясняется высоким риском разделения. Если Полиметалл решит разделить активы, то миноритариям будет выдвинута оферта по цене продажи сделки или по средней 6-месячной цене акций (1260 руб.). Самый худший сценарий для акционеров Полиметалла — разделение или продажа активов по низкой цене через полгода, в результате чего будет выдвинута оферта по низкой цене.

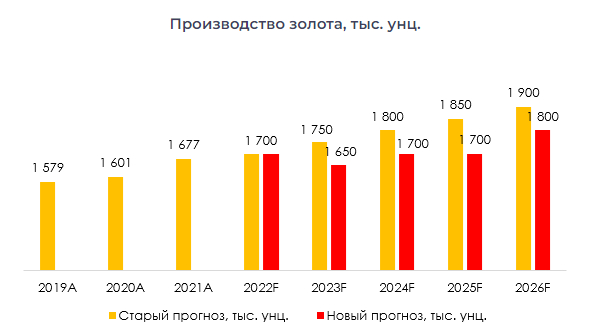

Кроме этого, компания понизила свои производственные гайденсы из-за трудностей в цепочках поставок. Ключевые проекты — Ведуга, АГМК-2, Майское — были сдвинуты на 6–18 месяцев. Однако экспорт золота у Полиметалла составляет больше 55%. Компания меньше подтверждена риску продажи золота с дисконтом.

Из-за санкций у компании могут быть проблемы с выплатой дивидендов акционерам, что будет мотивировать компанию сменить юрисдикцию на российскую или полностью выделить российские активы, чтобы не попадать под санкции.

В случае дефолта у Петропавловска могут забрать активы

Ранее Петропавловск (MCX:POGR) реализовывал свое золото Газпромбанку, но теперь компания не может ему продавать, так как банк находится в санкционном списке, а сама компания зарегистрирована в Великобритании.

Кроме этого, Газпромбанк потребовал немедленного погашения кредита в размере $201 млн и попросил выплатить еще $87,1 млн по кредитной линии на следующей неделе. По нашей оценке, сейчас на счетах компании находится ~$110-120 млн денежных средств, которых, судя по всему, не хватит для погашения долга. Ранее компания заявила о возможной продаже активов. Но мы считаем, что найти покупателя в короткий период достаточно сложно.

Если Петропавловск допускает дефолт перед Газпромбанком, его могут обанкротить и забрать активы. Компания не попадает под мораторий на банкротство, поскольку это не российская компания. Поэтому быть инвестором в компании сейчас очень опасно. Также появились новости о передаче прав требования по кредиту Газпромбанком на $200 млн УГМК. Скорее всего, за счет этой передачи активы Петропавловска сразу перейдут к УГМК.

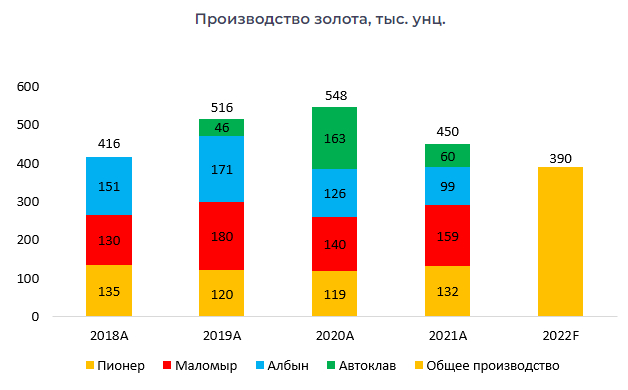

При этом у компании начались трудности с операционной деятельностью из-за сокращения добычи неупорной руды (руда, которая легко перерабатывается) из-за обеднения месторождений. Компания дала слабые гайденсы по добыче золота на уровне ~390 тыс. унц. по итогам 2022 г., что ниже прошлого года на 13% и 2020 г. на 29%.

Вывод: Полюс — самый качественный золотодобытчик

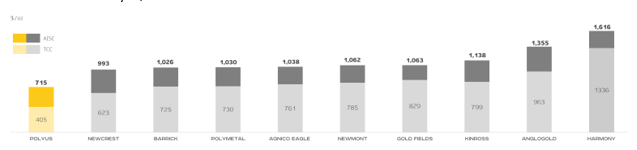

Мы считаем, что Полюс — наиболее привлекательный и безопасный актив из большой тройки, так как у него нет сложно прогнозируемых рисков (возможное разделение активов у Полиметалла и вероятное банкротство Петропавловска). Кроме того, Полюс — компания роста, производство которой может почти удвоиться к 27–28 гг. Также компания является самой эффективной в мире по себестоимости на унцию.

Статья написана в соавторстве с аналитиком Марком Пальшиным