Доходы России от экспорта нефти упали до минимума с 2022 года

Первый квартал 2022 года оказался не самым удачным для поставщиков «облачного программного обеспечения как услуги» (SaaS). Подобный вывод можно сделать исходя из отставания двух главных секторальных ETF от бенчмарка NASDAQ Composite.

First Trust Cloud Computing ETF (NASDAQ:SKYY) и Global X Cloud Computing Fund (NASDAQ:CLOU) с начала года просели на 26,5% и 26,2% соответственно, тогда как потери NASDAQ составляют 19,7%.

В этой статье мы рассмотрим три технологические компании, акции которых оказались под ударом, но все же способны вернуть утраченные позиции даже в условиях повышенной волатильности. Ключевым драйвером восстановления могут стать предстоящие публикации их квартальных отчетов.

1. Cloudflare

- Дата публикации отчета: 5 мая

- Прогнозируемый темп роста прибыли: +133,3% г/г

- Ожидаемый прирост выручки: +49% г/г

- Динамика акций с начала года: -31,8%

- Рыночная капитализация: $29,1 млрд

Инвесторы продолжают избавляться от перекупленных акций технологических компаний, и поэтому Cloudflare (NYSE:NET) испытывала сильное давление на протяжении последних месяцев.

Прибавив 345% и 73% за 2020 и 2021 года соответственно, акции поставщика решений в области кибербезопасности с начала января упали примерно на 32%. Одним из катализаторов распродажи всего технологического сектора стало ужесточение политики ФРС.

Сейчас NET торгуется на 59,5% ниже своего рекордного пика ноября 2021 года в 221,64 доллара, завершив сессию вторника на отметке 89,68 доллара. Сейчас рыночная капитализация провайдера сетевой инфраструктуры из Калифорнии составляет 29,1 миллиарда долларов.

Cloudflare, которая в четвертом квартале побила собственный рекорд продаж и представила оптимистичные прогнозы, должна опубликовать очередной квартальный отчет после окончания торгов 5 мая.

Эксперты полагают, что компания вышла на прибыль после того, как год назад зафиксировала убыток в 0,03 доллара на акцию.

При этом выручка в годовом отношении могла возрасти на 49% до $205,6 млн, отразив спрос на ее услуги в области сетевой безопасности, доставки контента, а также корпоративной сетевой инфраструктуры.

Помимо показателей выручки и прибыли, инвесторы ждут новостей о темпах роста клиентской базы Cloudflare. В четвертом квартале, например, количество клиентов, приносящих компании не менее 100 000 долларов в год, подскочило на 71% г/г до 1416.

Мы полагаем, что акции компании в ближайшие недели могут начать новый виток роста, учитывая высокий спрос на ее услуги в текущей геополитической обстановке.

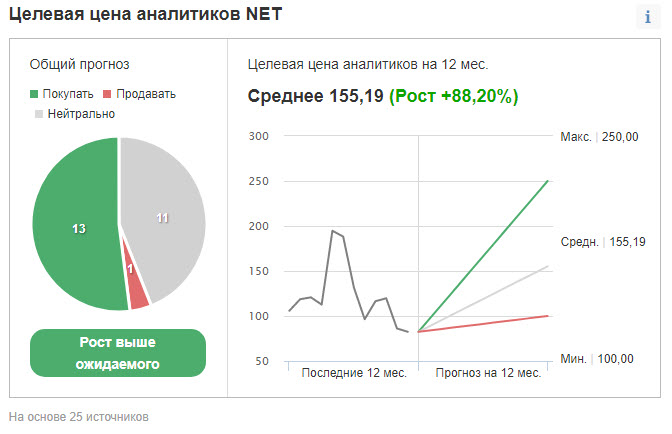

Неудивительно, что 13 из 25 опрошенных Investing.com аналитиков рекомендуют «покупать» акции NET, а усредненный целевой уровень в $155,19 предполагает наличие потенциала роста бумаг на 73%.

Источник: Investing.com

Лишь один из респондентов порекомендовал «продавать» акции NET

2. Palantir Technologies

- Дата публикации отчета: 9 мая

- Прогнозируемая динамика прибыли: -25% г/г

- Ожидаемый прирост выручки: +29,9% г/г

- Динамика акций с начала года: -42,1%

- Рыночная капитализация: $21,6 млрд

Palantir Technologies (NYSE:PLTR) предоставляет программное обеспечение и услуги в области анализа данных государственным учреждениям и крупным корпорациям. В этом году компания столкнулась с падением популярности в глазах инвесторов.

С начала января акции компании из Колорадо просели на 42% из-за агрессивного сброса бумаг технологического сектора. Инвесторов беспокоят перспективы того, что процедура повышения ставок ФРС окажется более агрессивной, чем предполагалось ранее.

Акции PLTR, которые 22 февраля опустились к 52-недельному минимуму в 9,74 доллара, завершили вчерашнюю сессию на отметке 10,55 доллара, т.е. примерно на 77% ниже рекордного максимума января 2021 года в 45 долларов. Текущая рыночная капитализация основанной Питером Тилем компании составляет 21,6 миллиарда долларов.

Публикация финансового отчета компании за первый квартал запланирована на 9 мая; предыдущий релиз оказался неоднозначным.

Аналитики полагают, что прибыль снизилась на 25% г/г с 0,04 до 0,03 доллара на акцию, а выручка возросла примерно на 30% до рекордных 443,4 млн долларов, чему способствовал устойчивый спрос на инструменты и услуги в области анализа данных.

Инвесторы уделят пристальное внимание продажам, которые пришлись на правительственные агентства. Как правило, этот сегмент обеспечивает более половины выручки Palantir. Доход этого подразделения за четвертый квартал вырос на 26% г/г и составил 239 миллионов долларов.

Коммерческие продажи в США и общее количество корпоративных клиентов, которые в последнем квартале выросли на 132% и 71% соответственно, также будут в центре внимания, поскольку компания, стремится диверсифицировать свою клиентскую базу. Работая с 239 клиентами, Palantir стремится расширить свою деятельность на другие секторы, включая здравоохранение, промышленность и энергетику.

На наш взгляд, значительная просадка акций Palantir, которая стоила ей двух третей капитализации, представляет собой привлекательную возможность для покупки, учитывая перспективы дальнейшего роста выручки на фоне высокого спроса на инструменты для дата-майнинга.

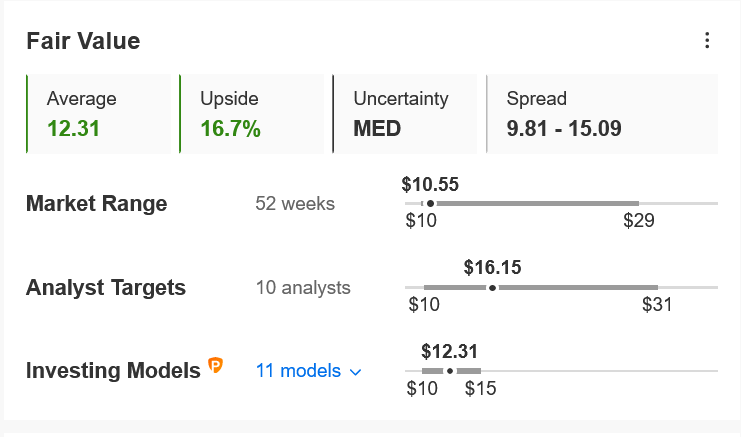

Согласно моделям InvestingPro, справедливая стоимость акций PLTR в $12,31 на 17% превышает текущую цену бумаг.

Источник: InvestingPro

3. Unity Software

- Дата публикации отчета: 10 мая;

- Ожидаемый темп роста прибыли: +20% г/г;

- Прогнозируемый прирост выручки: +36,6% г/г;

- Динамика акций с начала года: -52,5%;

- Рыночная капитализация: $20,1 млрд.

Unity Software (NYSE:U), разработавшая и поддерживающая кроссплатформенный игровой движок, используемый для создания, управления и монетизации интерактивного контента для мобильных телефонов, планшетов, ПК, консолей и устройств виртуальной реальности, пережила непростое начало года.

Акции разработчика программного обеспечения из Сан-Франциско недавно упали к своему рекордному минимуму. С начала года U просела на 52,5%, существенно отстав от рынка в целом.

Торгуясь примерно на 68% ниже своего рекордного максимума в 210 долларов от ноября 2021 года, акции Unity Software завершили сессию вторника на отметке 67,87 доллара. Рыночная капитализация компании оценивается в 20,1 миллиарда долларов.

В последнем квартале разработчик одноименной платформы легко превзошел ожидания по выручке и прибыли. Очередной финансовый отчет запланирован к публикации на 10 мая.

Эксперты оценивают скорректированный убыток в 0,08 доллара на акцию, что несколько ниже показателя годичной давности в 0,10 доллара. При этом выручка в годовом отношении должна была возрасти на 37% до рекордных 320,7 млн долларов.

Участники рынка будут внимательно следить за данными по числу клиентов Unity, потративших на платформу 100 000 долларов США или более; в последнем квартале был зафиксирован 33-процентный скачок показателя до 1052.

Помимо выручки и прибыли, инвесторов интересуют комментарии руководства Unity Software относительно перспектив на ближайшие месяцы. Технологическая компания ранее заявляла, что планирует преодолеть точку безубыточности в 2023 году.

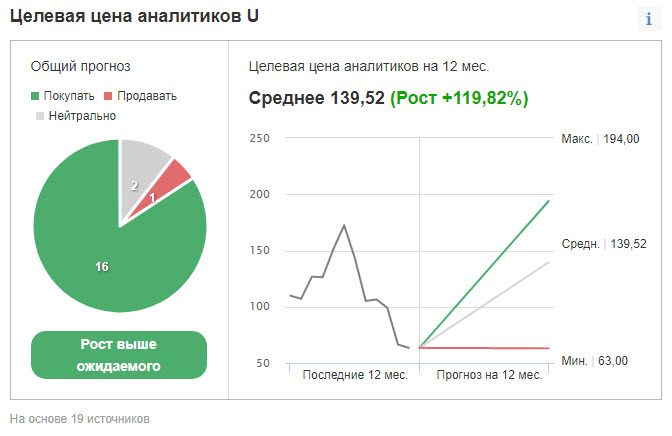

По данным Investing.com, усредненная 12-месячная целевая стоимость акций U составляет $139,50, что предполагает наличие колоссального потенциала роста в 105,5%.

Источник: Investing.com

Несмотря на недавний откат, мы по-прежнему считаем Unity привлекательным долгосрочным вложением, учитывая лидирующие позиции компании в области разработки платформ для создания интерактивного 3D-контента.

На руку компании также играет ее растущее участие в формировании метавселенной, которую многие называют «интернетом следующего поколения».

Сложившаяся на рынках обстановка как никогда усложняет принятие правильных решений. Список проблем включает:

- Инфляцию

- Геополитические потрясения

- Развитие подрывных технологий

- Повышение процентных ставок

Справиться с ними помогут достоверные данные, эффективные инструменты сортировки данных и анализа. Вы должны убрать эмоции из уравнения.

В этом вам поможет инструмент InvestingPro+, предлагающий данные и инструменты, необходимые для принятия правильных инвестиционных решений.