Россия готовит сокращение «нечувствительных» расходов на 10% в 2026 году

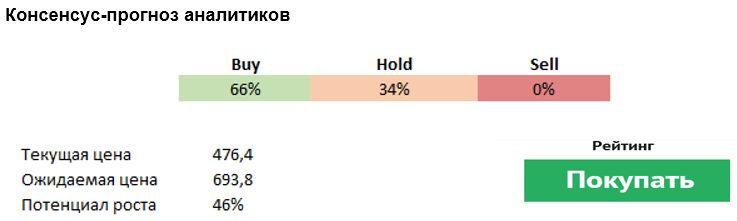

Lam Research Corp (NASDAQ:LRCX) занимается созданием оборудования для производства кремниевых пластин и сопутствующих услуг для полупроводниковой промышленности. Оборудование ASML (NASDAQ:ASML) и Lam Research применяется при производстве процессоров, но на разных его этапах. Соответственно, очень часто их оборудование заказывают одни и те же компании, вроде Taiwan Semiconductor Manufacturing (NYSE:TSM), Samsung (KS:005930), Intel (NASDAQ:INTC), SK Hynix (KS:000660), Micron Technology (NASDAQ:MU).

Рост и развитие компании в перспективе ближайших лет будет обусловлено внедрением технологий искусственного интеллекта (ИИ), интернета вещей (IoT) и коммуникаций 5G. Также, учитывая, что TSMC, UMC, Intel и Samsung в настоящее время ведут строительство новых полупроводниковых заводов, спрос на оборудование для производства чипов будет продолжать расти.

Не стоит забывать и об амбициозных планах руководства США по снижению полупроводниковой зависимости от Тайваня и Китая, что также подразумевает запуск новых заводов на территории Америки.

Мировые игроки индустрии полупроводников намерены в ближайшие годы инвестировать в свое развитие миллиарды долларов, а меры поддержки правительства США в размере $50 млрд обусловят рост финансовых показателей всей отрасли в целом, в том числе и оборудования для производства полупроводников.

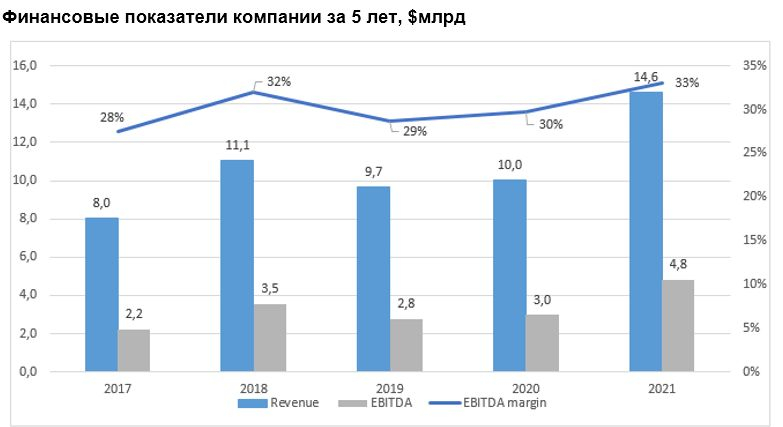

За последние пять лет среднегодовой темп роста выручки компании составил 19,5%, а чистой прибыли - 34%.

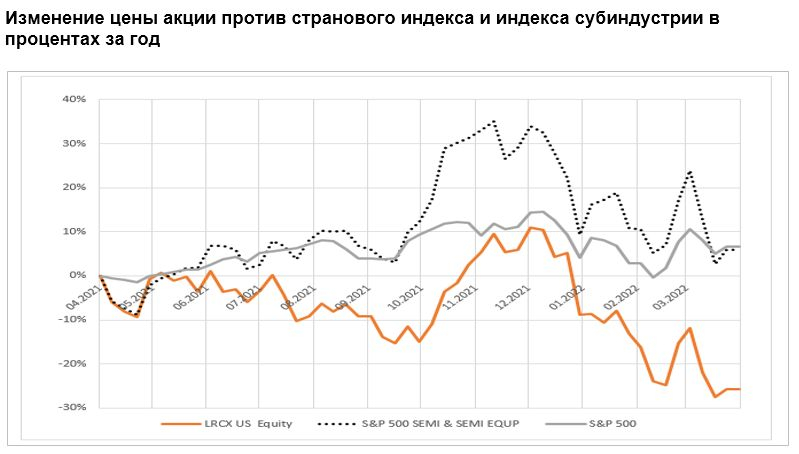

По итогам 3 квартала 2022 финансового года Lam Research сообщила о чистой прибыли в размере $1,02 млрд, или $7,30 на акцию, по сравнению с $1,07 млрд, или $7,41 на акцию, годом ранее. Выручка выросла до $4,06 млрд с $3,85 млрд в квартале прошлого года. Более слабые результаты связаны с нехваткой комплектующих для производства оборудования для удовлетворения повышенного спроса.

Наращивание производства может привести к более позитивным результатам в следующем квартале и более быстрому росту доли рынка LRCX до 25% в 2023-2024 годах (с ~18-19% в настоящее время), а также росту прибыли.

Базовый спрос на инструменты, незаменимые для изготовления продвинутых микросхем NAND-памяти со 128 и 176 слоями, должен оставаться сильным в 4 квартале 2022 финансового года и может помочь увеличить валовую прибыль. Продажи услуг также могут способствовать стабильному росту прибыли (за счет высокой загрузки заводов клиентов оборудованию все чаще необходимо сервисное обслуживание).

Продажи в Китае составляют около 30% от общего объема, в долгосрочной перспективе они могут вырасти, но пострадать в краткосрочной, если локдаун затянется.

Основной спрос со стороны производителей полупроводников и клиентов, таких как Samsung и SK Hynix, и клиентов логических микросхем, таких как TSMC и Intel, должен сохраниться на высоком уровне, что приведет к увеличению продаж и прибыли после уменьшения нехватки материалов.

Заключены контракты на поставку запасных частей в двух крупнейших мировых IDM (специальные программные средства для управления учётными данными пользователей) — совокупная стоимость контракта > $1 млрд.

Основные мультипликаторы компании (EV/EBITDA, P/E, P/FCF, P/S, P/B) выглядят лучше, чем у компаний-конкурентов, а также существенно снизились по сравнению со средними за три года значениями для компании. Высокое ROE свидетельствует об эффективности использования акционерного капитала. У компании низкая долговая нагрузка, что является положительным фактором на фоне начала ужесточения ДКП мировыми ЦБ.

Риски

В апреле 2022 года ведущие производители станков для производства чипов, среди которых была и компания Lam Research, предупредили своих клиентов, что сроки ожидания новых поставок могут растянуться до 18 месяцев. Задержка происходит из-за дефицита отдельных компонентов, используемых в производстве (полупроводники и другие компоненты, вроде клапанов, помп и проч.). При этом ситуация в последние годы только ухудшается: если в 2019 году срок ожидания поставок был около 3–4 месяцев, в 2020 году он вырос уже до 10–12 месяцев. Цепочки поставок по-прежнему ограничивают потенциал роста.

Спрос на потребительские ПК и бытовую электронику может снижаться, если потребительские расходы продолжат замедляться, в конечном итоге тенденция может распространиться на корпоративные вертикали.

Евгений Шатов, управляющий партнер «Борселл»