Британия ввела крупнейший пакет санкций против России

Пока монетарные власти выбирают между снижением инфляции и стоимостью активов, денежный рынок в США продолжает быть устойчивым, несмотря на мощнейшую распродажу рынка облигаций.

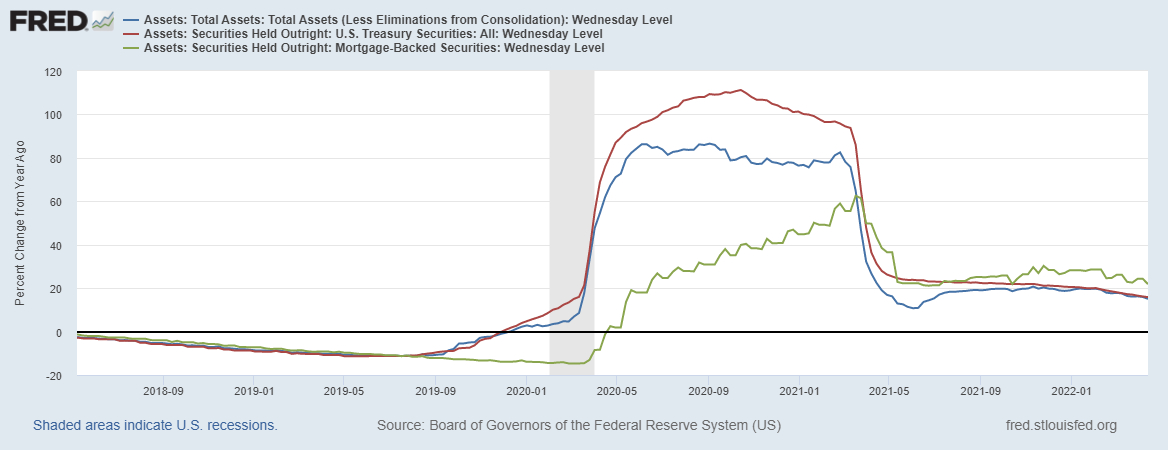

На прошлой неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) продолжил свой нижний дрейф относительно прошлого года:

Синяя линия – баланс ФРС от года к году.

Зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – годовая динамика баланса трежерис.

Баланс ФРС пока подпитывается реинвестированием платежей по облигациям, но уже с мая регулятор обещает запустить процесс сокращения баланса. При этом некоторые члены ФРС высказывают мнение о том, что ФРС надо бы оставить на балансе только трежерис; видимо, это обусловлено необходимостью контроля кривой доходности – но что тогда будет с ипотечными бумагами, когда со стороны ФРС на них сократится спрос? Очевидно, они сильно провалятся, вопрос лишь в том – насколько низко…

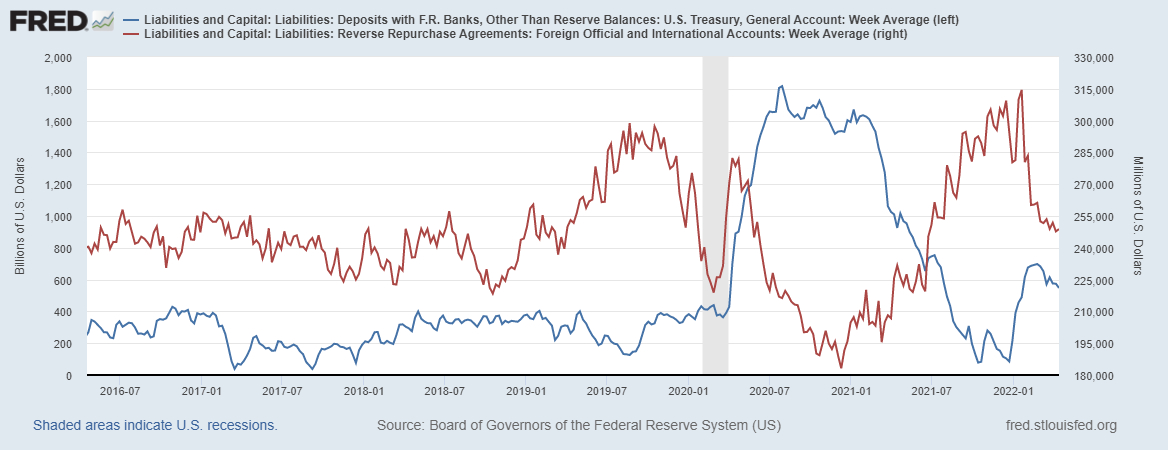

Перейдем к показателям абсорбции (поглощения) долларовой ликвидности:

Синяя линия – счет Казначейства США в ФРБ (среднее значение за неделю), который на текущей неделе продолжил плавно сокращаться. Минфин пока не вытягивает ликвидность из системы, но и рынку особо не раздает.

Красная линия – дневные РЕПО для нерезидентов: на прошлой неделе спрос на доллары со стороны нерезидентов остается слабым; кроме того, абсорбции ликвидности по этому направлению не наблюдается.

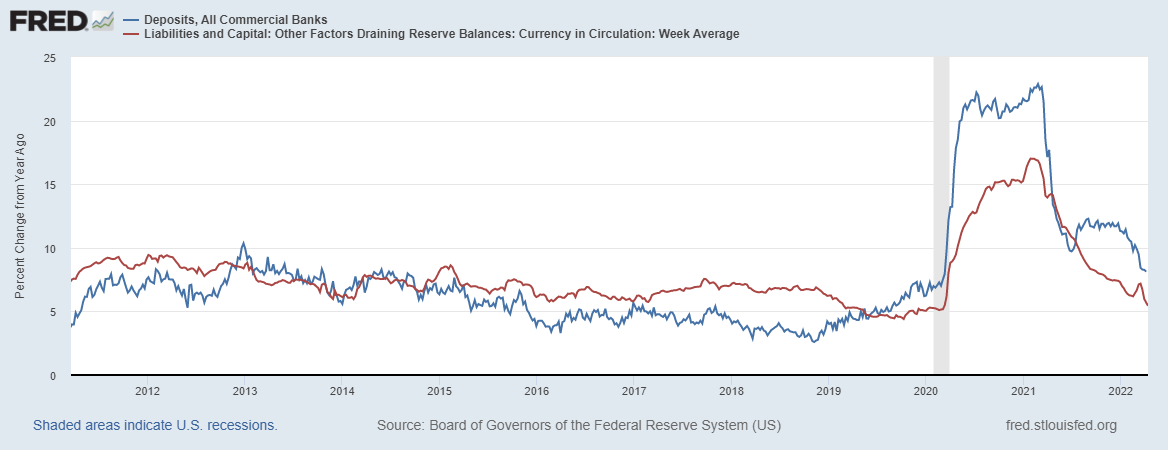

Важные компоненты денежного рынка, отражающие разное состояние долларовой ликвидности, двигались следующим образом – депозиты в коммерческих банках выросли на 114 млрд долларов, наличность – на 1 млрд:

Красная линия – показатель наличных денег в обращении, нанесенный от года к году: в течение нескольких прошлых недель наблюдается продолжение снижения относительно прошлого года; годовая динамика показателя почти сравнялась с докризисными уровнями.

Синяя линия – показатель депозитов в финансовой системе США, тоже от года к году: здесь мы тоже видим снижение показателя относительно прошлого года, однако по сравнению с наличными темпы снижения более умеренные.

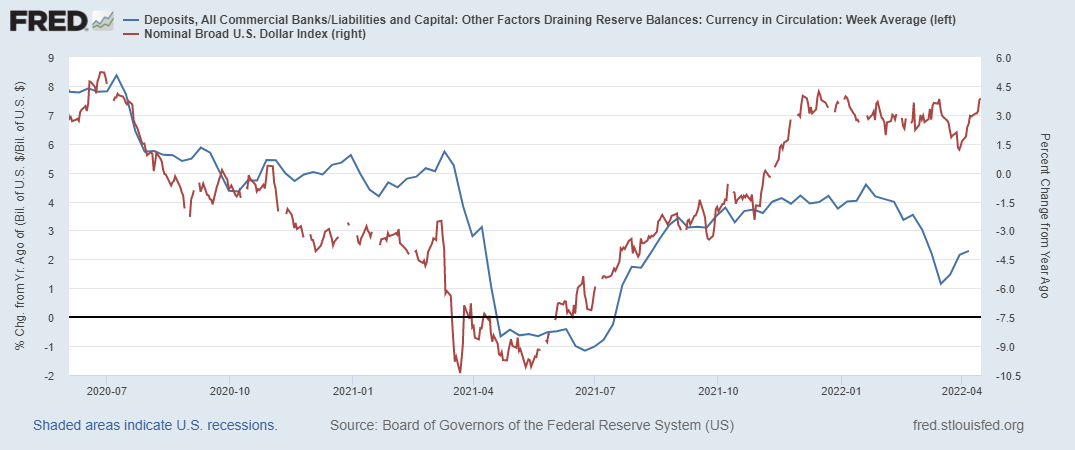

Дивергенция в динамике вышерассмотренных показателей начала расти, что оказывает поддержку доллару; на этом фоне DX преодолел отметку в 100 пунктов:

Синяя линия – это соотношение депозитов к наличным деньгам; по сути, если отбросить нюансы, это один из денежных мультипликаторов. Мы видим, что показатель за последние несколько недель вырос, оказывая доллару поддержку (красная линия – это годовая динамика индекса доллара).

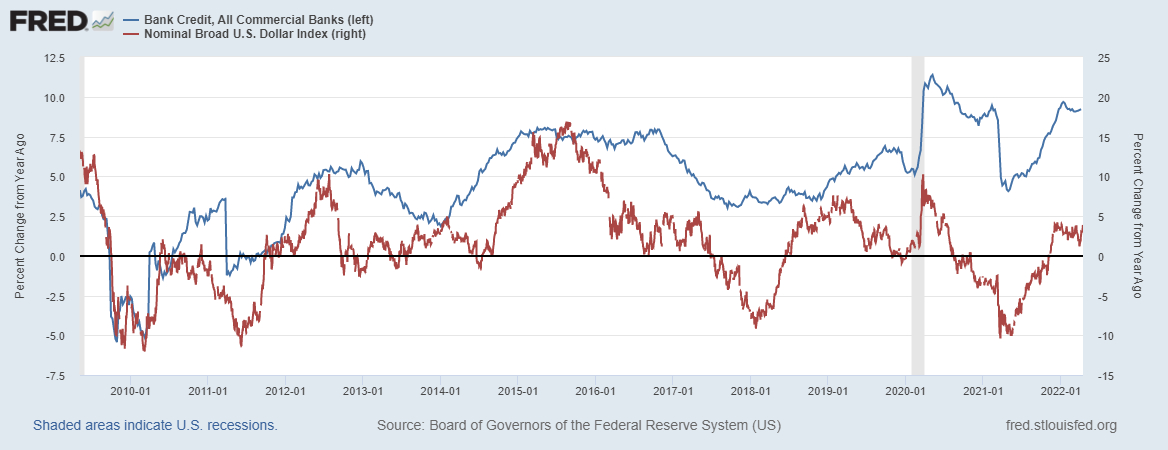

Рассмотренный выше денежный мультипликатор плотно связан с кредитованием, которое в США продолжает расти, хоть и более низкими темпами, чем в прошлом году; на прошлой неделе объем кредитования вырос на 30 млрд долларов:

Синяя линия – это годовая динамика кредитования в США: как видим, объемы кредитов, обосновавшись на высоких исторических уровнях, не растут относительно прошлого года – то есть продолжают активно выдаваться, но все же не так, как годом ранее.

Для доллара (красная линия) такая ситуация благоприятна: во-первых, он получает поддержку со стороны спроса на деньги (кредит); во-вторых, сам процесс кредитования – это переход средств из высоколиквидных (денежная база) в низколиквидные (денежная масса).

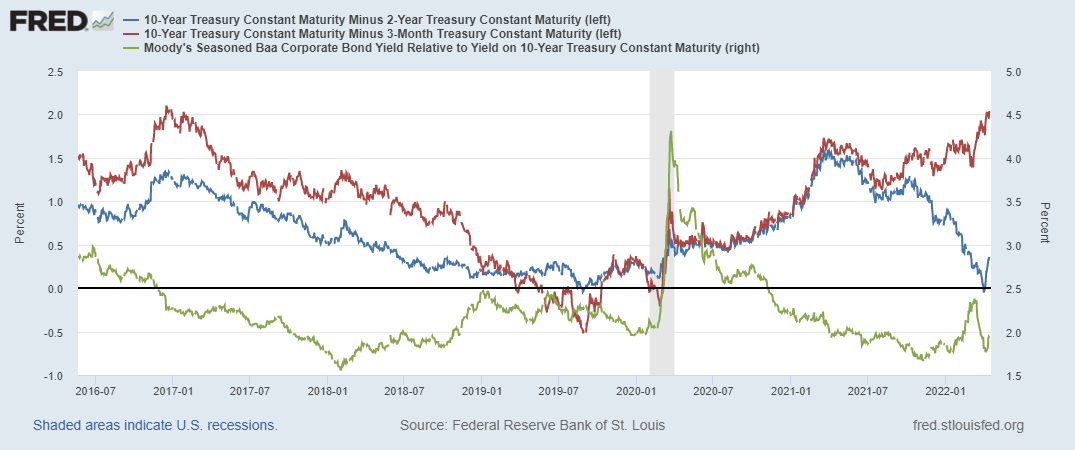

А сейчас, по традиции, перейдем к обзору дифференциалов ставок:

Синяя линия – это спред между ставками 10-летних и 2-летних трежерис: наблюдаем мощнейший отскок показателя от допандемических уровней.

Красная линия – спред между ставками 10-летних и 3-месячных трежерис: здесь наблюдается уверенный рост показателя, что позволяет нам оценить ценообразование ставок как нормальное – длинные трежерис должны приносить больше дохода, чем короткие.

Зеленая линия – это разница между доходностью корпоративных 10-летних облигаций и соответствующих трежерис. Ситуация на рынке корпоративного долга на неделе немного ухудшилась – относительный рост ставок по корпоративным облигациям говорит о более активной распродаже корпоративных облигаций в сравнении с трежерис, однако при этом показатель стабильно держится внизу.

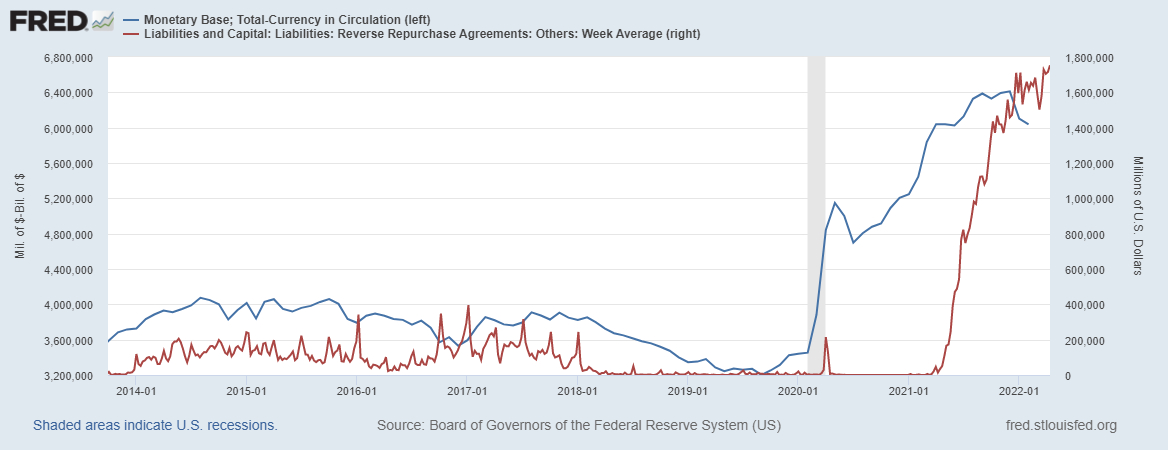

Казалось бы, рынок облигаций переживает мощнейшую за 30 лет распродажу – так почему же ставки чувствуют себя более-менее уверенно, сигнализируя о стабильном денежном рынке? Ответ прост: избыточной ликвидности еще очень много.

Синяя линия – это избыточные резервы коммерческих банков в финансовой системе США: мы видим, что в феврале банки начинают «подъедать» резервы, хоть и достаточно скромно пока.

Красная линия – это обратные РЕПО от коммерческих банков к ФРС; иными словами, банки отдают ликвидность взамен на активы денежного рынка. В начале апреля объемы по этим сделкам выросли, сигнализируя о росте избыточной ликвидности. Поскольку известно, что ФРС новых денег не выдает, можем предположить, что рост избыточных резервов связан либо со снижением спроса на деньги, либо с техническими, сезонными моментами.

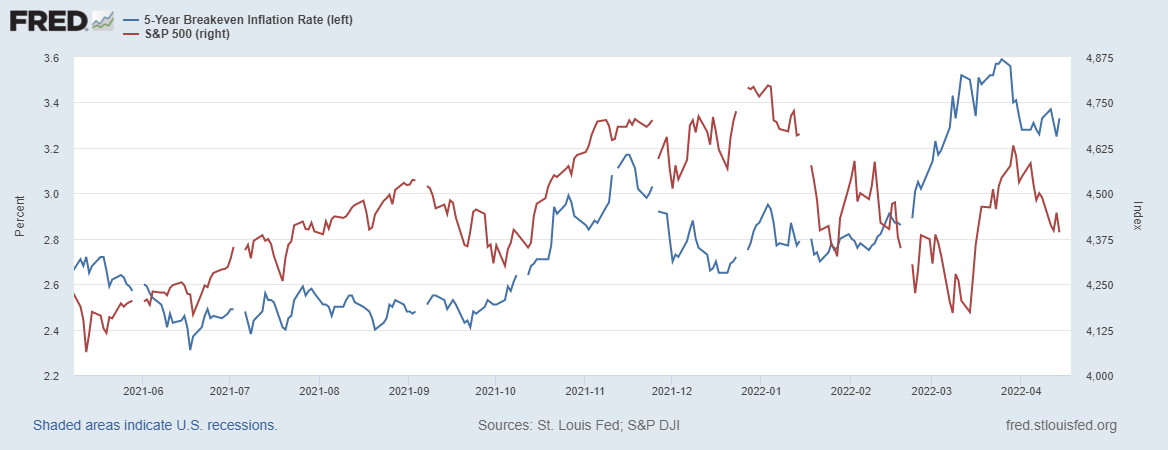

Завершаем обзор оценкой ожидаемой инфляции и ее динамики на текущей неделе, а также анализом ситуации с S&P 500:

Синяя линия – это ожидаемая инфляция: мы видим, что на уходящей неделе показатель остался ниже 20-летних пиков, но уверенно выше 3% (левая шкала). Рынок (здесь имеется в виду некий средний участник рынка) ожидает высокой инфляции на 5-летнем горизонте – значительно выше таргета ФРС, который на данный момент остается на уровне 2%.

Красная линия – индекс S&P 500; мы наблюдаем неплохую корреляцию между показателями: на сегодня фондовый рынок еще больше снизился относительно ожидаемой инфляции, что наводит на мысль о некоторой спекулятивной перекупленности S&P 500 с потенциалом краткосрочного роста.

Вывод

Важно: оживает спрос на доллары на денежном рынке США (внутренний рынок). Это оживление в большей степени связано с процессами кредитования, поскольку Минфин не поглощает ликвидность.

Нерезиденты также малоактивны – но это и настораживает: если доллар сейчас укрепляется без активных действий нерезидентов и Минфина, то что будет, когда они начнут создавать дополнительный спрос, а ФРС начнет сворачивать баланс?

Очевидно, что это повлечет за собой сильнейший дрейф средств из высоколиквидного состояния в низколиквидное за счет сокращения избыточных резервов коммерческих банков, что, в свою очередь, значительно повысит курс доллара, а также надавит на товарный и фондовый рынки, а ставки трежерис повысятся еще больше.

Пока инфляционные ожидания продолжают оставаться на высоких уровнях – вероятней всего, опираясь на те же избыточные резервы и цены на сырье. Однако с ужесточением монетарной политики неизбежен цикл дефляции, который надавит на ожидаемую инфляцию и доходность длинных трежерис. Этот процесс создаст настоящую инверсию кривой доходности трежерис – как по 2-летним, так и по 10-летним и 3-месячным, что будет началом периода критически плохих финансовых условий в финансовой системе США.

Но пока эти процессы – на ранней стадии развития, и можно свободно планировать финансы и распределять активы.