Одной из главных задач любого инвестора является защита его капитала от инфляции.

На представленном ниже графике отражена динамика потребительской инфляции в еврозоне. Индекс потребительских цен (ИПЦ) выражает масштабы изменения цен на товары и услуги, и в годовом отношении стоимость жизни подорожала более чем на 5%.

Ценовое давление в экономике США выросло еще сильнее: ИПЦ достиг 7,9 г/г.

Таким образом, США и Европа столкнулись с более чем 30-летними пиками инфляции. Можно выделить множество причин скачка показателя, однако даже в «обычные» годы цены продолжают расти (обычно на 2-2,5% в год).

Это означает, что каждые 9-10 лет инфляция «откусывает» от наших сбережений 20%. Причем это постоянный риск, который абсолютно никак не зависит от краткосрочных рыночных колебаний.

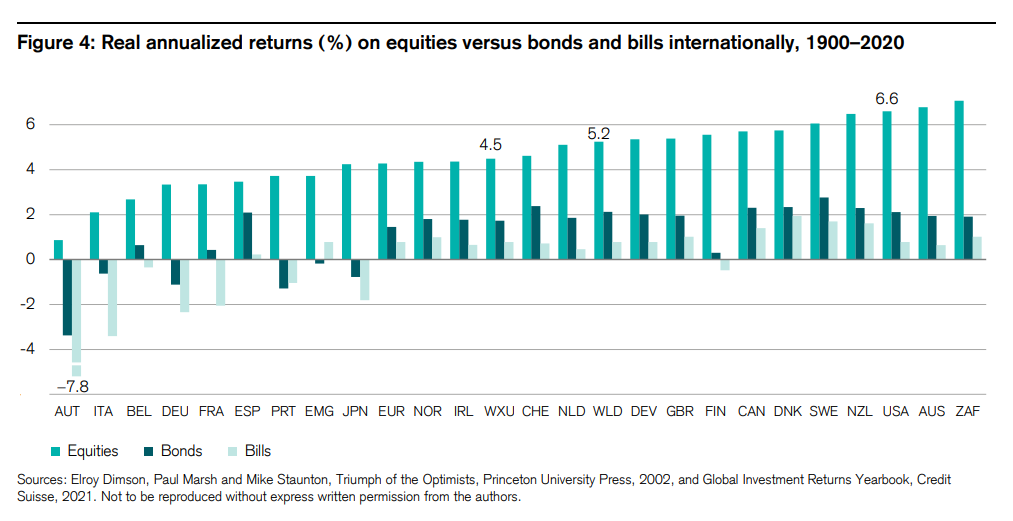

На представленном выше графике отражена реальная (т.е. скорректированная с поправкой на инфляцию) инвестиционная отдача для различных инструментов в период с 1900 года по сегодняшний день. Как мы видим, для каждой страны фондовый рынок (успехи которого отражает высокая зеленая колонка) является абсолютным победителем. Этим цифры говорят о том, что именно акции предлагают наилучшую защиту от инфляции.

Однако стоит помнить, что инвесторам фондового рынка придется столкнуться с краткосрочной и среднесрочной волатильностью, хотя даже в более чем 10-летней перспективе отдача выглядит очень привлекательно.

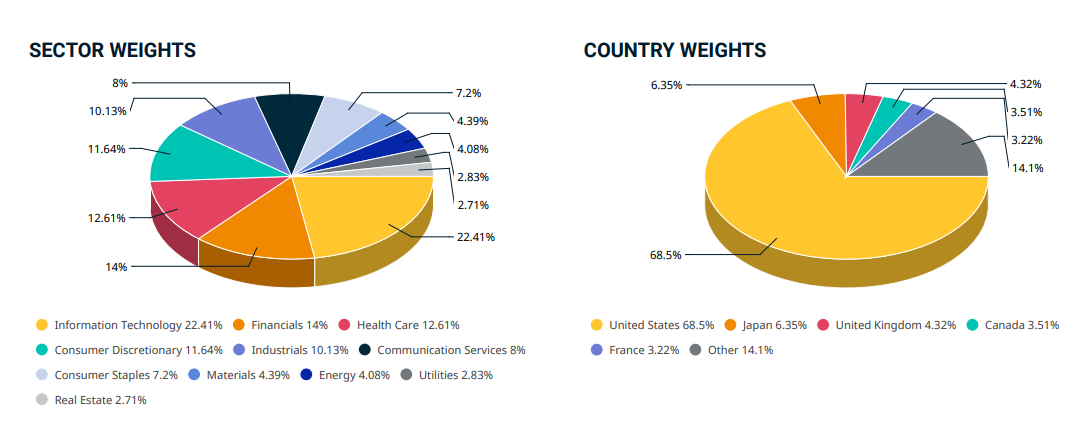

При этом стоит отметить, что географический состав индекса развитых стран MSCI World делает возможным диверсификацию вложений при помощи всего одного продукта (хватит банального ETF).

Однако у инфляции есть и положительная сторона; в первую очередь она играет на руку тем, кто обслуживает долговые обязательства.

Инфляция — враг тех, кто накапливает капитал, но она же является союзником «должников». Те, кто подумывает взять ипотеку с текущими относительно низкими процентами, выиграют от падения стоимости фиатных денег, поскольку снизит реальную стоимость долговой нагрузки.

Подведем итог

Даже в самые непростые времена инвесторы должны искать положительные аспекты сложившейся ситуации.

Я уже раз говорил об инвестировании в периоды войн и падения фондовых рынков, поскольку эти катаклизмы повышают инвестиционную отдачу купленных «со скидкой» бумаг и активов.

Управляя своим поведением, инвестор принимает все более и более оптимизированные решения, что неизбежно отразится на его благосостоянии.

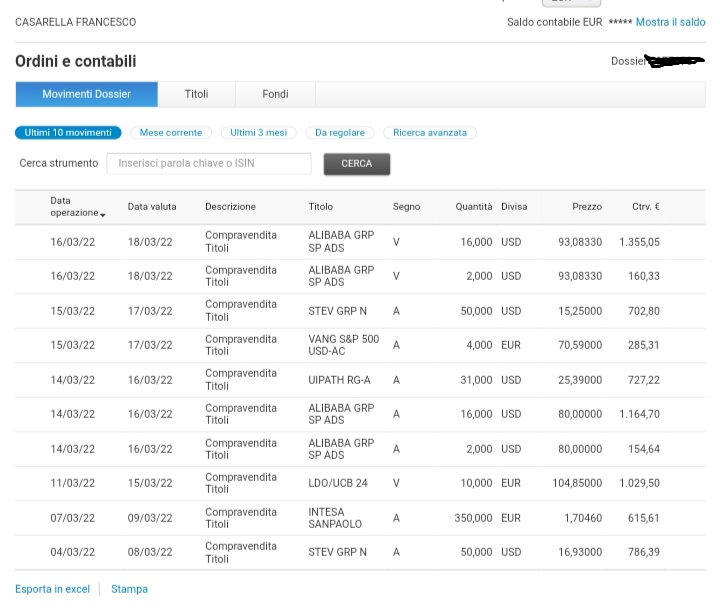

Напоследок хочу сказать пару слов относительно моего недавнего анализа ADR Alibaba (NYSE:BABA). В дополнение к нему я публикую список 10 последних сделок, которые являются частью спекулятивного портфеля; как можно заметить, я сам инвестирую в то, о чем пишу.

Дисклеймер: Статья носит ознакомительный характер и не является офертой, советом, консультацией или инвестиционной стратегией, и никоим образом не призвана подтолкнуть к покупке актива. Помните, что любая потенциальная сделка должна оцениваться с нескольких точек зрения и в любом случае является рискованной; инвестор в любом случае совершает сделки на свой страх и риск.