На Forex поступают новые доказательства устойчивости нисходящего тренда по EUR/USD.

Для доказательств нужны факты. И они продолжают поступать, убеждая в продолжении нисходящего движения по EUR/USD. Я неоднократно подчеркивал, что в настоящее время главными драйверами укрепления гринбэка против евро являются высокий спрос на активы-убежища, недостаток долларовой ликвидности и, наконец, дивергенция в монетарной политике ФРС и ЕЦБ. Разные скорости движения центробанков удерживают основную валютную пару под давлением даже на фоне ралли фондовых индексов США.

Выступление Джерома Пауэлла перед Конгрессом фактически положило конец дебатам, как именно намерен действовать Федрезерв. Его глава заявил, что предложит FOMC повысить ставку по федеральным фондам на 25 б.п. в марте. Он ожидает серии ее повышений и готов действовать агрессивно, если инфляция продолжит разгоняться или будет демонстрировать признаки нахождения на высоком уровне дольше, чем предполагается. Таким образом, ФРС начнет ужесточать денежно-кредитную политику медленно, но затем готова нарастить скорость, что ставит конкурентов доллара США в незавидное положение.

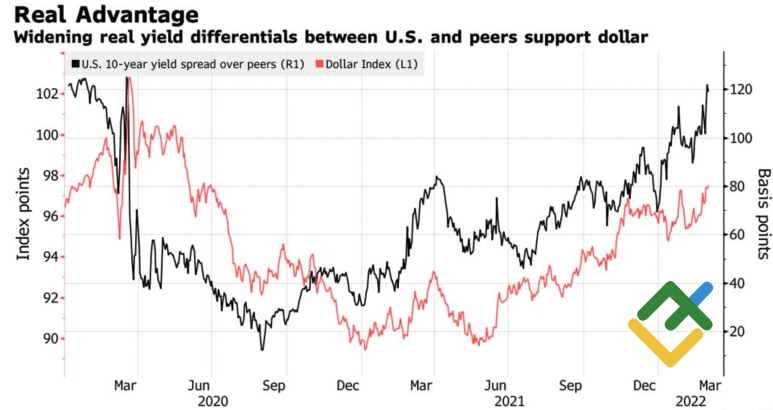

Срочный рынок ожидает, что ставка по федеральным фондам к концу года повысится на 140 б.п., а рост доходности трежерис в ответ на спич Джерома Пауэлла свидетельствует, что инвесторы готовы продавать облигации, несмотря на события в Украине. Ставки по долгам, вероятнее всего, продолжат ралли, что в условиях закрепленных инфляционных ожиданий приводит к повышению реальной доходности трежерис, расширяет ее спред с зарубежными аналогами и способствует укреплению индекса USD.

Динамика спреда реальной доходности облигаций и индекса USD

Источник: Bloomberg

Чем может ответить ЕЦБ? На первый взгляд, очередной, четвертый подряд рекордный рост потребительских цен в еврозоне до 5,8% не оставляет ему выбора. Необходимо избавляться от QE и переходить к повышению ставок! На самом деле, это не так. Ужесточение денежно-кредитной политики рискует перекрыть кислород восстановлению экономики, которая из-за кризиса в Украине столкнулась с серьезными встречными ветрами. Неудивительно, что Филип Лейн, еще пару недель назад рассуждавший о нормализации, нынче заявляет, что центробанк внимательно следит за событиями в Восточной Европе и сделает все необходимое, чтобы поддержать восстановление ВВП валютного блока.

Динамика европейской инфляции

Источник: Bloomberg

По мнению главного экономиста ЕЦБ, текущее ослабление евро – это ничто иное, как отмена укрепления, имевшего место в первый год пандемии. В результате обменный курс единой европейской валюты не так далек от уровней, имевших место до COVID-19. Если европейского регулятора не волнует пике EUR/USD, что, по словам Deutsche Bank, является одним из факторов разгона инфляции, и он не спешит с нормализацией денежно-кредитной политики, откуда черпать силы «быкам» по евро?

Таким образом, дивергенция в монетарной политике способствует продолжению пике EUR/USD, которое может ускориться в случае выхода в свет позитивной статистики по рынку труда США за февраль. Рекомендация – держать сформированные от уровней 1,126 и 1,117 шорты и периодически их наращивать.

Дмитрий Демиденко для LiteFinance

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Доллар все доказал

Опубликовано 03.03.2022, 10:04

Обновлено 30.07.2023, 09:40

Доллар все доказал

Реклама третьих лиц – не является предложением или рекомендацией Investing.com. См. подробности здесь или

удалить рекламу

.

Последние комментарии по инструменту

Америка снова славно потирает руки сидя на другом континенте, нагадив здесь

пойду скидывать $

потихонечку уже скидываю.

Америка снова всех нагнет, впрочем как обычно :))

Да, видимо если Евро нравиться, чтоб её "насиловали", будет и вести себя подобающим образом...

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

© 2007-2024 - Fusion Media Limited. Все права зарегистрированы. 18+